走过2023年,或许我们能够真正理解 “未来时代将与我们有生之年所经历的完全不同”。

从经济复苏的波折,到美联储加息周期的演变,再到海内外市场的风云变幻,每一步都仿佛走在历史的节点上。变化,正在成为生活本身。

今天冬至,古人说“冬至阳生春又来”。所有人翘首以盼的2024年,市场是否会迎来复苏的生机?

复盘2023:行情一波三折,A股整体估值处于历史极低位置

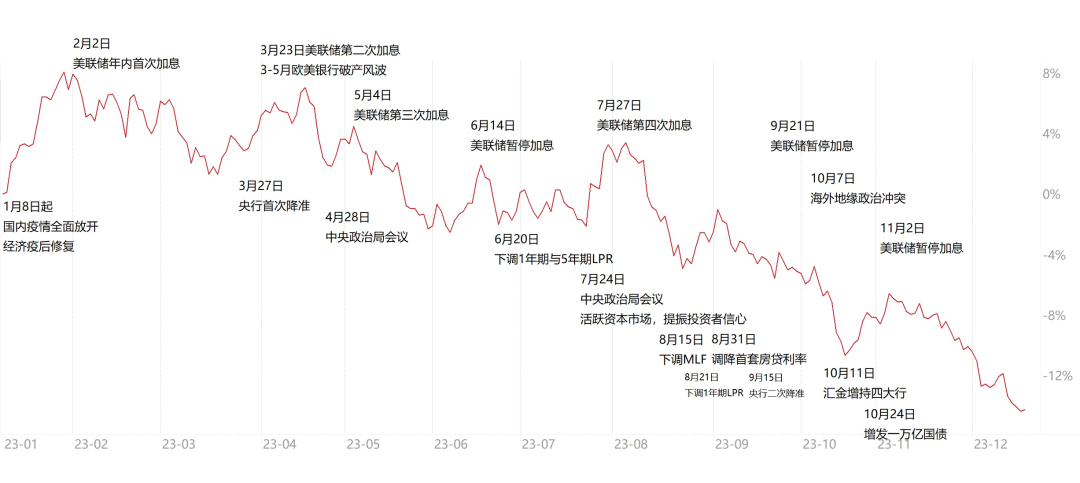

2023年以来,国内经济修复节奏、美联储加息周期、国内央行的货币政策、提振资本市场政策组合拳、海外地缘政治冲突、我国增发一万亿国债等稳增长政策等,均是影响A股走势的重要因素。在国内外多空事件叠加影响下,年内A股整体走势一波三折,沪指年内二次探底,心理点位频频被击穿。

海内外大事件VS 沪深300指数2023年内走势

数据来源:Wind,统计区间:2023.1.1至12.19;资料参考银河证券研报《2024年A股市场投资策略展望:格物·鼎新》

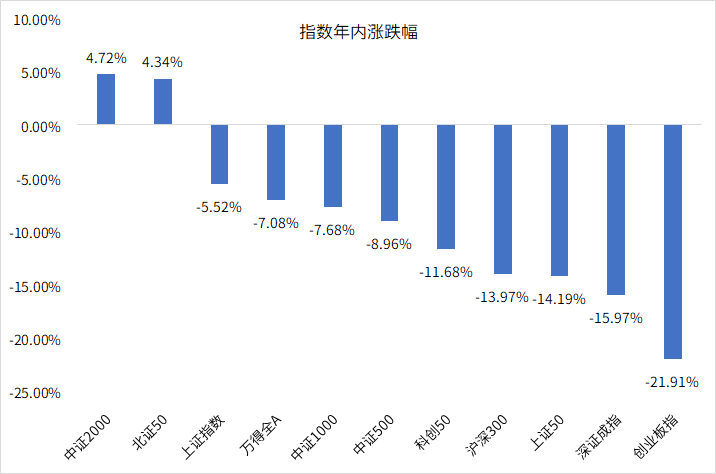

上证指数恐将录得“年线三连阴”,打破上证指数三十四年来从未连续三年下跌的历史记录。Wind数据显示,截至2023年12月21日,万得全A指数年内下跌7.08%,上证指数、沪深300、创业板指分别下跌5.52%、13.97%、21.91%。值得关注的是,北证50、中证2000等微小盘指数自10月以来上演独立上涨行情,年内录得超4%的涨幅,是宽基指数中为数不多的亮色。

A股主要宽基指数2023年内涨跌幅

数据来源:Wind,统计区间:2023.1.1至12.21

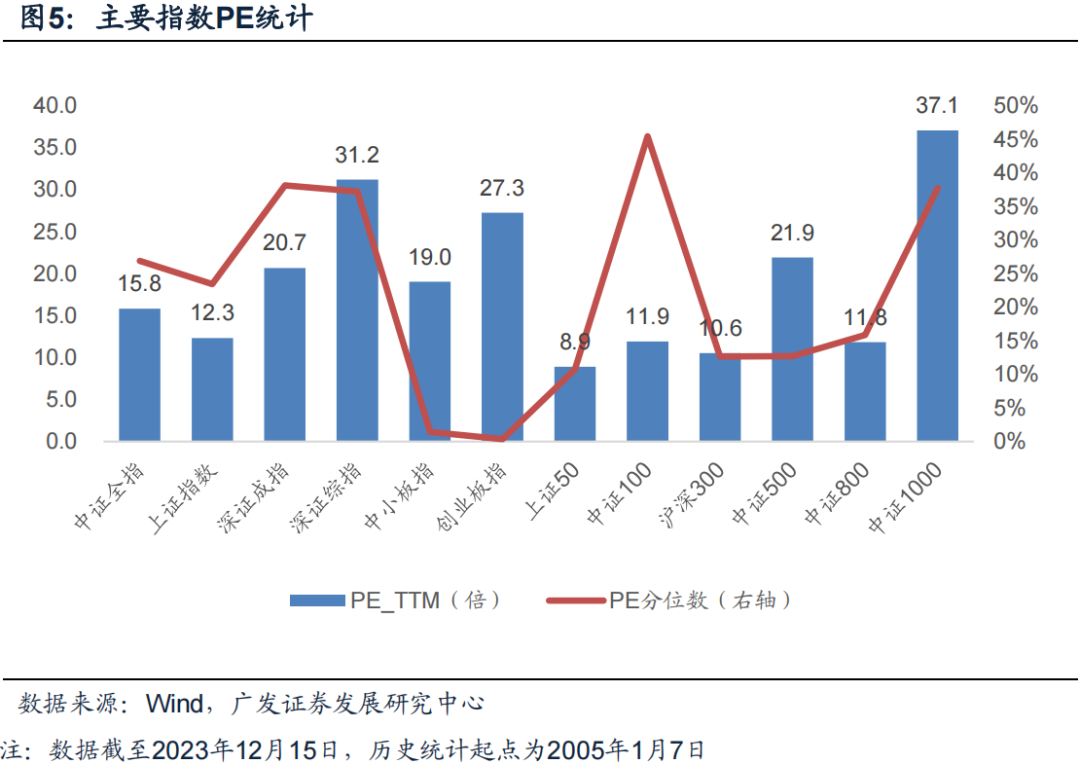

从估值水平来看,截至2023年12月15日,中证全指PETTM分位数27%,上证50与沪深300分别为11%、13%,创业板指接近0%,中证500与中证1000分别为13%、38%,市场静态估值相对历史处于较低水平。

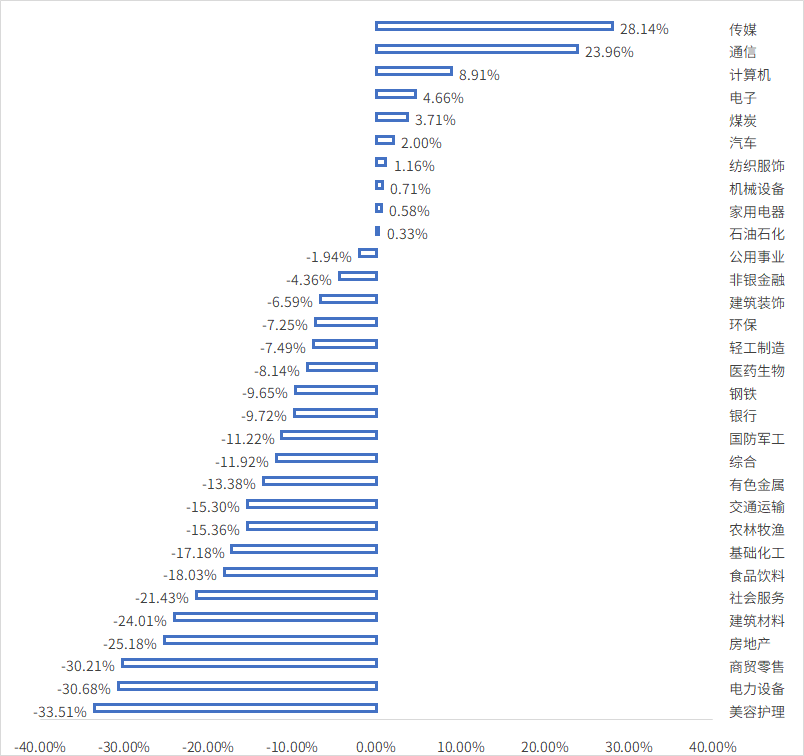

2023年以来,截至12月21日,31个申万一级行业中有10个行业上涨、21个行业下跌。

申万一级行业指数2023年内涨跌幅

数据来源:Wind,截至2023.12.21

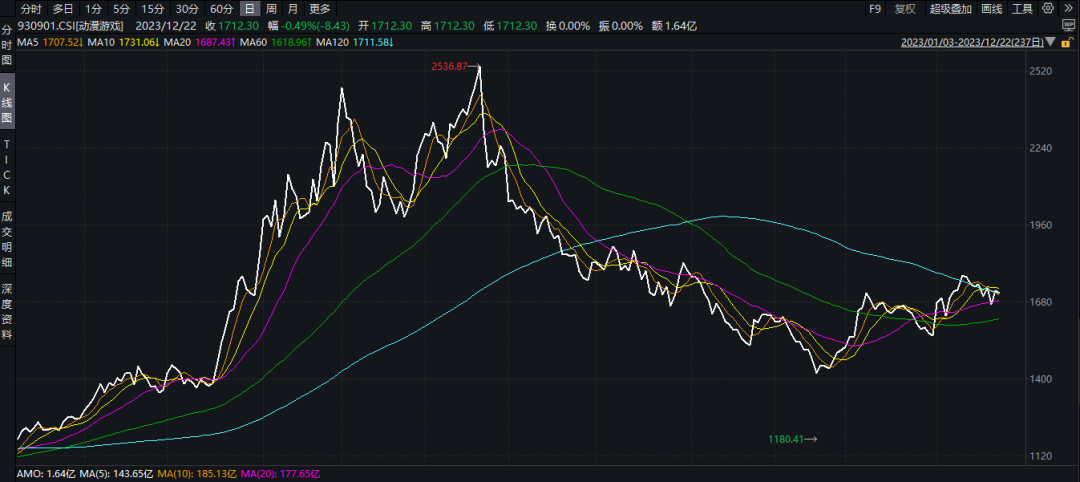

在AIGC风口的带动下,TMT板块整体表现突出,其中,通信、传媒位列前两名,此外计算机,电子也表现亮眼。而游戏作为AIGC概念落地的首选,成为上半年最亮眼的赛道,年内最大涨幅一度超130%,但在下半年急转直下,全年涨幅依然接近50%。

数据来源:Wind,截至2023.12.21

汽车行业今年表现可圈可点。在汽车电动化、智能化的带动下,2023年我国汽车出口将超过500万辆,创新的历史纪录,将超越德国、日本稳居全球第一大出口国。

尽管医药受到反腐冲击短期波动,年内收益未能回正,但长期看正本清源发展空间广阔,同时在减肥药带动之下创新药利好频传,中国创新药企迈入“出海”高速发展期。

从行业指数看,PE距离其历史底部估值的最近的,分别是电力设备、银行、石油石化、建筑装饰、通信。

回看公募基金:ETF总份额破2万亿创新高,债基、QD成为小确幸

但如此跌宕起伏的市场中,并不是所有人都在放缓脚步。与往年相比,一些投资者的节奏反而加快了。

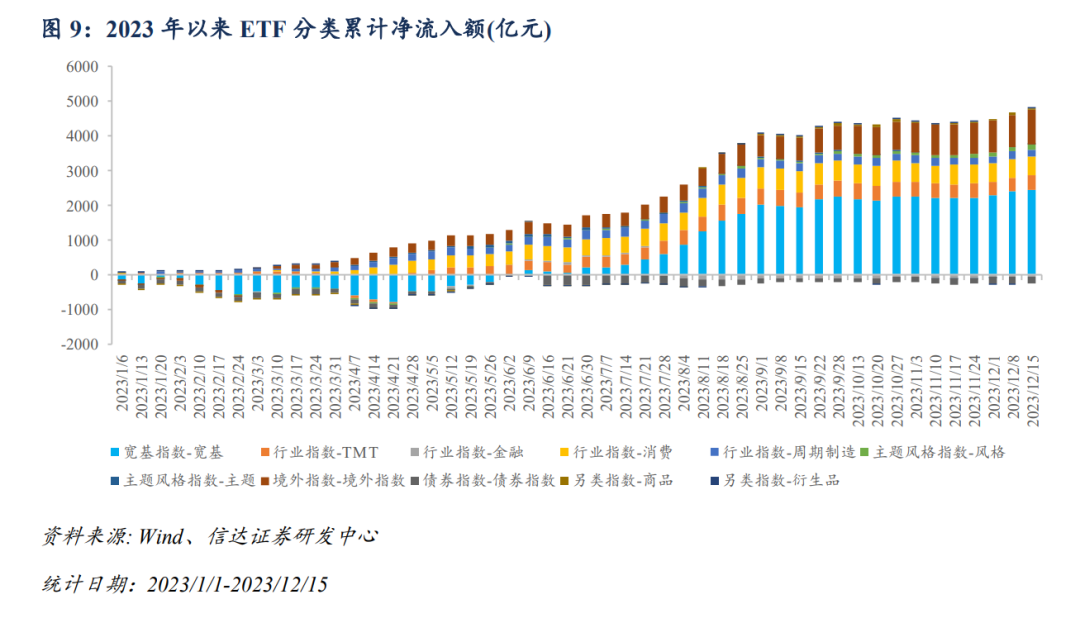

暴增的ETF基金份额就是最好的证明。

ETF再次展现出逆势投资工具的特征,资金借道ETF“越跌越买”,Wind数据显示,截至12月19日,全市场ETF总份额已突破2万亿份大关,创下历史新高,较今年年初份额增长39%。

其中华夏上证50ETF规模突破750亿元,华夏科创50ETF份额突破千亿,纷纷创下历史新高。ETF发行市场上,华夏上证科创板100ETF首募规模达到38.95亿元,最新规模突破68.50亿元(数据来源:wind,深交所,上交所,截至2023/12/21),宽基ETF成为今年当之无愧的吸金王。

苦闷并不是2023的全部,生活虽然总是艰辛,但总有一些新意和感动,让人对未来充满期盼。

权益市场表现不佳的同时,商品基金、QDII基金、债券基金成为震荡弱势中的小确幸,尤其是债券基金规模迎来爆发式增长,纯债基金更是成为“盈利”担当。再次验证了做好多元资产配置的重要性。

银河证券数据显示,截至2023年12月15日的近一年来,商品基金、QDII基金、债券基金的净值增长率平均值均录得正值,分别为13.38%、2.89%、2.99%。(数据来源:银河证券,截至2023.12.15,银河证券一级分类)

2023年公募基金迎来25周年,公募规模从不足百亿到跨越27万亿,成为资本市场的中流砥柱。尽管这三年的表现不尽如人意,但统计偏股混合型基金的年化收益率仍然接近12%,远超同期万得全A的6.66%和沪深300的6.74%(数据来源:Wind,截至2023/12/21,指数历史业绩不预示未来表现)。

只要“为信任奉献回报”的责任和梦想还在,依然需要奋起直追,依然需要为梦想不舍昼夜。总有一种信仰在支撑我们前行!

憧憬2024:新周期的前夜,曙光已现

整理各家机构对于2024年A股市场的策略观点,有一个相对明确的共识,那就是“2024年A股的机会大于风险”。

总结来看,未来A股复苏上行的驱动力主要来自:

近期海外货币环境有所改善,美联储在12月的FOMC会议上不仅点阵图暗示2024年可能有三次降息,鲍威尔也公开表示降息讨论“逐步进入视野”。从市场的角度来理解,海外流动性压制最大的阶段已经过去。

中信证券预计,本轮美联储加息已结束,明年上半年仍将维持利率不变,首次降息时点或在明年年中前后,此外,欧央行本轮加息同样已结束,首次降息时点与美联储接近。美元加息周期结束,国内货币政策空间打开,将是信心重聚的有利催化。

全球流动性拐点临近,股票资产更为受益。并且,相比于发达市场,新兴市场对流动性拐点更敏感,有望迎来全球资金的加配、回流。

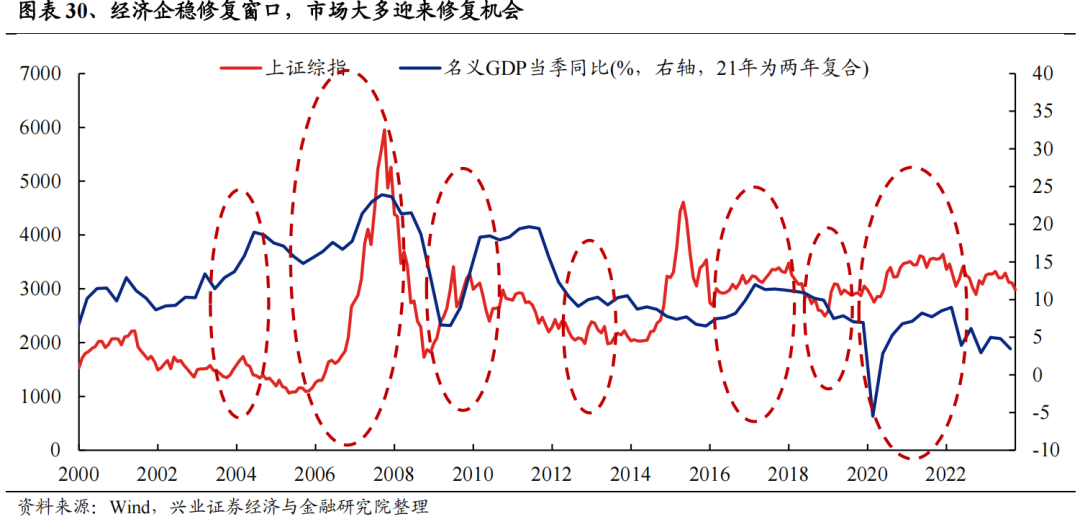

2023年,“国内经济修复慢于预期”是压制市场信心修复的核心因素之一。但在不少机构看来,宏观政策和经济周期在2023年已出现转折,只是2023年市场信心的恢复明显滞后于政策和基本面。

来年随着国内经济底部修复,企业盈利有望回归。首先,不少机构认为来自地产的拖累将逐步进入“后半程”,随着供需矛盾逐渐缓和,或将找到新的平衡点。更重要的是,创新发展的经济新动能不断成长,国内增长驱动力、产业结构乃至运行方式都已出现了深远的变化,科技创新推动新质生产力的形成。

此外,2024 年包括库存周期上行、居民消费改善、出口回暖以及政策出台等力量,也将为经济提供结构性支撑。

中金公司认为指数经历连续回调后,整体估值已经重新跌到历史低位,资产价格计入过多悲观预期,沪深300的股权风险溢价快速上升至2016年初、2019年初、2020年3月和2022年10月等历史阶段性底部的极端水平,机构重仓蓝筹股的估值风险已经得到充分释放,创业板指的市盈率估值跌至历史最低水平。

当市场大底出现时,市场估值、宏观经济数据、资金和情绪都会呈现相应的底部特征,总结历次市场大底各指标见底规律,可以看到当前多数指标显示市场具备底部特征。当前A股估值处于极低水平,在企业盈利企稳回升的预判下,A股市场当前隐含的潜在回报率较高。我们或许已正在新周期的路口。

中信证券认为,明年资本市场政策仍将继续稳定市场流动性预期。一方面,汇金增持能发挥类“平准”作用,另一方面,融资端节奏调整和大股东减持新规已见成效。

更重要的是,《资本市场投资端改革行动方案》渐行渐近,预计将从融资端为主转向更重视投资者体验的投资端改革新阶段,预计其看点之一是加大中长期资金引入力度,包括优化会计处理,建立长周期考核机制,通过税收优惠扩大养老第二、三支柱覆盖面等;看点之二是继续推动公募基金结构优化,重点发展ETF等被动产品。

很快,新的一年就要开始。

前瞻2024年,前路仍有诸多不确定,但积极因素正在不断汇聚。全球货币政策的转向、国内稳增长政策的持续加码、A股估值的修复空间以及资本市场政策继续稳定流动性预期,都将为市场提供强有力的支撑。在结构性行情中,成长风格、转型升级等主线有望脱颖而出,值得长期关注。

但正如查理·芒格说,长期投资者需要忍受一些周期性的波动,有些周期会令人痛苦,但它就像白天和黑夜一样固定交替发生。

投资的世界从未有过坦途,每个人都是在风险与机遇中寻求平衡。但历史总是告诉我们,无论冬天有多么漫长和严寒,春天终将会如约而至。但我们从底部的风雨中来,也必将坚韧地战胜风雨。这个冬天的句号,定当会是春暖花开。

冬至之后白天慢慢变长,至暗时刻已过,往后的每一天,都是向阳而生。站在新周期的路口,让我们一起破冰前行,静待春暖!

2023-12-22 12: 38

2023-12-22 12: 38

2023-12-22 12: 38

2023-12-22 12: 38

2023-12-22 12: 38

2023-12-22 12: 38