风险提示与免责申明:

美股上周小幅震荡,Nasdaq上涨0.12%(上周上涨1.21%),S&P周度上涨0.32%(上周上涨0.75%),Dow指上涨0.81%(上周上涨0.22%)。与此同时,美国利率短端开始下探,3M跌至5.348%(上周5.374%),2Y下行至4.258%(上周4.334%),10Y大幅下行至3.882%(上周3.9%)。

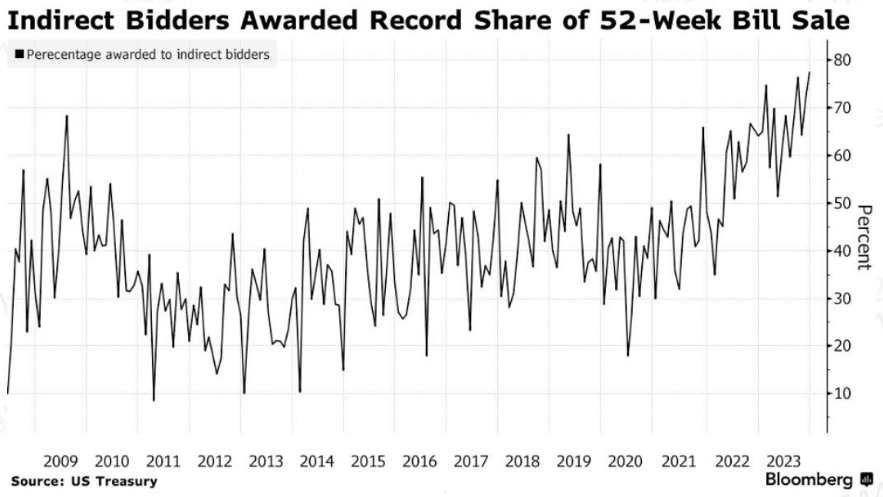

美国就业市场边际走弱。截至12月23日的一周,当周初请失业金人数21.8万,高于前值预期(21万)及前值(20.6万)。截至12月16日的一周,持续领取失业救济金人数187.5万,符合预期,高于前值(186.1万)。虽就业市场呈现疲态,但需要注意假期前后数据通常波动加大。与此同时,通胀预期继续下行。目前市场对于美联储2024年降息预期仍然在升温,从非直接国债购买占比上可以看出,包括全球央行在内的间接竞标者在美国财政部上周的1Y国债拍卖中占77%的份额,在6M国债拍卖中占71%的份额,均处于历史极值附近。与此同时,美元指数自11月初转弱至今,已累计下跌5%,这是美元指数近3年最差表现。鉴于欧元区财政货币体系的特殊性,叠加其通胀具有较强的外部性,紧缩周期对其成员国经济的滞后冲击或较美国提早显现。市场预期欧央行会较美联储提早进入降息周期,这对美元指数形成一定支撑。

【来源:Bloomberg,US Treasury】

【来源:Wind】

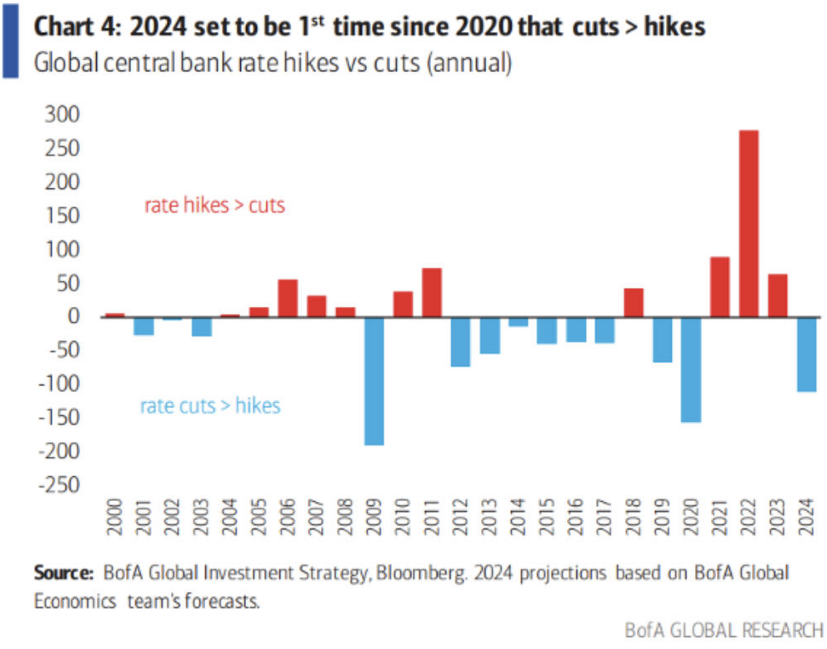

市场对美联储降息预期维持在2024年3月。过早、过快定价美联储降息或将加大政策落空对市场的冲击。此前联储鸽派表述表明其对经济软着陆和通胀快速回落信心显著提升,降息的核心理由是货币政策正常化。但这主要源于短期内的数据表现,中长期看加息的滞后效应是否会显现,就业市场是否会出现断崖式下滑,通胀中枢上移的背景下是否会出现二次通胀,仍都具有较大的不确定性,也会影响美联储后续的宽松政策走向。目前市场对于美联储以及全球央行24年降息预期较高,根据BofA研究的推测,2024年将是2020年以来首次全球央行降息次数大于加息次数的第一年。

【来源:BofA,Bloomberg】

国内方面,经济内生需求不足,企业营收能力仍有待进一步提升。据统计局官网数据披露,1-11月份,全国规模以上工业企业实现利润总额同比下降4.4%,降幅比1-10月份收窄3.4个百分点;同期,规模以上工业企业实现营业收入同比增长1.0%;发生营业成本增长1.1%;营业收入利润率为5.82%,同比下降0.32个百分点。

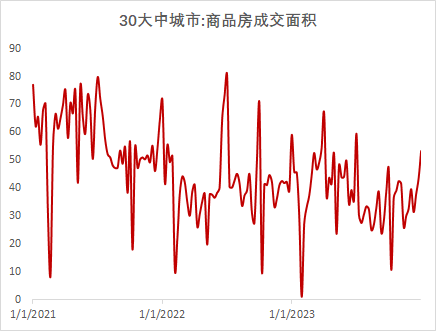

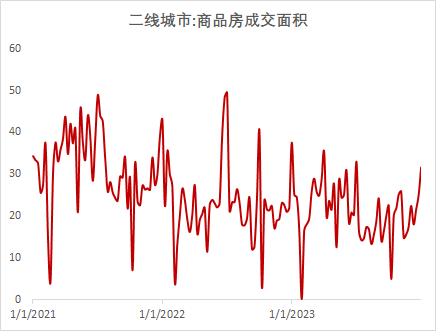

经济景气度仍边际走弱。据统计局官网信息披露,12月份,制造业PMI为49.0%,比上月下降0.4个百分点,制造业景气水平有所回落。关注企业补库意愿边际改善的节奏。景气度边际走弱,但在5%的增长目标下,市场对政策加码的预期有所升温,在以“财政为主、货币为辅“的逆周期政策对冲下,2024年经济有望延续弱修复的态势。国内商品房成交面积边际回暖,从数据上看二线城市、三线城市销售面积在年底均有回暖。

【来源:wind,招商资管】

从总量上看,过去几年中国乘用车出口已赶超美国、韩国、德国,正与日本竞争全球领先位置。23年前11个月,中国汽车制造业营业收入达9.07万亿元,同比增长11.2%,占规模以上工业企业营业收入总额7.6%,汽车制造业利润为4489.8亿元,同比增长2.9%,占规模以上工业企业利润总额6.4%。汽车制造业利润率5%,环比增幅略扩大0.1%,同比下降0.7%。

【来源:Bloomberg,中国汽车工业协会】

年末流动性整体充裕,资金利率冲高回落。短期内,央行维护市场流动性合理充裕的确定性仍较强。但政策目标依然要防止资金套利和空转,引导资金更多流向实体。财政加大发力力度会对资金面形成扰动,需要央行向市场释放流动性。同时,政治局会议及中央经济工作会议对货币政策均强调“精准”定调,结构性价格政策(如PSL)或将成为政策优先选项。关注结构性政策的使用可能给资金利率带来的分层效应。

市场对1月MLF及LPR调降的预期渐浓,受此影响,短久期利率债收益率均显著下行。短期来看,短端,经济内生需求不足下政策宽松方向不变,长端,经济潜在增速下行带来利率中枢大概率下移,均对债市继续形成一定支撑。中长期来看,若在5%的增速目标下,财政政策加码带动宽信用,或将对利率债(尤其是长久期)带来一定调整压力。关注2024年货币财政政策的发力配合节奏。

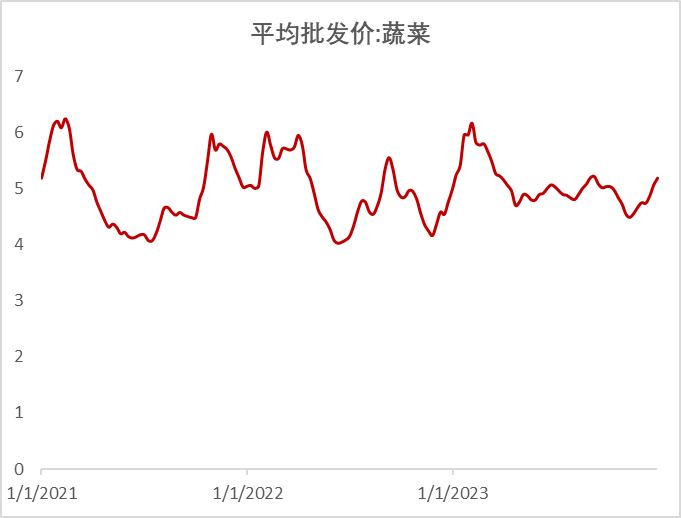

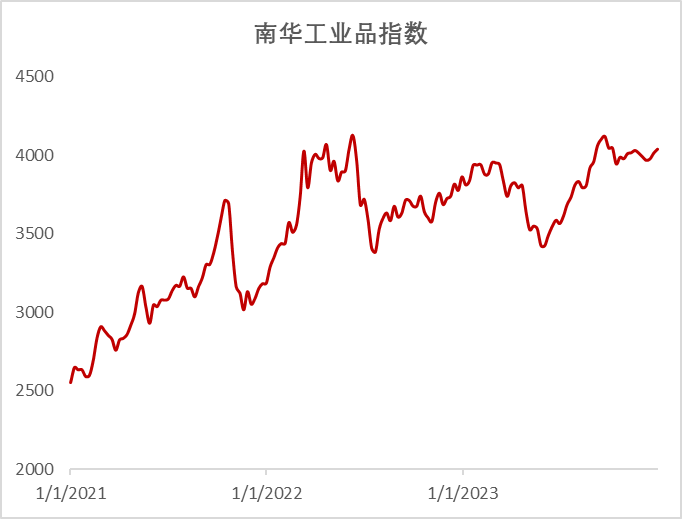

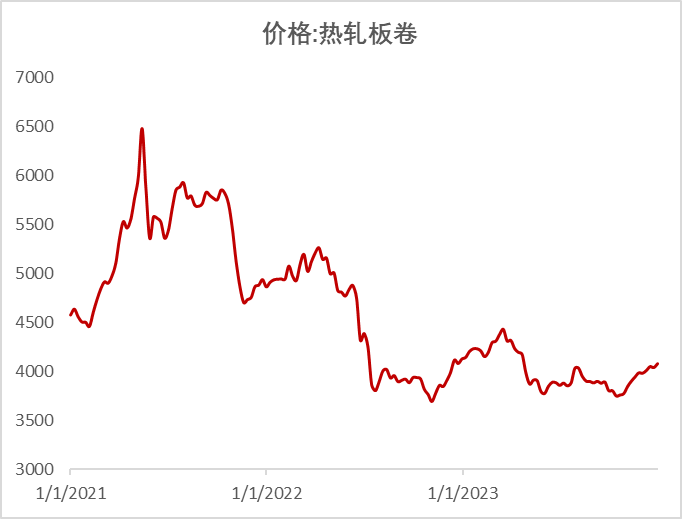

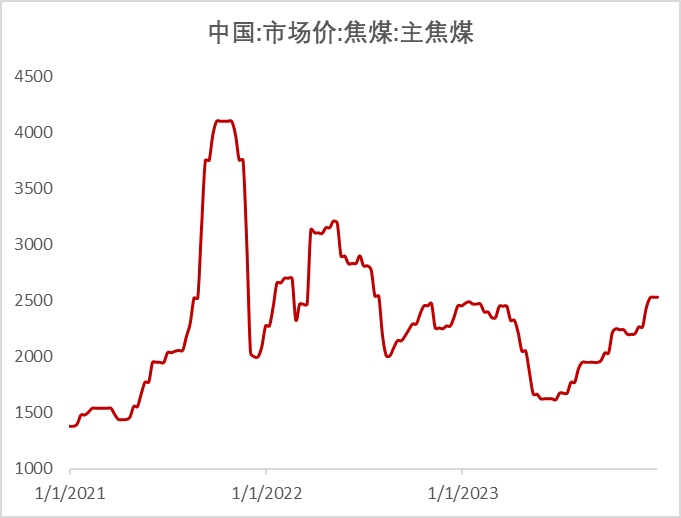

国内物价方面,蔬菜价格受季节性影响环比上升,大多数工业品价格均在年底录得环比上升。

【来源:wind,招商资管】

权益市场方面,上周国内市场宽基指数整体大幅上涨,核心是得益于资金面的显著改善,海外因降息预期显著提升而大幅回流,三天净流入186亿,周四当日陆股通北向资金净买入136亿,创下今年7月以来最高当日买入金额;国内资金正通过ETF大幅流入市场,同时长期资金以及产业资本也在有序入场,在此背景下成交量放大至9000亿左右,大小盘轮番活跃,这周风格上相对均衡;分行业看,1)因十四五规划实施的中期评估报告中4项滞后中有3项跟环保能源相关,强化了节能减排的政策预期,同时临近年底在板块大幅下跌后有部分机构的仓位进行回补,导致电力设备领涨,锂电板块跟随反弹,带动有色金属板块也表现强劲;2)同电力设备一样超跌反弹的逻辑演绎,食品饮料和美容护理也涨幅居前;3)MR板块受华为MR的消息刺激,叠加受我国进口荷兰光刻机设备消息刺激半导体也大幅上涨,整体带动电子板块表现较好;4)传媒板块继续受《网络游戏管理办法(草案征求意见稿)》余波影响而下跌;5)因市场风险偏好的提升,前期强势的防御性高股息板块迎来调整。

中期维度看,美国明年一季度的就业与通胀数据至关重要,这将决定之前我们与读者分享的降息预期渐长之后的实际落地,或将促使全球新兴市场风险资产受分母端影响普遍回升;另外,我们近期观察到人民币汇率企稳回升的同时,国内债券配置性价比显著提升;陆股通北向资金流出亦较前期有所放缓,叠加年初春季躁动,或出现部分资金仓位回补需求。当然我们认为国内风险偏好的修复需要一个逐步递进的过程,首先需要看到近两周上证50、沪深300的价格回升能够与经济基本面数据形成共振,以保持其延续性;如若经济仍处于较弱修复,流动性驱动的小市值因子将继续具备配置价值。由估值驱动的价格修复将对成长板块更为友好。

建议关注近期行业景气度边际改善的下游行业,包括化学制药、自动化设备、IT服务II等行业;从动量角度看,建议关注汽车零部件、消费电子、光学光电子等行业;从资金流向角度看,建议关注服装家纺、纺织制造、铁路公路等行业。当下A股资产估值已经处于历史底部区域,具备较高赔率价值。

风险提示与免责申明:

2024-01-02 16: 57

2024-01-02 16: 03

2024-01-02 16: 02

2024-01-02 16: 02

2024-01-02 15: 46

2024-01-02 15: 46