3月15日进行的公开市场7天逆回购(1.8%)和1年期MLF操作(2.5%),中标利率均与此前持平。尽管稳增长呼声很高,但央行货币政策保持定力,3月降息预期再度落空。

货币政策有多个目标,如果资金面太宽松、短期利率下降太快,会有三个问题:一是央行希望银行多投放高质量实体经济中长期贷款,不希望机构过度加杠杆买短期的资产套利,控制短期资金利率可以压缩套息空间;二是要稳定人民币汇率,避免利率下降太快后,对资产收益率有要求的跨境资本流出增加贬值压力;三是要优化金融资源配置,避免产能过剩企业拿到便宜的资金,无法出清,不利于价格温和回升和产业转型。

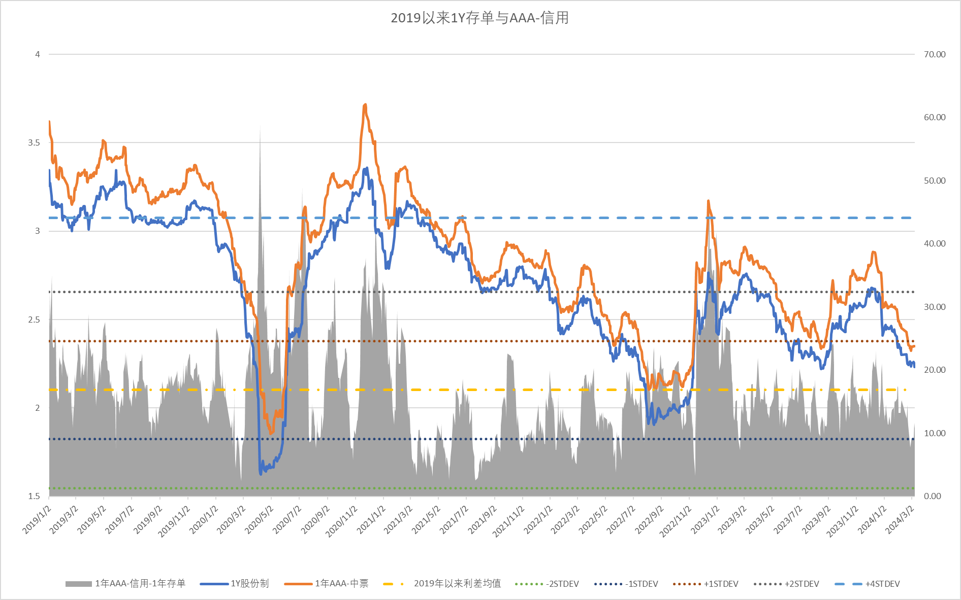

央行政策利率是银行负债成本的重要决定因素。对于银行而言,由于央行不降息,从央行借钱的成本不低,那么意味着,去和其他金融同业机构借钱的成本就难以下降,因为流动性总闸门的定价是由央行决定的。3月份还是存量的同业存单到期续发高峰,供给扩大,存单利率还有小幅上行动力,这牵制了短债利率下行的步伐。

央行会一直不降息吗?我们就需要理解央行其他的政策诉求,是否有促使央行保持低利率或者是继续降息的动因。

实际上这的确是有的,包括:一是今年要实现5%左右的GDP增长,在去年高基数的基础上难度其实不小,无疑需要政策发力;二是央行关注物价,而现在物价涨幅比较低,所以两会新闻发布会上央行表示要“把维护价格稳定、推动价格温和回升作为货币政策的重要考量”;三是地方政府化债、房地产要防风险,都要求保持低利率,降低融资成本和利息负担。

所以,我们认为未来还是会有降息,时间窗口可能是一季度经济数据公布、4月新的政策定调后,或者是美联储开启首次降息之前,二季度中间时间段是一个概率较大的窗口。

因为投资者对宏观经济的预期不高,短债套息策略的空间暂时有限,于是买绝对票息更高的长期债券就成了很多人的选择,但随着长债利率也下降至低位,短债的相对性价比就出现了。

如果央行降息,在利率曲线定价效应的作用下,短债直接受益,但需要注意的是,在专业机构投资者主导的债券市场,交易节奏通常会提前。更何况在当前环境下,虽然降息迟到,但利率大幅上升显然更加缺乏基础。

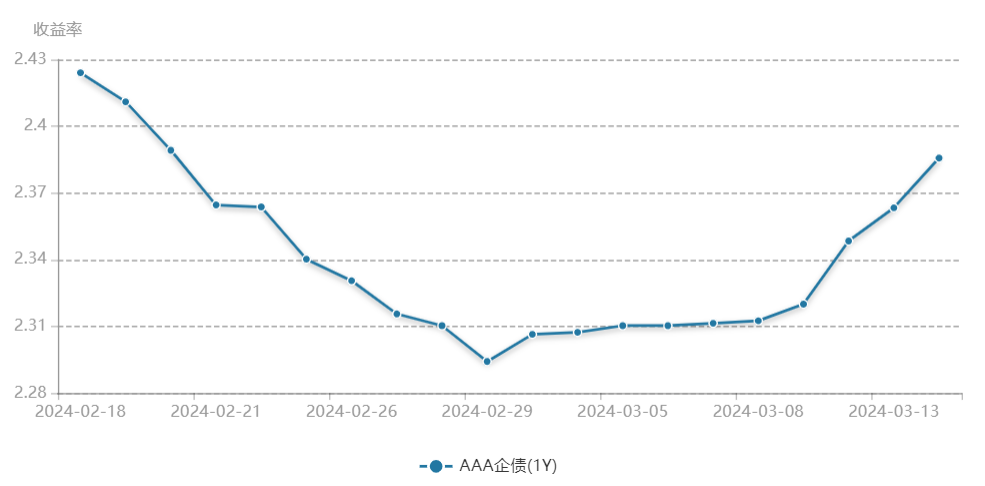

因此,当前环境下的利率持续回升,很可能带来较好的债券投资机会,例如过去一周多时间以来的利率回升幅度,实际上已经回吐了过去一个月的利率下行幅度,对债市上涨过快已经做出了有效修正。而且,对于债券基金持有者来说,即使利率保持不动没有交易性的资本利得,还是会有票息收入的。

或许投资者还会有疑问,那么在央行最终降息之前,短债的资金面利好,仅仅来自于降息预期吗?有没有更现实的?也有,那就是银行如果能降低存款利率等其他负债成本,也会带来更多的低成本资金进入债券市场,驱动新一轮债市行情。从今年以来情况来看,存款利率下降延续的可能性不小。等到央行降息或者银行存款利率下降充分兑现后,债券票息进一步下降到更低位置,经济出现改善迹象,反而需要注意止盈的风险。

(图片来源:人民银行、万得、鹏扬基金)

鹏扬基金成立于2016年7月6日,是全国首家“私转公”基金公司,由多位拥有20年左右经验的老将领航。截至2023年12月31日,在优良业绩和产品创新力带动下,鹏扬基金管理资产总规模超过1260亿元,成立7年累计投资收益181亿元,分红超80亿元。

风险提示书

2024-03-15 16: 11

2024-03-15 15: 23

2024-03-15 15: 23

2024-03-15 15: 23

2024-03-15 15: 23

2024-03-15 15: 23