2024年以来,最IN的理财方式便是 “养基收蛋”。

养的什么“基”?收的又是什么“蛋”呢?

这是基民对债基收益的统计方式,一个蛋即1个bp的收益,也就是当日上涨0.01%,单日上涨多个bp则被称为“恐龙蛋”。

开年以来,在流动性和基本面的双重加持下,债牛行情不断演绎,基民热衷于在债基评论区“数蛋”。但近期债市也开始频频震荡,部分前期表现亮眼的债券基金也遭遇了净值回撤。

近期债市为何波动?最直接的还是市场利率的变化。

一般而言,市场利率和债券价格呈反比关系。市场利率水平上涨,债券价格下跌,反之亦然。

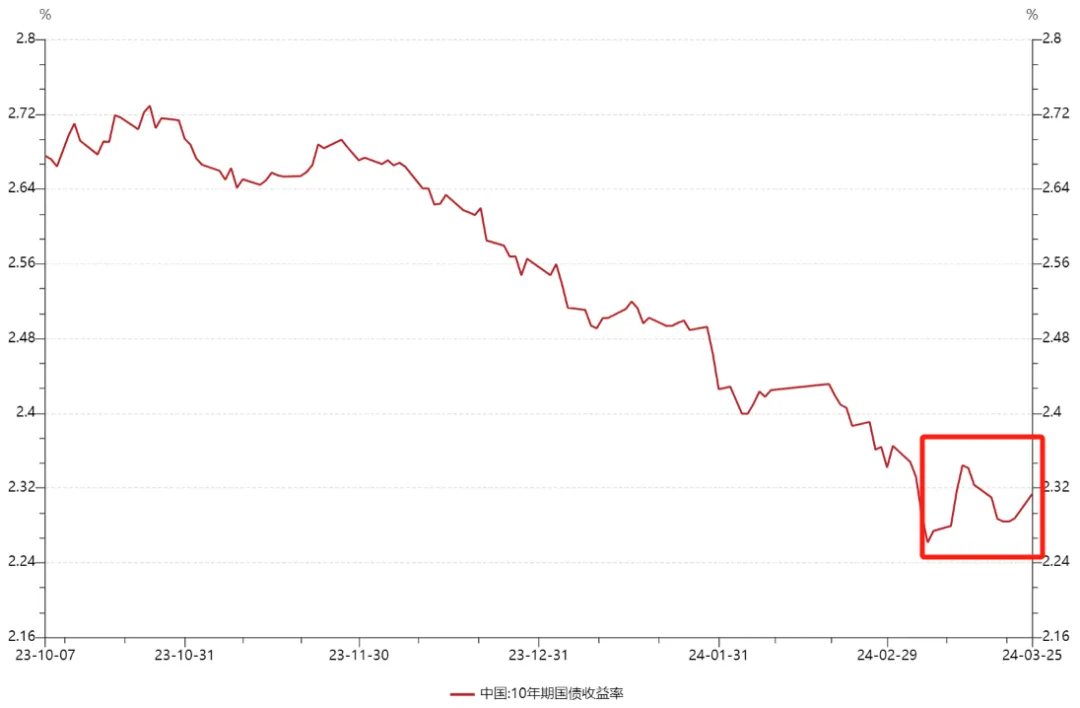

3月以来,十年期国债收益率波动加大,在3月6日跌破2.3%大关创下22年低位之后,又经历了一轮“上行—回落—再折返”,受此影响,债基净值出现起伏。

综合来看,债市波动主要源自几方面因素的共同作用:

2月CPI和进出口数据均强于预期,带动股市情绪恢复、表现强势,“股债跷跷板效应”增强。

3月央行多日开展了100亿、30亿逆回购的“地板量”投放,传递一定的“资金防空转”信号,引发市场关注;同时,MLF缩量平价续作,降息未能落地。

前期债券市场涨幅较大,部分机构已经有止盈落袋的情绪,尤其超长国债较为拥挤且交易型机构占比较高,利率调整引发机构卖出,进一步加剧了市场振幅。

今年重要会议之后,债市有变、亦有不变。从政府工作报告来看,今年的定调仍然偏向“温和复苏”而非“强复苏”。短期而言,从当前经济修复内生动能的状态看, 在政策刺激总体较温和的情况下,债市仍无较大的利空因素。不过,基于当前债市收益率偏低的现实,相比而言中短期限品种的投资性价比会更有优势。

但整体来看,一方面,此前央行提及货币政策仍有空间,基本面修复仍需合理宽松的货币支持,二季度债市将重新博弈降准降息,这将为债市提供有利的投资环境。

国联证券认为,在宽货币预期引导下,收益率有望进一步下行。此外,高频数据反映出基本面维持弱修复趋势,需求端回暖仍需较长时间,叠加机构配债需求仍存长端收益率或仍有进一步下行空间。当前债市波动较多,主要受到前期涨幅过快、止盈盘需求较强的影响。若央行货币政策进一步发力,有望再续债牛。

从短期来看,无论是民营经济支持、还是政府债务风险化解、以及为实体经济保驾护航,仍需相对舒适的货币政策环境,虽然债券市场短期面临一定的调整压力,但是不改变债市长期向好的趋势。

另一方面,“资产荒”下,债市出现持续性调整的概率较低。经济增长弹性放缓、需求修复平缓下资金易滞留金融体系,叠加地方化债推进等,或阶段性加剧“资产荒”。在此背景下,当收益率出现一定调整后,机构“买债”热情或再度被点燃。(来源:国金证券)

总体而言,对于债券市场仍然值得保持乐观,当前随着中国经济由高速增长阶段转向高质量发展阶段,经济发展的引擎和模式正经历一场深刻的变革,债券市场收益率逐步下台阶是大概率事件,考虑到市场投资者配置需求等中长期因素,债券市场整体仍处于较为有利的环境中。

前期债市积累了不小的涨幅,近期的市场波动也让不少投资者产生了卖出止盈的想法。

但从历史来看,倒不用太担心债市的调整。

从收益来源来看,债券的收益主要来源于两方面:

第一,票息收入。债券的本质是一张“借条”,借钱就是要付利息的。

第二,资本利得。债券的市场价格存在波动性,这意味着,投资者可以在债券价格走低的时候买入、债券价格走高时卖出,从而赚取“资本利得”,也就是低买高卖的“差价”。

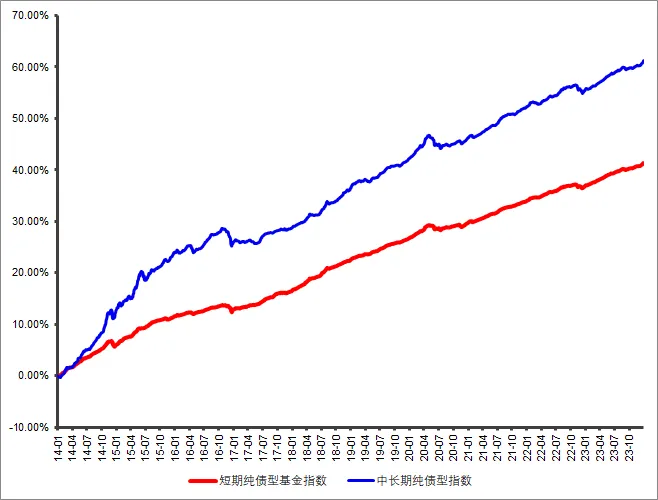

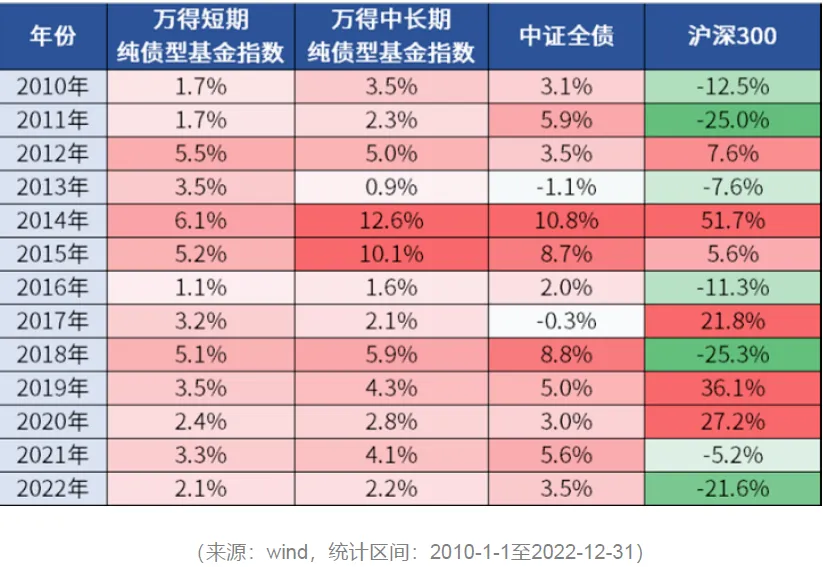

通常情况下,只要债券没有兑付困难,持有到期就不会有损失,长期看,票息收入就是一条以一定斜率向上的直线。基于此,尽管债券的资本利得可能会上下波动,但票息收入细水长流,从中长期纯债型基金指数和短期纯债型基金指数来看,尽管短期夹杂小幅波动,但长期来看确定性依然较高。

数据来源:Wind,统计区间:2013/12/31-2023/12/31,指数历史业绩不预示未来表现,不代表投资建议。

事实上,即使面临短期净值回撤,基金指数往往在市场震荡之后,会有相应的长时间连涨调整期,净值也会较快修复。以短债基金为例,统计2013年1月至2022年年底的基金指数走势发现,期间共有4轮明显调整,分别发生在2014年12月、2016年11月、2020年5月、2022年11月,指数的最大回撤分别为1.05%、1.23%、0.76%、0.55%,平均不到1%,回撤幅度较为可控。

数据来源:Wind,截至2022/12/31;指数过往业绩走势不代表未来表现,不代表投资建议。

回顾2023年的那波债市调整,从调整幅度和速度来看,中债-综合净价指数收盘价从23年8月24日的104.90下行至10月24日的103.75,40个交易日下跌-1.1%,考虑了票息收益的中债-综合财富总值指数的下跌幅度也在-0.55%。然而,尽管市场调整幅度不小,但债券基金仍然创造出较强的超额收益。据wind数据显示,同期,短债类基金指数收益率小幅上涨0.1%,中长债基金指数收益率小幅下跌0.15%,跑赢债券指数。(数据来源:wind,2023/8/24~2023/10/24)

相较股市的起起落落,债市的表现则沉稳很多,虽然也有波澜,但国内债市整体呈现“熊短牛长”的特点。

由此可见,以避免波动、锁定收益为目标的止盈策略,对于长期投资者来说,如果短期内没有资金需求,止盈并不是一个必要的策略。

细水长流,债券基金的长期收益正是源于每一个bp的累积。

当然,这也并不意味着投资债券基金就完全不需要考虑止盈。大家还是可以根据自己的风险承受能力,结合市场具体情况来进行决策可能更加合理。

这里也要提示大家,目前的债市确实有过热迹象,如果经济恢复进程超预期、政策风向转变、债券供给增速提高等因素出现,利率可能快速反弹,引起债市较大幅度的波动。从历史风险收益特征来看,长债的潜在风险和收益都大于短债。对于风险偏好较低,不想承担太多波动的投资者,也可以更多关注短债基金~

2024-03-28 17: 10

2024-03-28 17: 10

2024-03-28 17: 04

2024-03-27 16: 07

2024-03-27 15: 30

2024-03-27 15: 30