核心观点:

上周收益率先下后上,全周下行,短端表现好于长端。上半周主要受到4月金融数据大幅回落、特别国债发行安排明显弱于预期推动,收益率下行。下半周主要受各种地产政策影响,收益率上行。全周1Y利率债下行9-10BP,3-5Y下行2-4BP,10Y持平,信用债下行2-4BP。

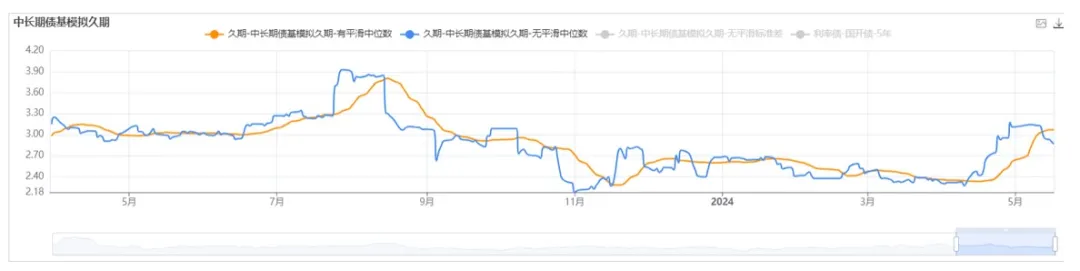

策略信号方面,债基的久期中位数由3.13回落至2.86,位于过去五年78%分位数。短期利率引导模型转为看空,长期利率引导模型、商品引导模型为看多,汇率引导模型为看空,自动驾驶模型推荐2.15Y的杠杆后久期。截至5月10日,理财规模环比增1757亿至29.42万亿,创年内新高。

展望后市,近期市场关注的焦点均已落地,包括央行维持政策利率不变、长期特别国债发行节奏缓慢、增量地产政策落地等,在4月信贷金融数据、投资、消费等宏观数据明显走弱和资金面宽松的环境下,收益率或仍有小幅下行空间。短期内房地产政策影响有限,不过考虑到行业下行幅度已很大、调整周期较长、地产放松政策量变到质变等,中期需关注行业的变化。

一、主要数据与事件

1、4月经济数据多数弱于预期。

中国4月工业增加值同比增长6.7%,预期5.5%,前值4.5%。1-4月份固定资产投资同比增长4.2%,预期4.7%,前值4.5%。1-4月房地产开发投资同比下降9.8%,预期降9.3%,前值降9.5%。4月社会消费品零售总额同比增长2.3%,预期4.6%,前值3.1%。

整体上当前的宏观格局同季报展望的一致,出口改善带动生产还不错,但房地产仍在下滑、消费因收入下滑有隐忧,基建维持稳定起托底作用。

2、超长期特别国债发行安排落地

5月13日,财政部发布《2024年一般国债、超长期特别国债发行有关安排》,超长期特别国债期限安排上为20年3000亿、30年6000亿、50年1000亿。发行节奏上,5月17首次发行,11月底前发完,共发22次。20年发7次,每月1次;30年发12次,5月/11月1次,其余每月2次;50年每两月发1次,一共3次。

本次发行节奏比预期缓慢,供给压力有限。对比2020年一万亿抗疫特别国债的发行,6月18日首次发行,7月30日发完,共发16次,其中10年7000亿、5年2000亿、7年1000亿。本次发行分散在6个月内,供给压力不大。

3、上周房地产政策密集出台

1)央行、国家金融监管总局下调首付款比例,首套住房最低首付款比例调整为不低于15%(之前20%),二套住房最低首付款比例调整为不低于25%(之前30%)。

2)央行下调个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%。

3)央行取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限(原为首套下限LPR-20BP,二套LPR+20BP)。

4)保交楼:进一步发挥城市房地产融资协调机制作用,满足房地产项目合理融资需求;推动消化存量商品住房;妥善处置盘活存量土地;央行设立3000亿元保障性住房再贷款,利率1.75%,期限1年,可展期4次,人民银行按照贷款本金的60%发放再贷款,可带动银行贷款5000亿元。

保交楼这块,给予资金支持的为央行的3000亿保障性住房再贷款,地方国有企业(非平台、无隐债)市场化参与收购已建成未出售商品房,收购后的商品房用作配售型或配租型保障性住房。这个和去年2月出台的1000亿额度的租赁住房再贷款很类似,不过截至今年3月,该计划实际使用余额仅有20亿,最高时期不足50亿,说明地方政府在实际推动这块意愿并不强。

关于首付比例和公积金贷款利率,本次下调后均创历史最低,上次首付比例调整在2023年8月31日,公积金利率下调在2022年9月30日(15BP),前几次政策放松后房地产的反应并不大,一线城市首付比例也仍高于政策下限,因此本次政策落地收益率短暂上行后转为下行,后续政策效果待观察。

二、债券市场表现

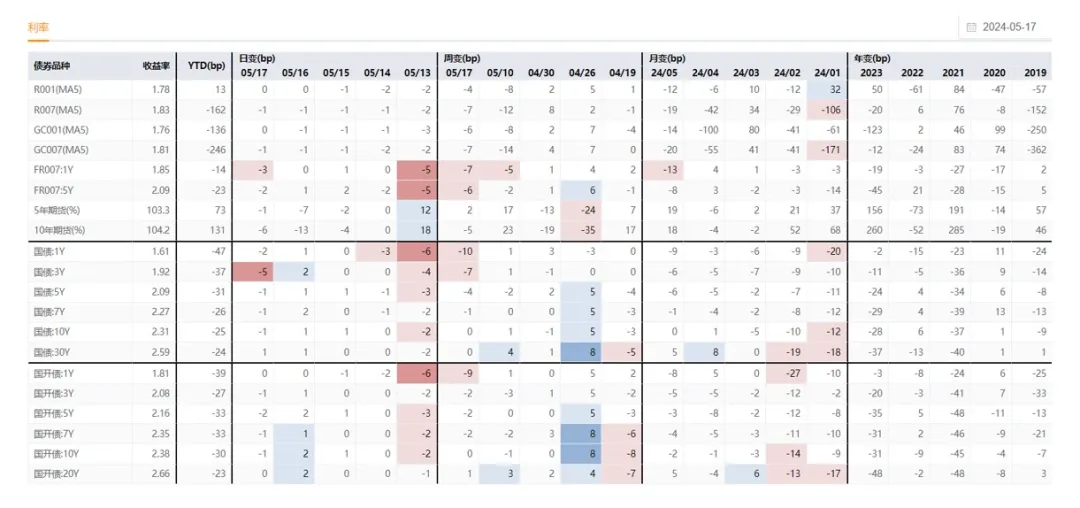

上周收益率先下后上,全周下行,短端表现好于长端。1Y利率债下行9-10BP,3-5Y下行2-4BP,10Y持平,信用债下行2-4BP。上周一因4月金融数据明显走弱,收益率开盘下行,后随着特别国债发行安排落地,节奏弱于市场预期,收益率再次下行,全天收益率下行2-6BP。上周二市场等待明日的MLF操作,收益率小幅震荡。上周三MLF等量续作,利率维持不变,市场反应不大,后随着彭博传出地方政府收储以化解存量住房的传言,市场小幅走弱,全天收益率上行约1BP。上周四有合肥放松房地产政策的消息,以及多项地产放松的传言,市场情绪谨慎,收益率上行1-2BP。上周五市场波动较大,开盘因担忧地产政策而上行,早盘公布的4月经济数据多数不及预期,收益率逐步回落,中午央行宣布下调房贷首付比例和公积金贷款利率,收益率再次上行,下午国新办地产吹风会政策不及预期,收益率再回落,全天收益率下行约1BP。

图1:利率市场表现

图2:信用市场表现

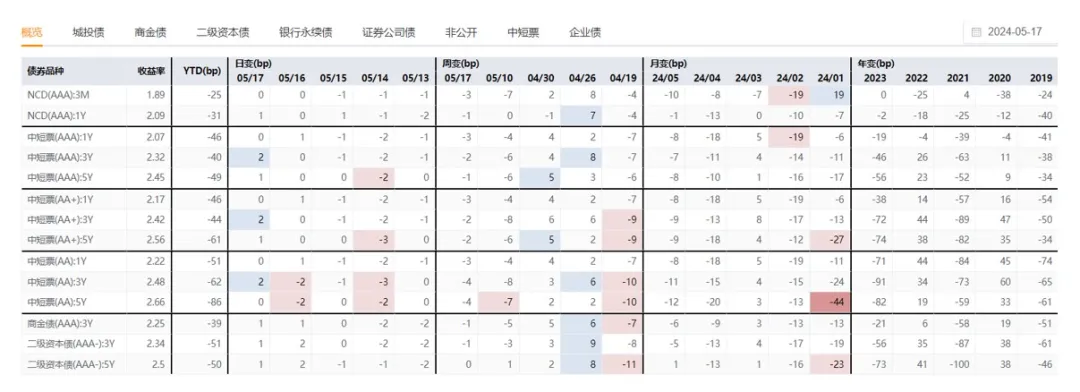

三、理财规模变化

截至5月10日,当周理财规模环比增1757亿至29.42万亿,创年内新高。

图3:理财规模

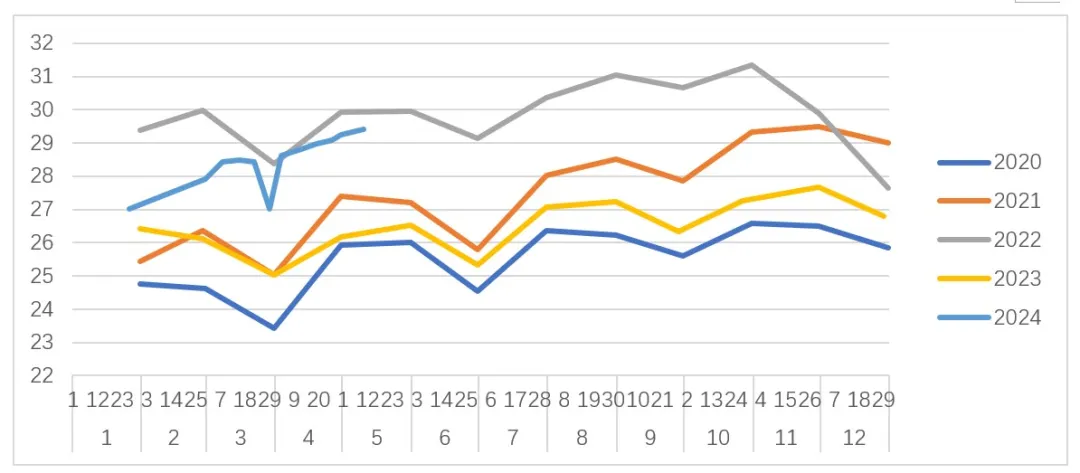

四、利差变动

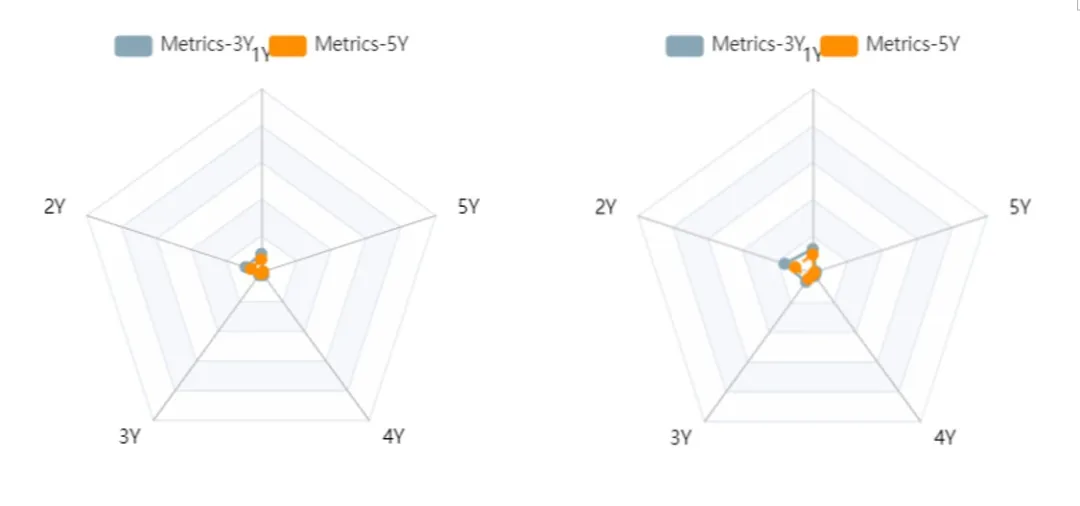

期限利差方面,上周曲线走陡,目前3-1Y、5-3Y、10-1Y在近五年20%分位数以内,7Y-5Y在45%分位数、10Y-7Y在69%分位数。

图4:国开债期限利差分位数(近3年或5年)

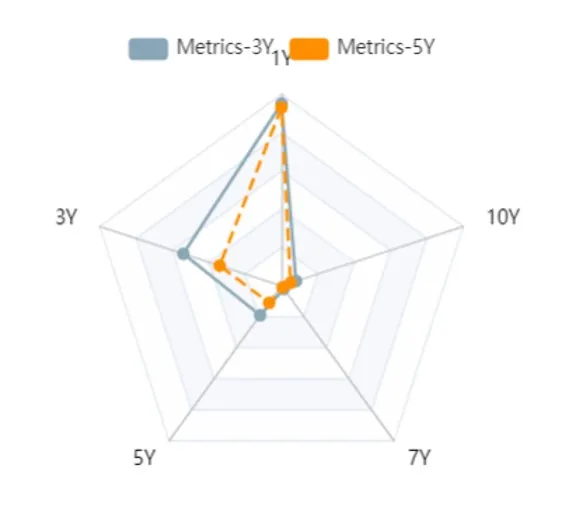

信用利差方面,1Y信用利差走阔6BP、3Y/5YAA信用利差缩窄2BP,其他变化不大。目前信用利差仍处于历史极值附近。

图5:AAA及AA+信用利差分位

图6:隐含税率

衍生品方面, Bondswap先上后下周变化不大,国开-bondswap在过去五年的7.5%分位数,国债-bondswap在过去五年的23%分位数。

图7:国开/国债Bondswap

五、策略信号

中长期债基久期回落,无平滑中位数由3.13回落至2.86,位于过去五年78%分位数。

图8:市场久期中位数水平

势能水平变化不大,当前位于过去五年8.5%分位数水平。

图9:势能水平

动能角度来看,短期利率引导模型转为看空,长期利率引导模型、商品引导模型为看多,汇率引导模型为看空。自动驾驶模型推荐2.15Y的杠杆后久期。

图10:利率引导模型(短期-10Y国开)

图11:利率引导模型(长期-10Y国开)

图12:汇率引导策略

图13:商品引导策略

图14:自动驾驶

六、本周关注

1、周一LPR报价

2、一线城市是否继续跟进放松地产政策

数据来源wind,浙商基金,截至2024年5月19日。

滑动查看完整风险提示

2024-05-23 15: 43

2024-05-23 15: 43

2024-05-23 15: 42

2024-05-23 15: 42

2024-05-23 15: 41

2024-05-23 15: 41