24小时卖出115万帖!

这次成为爆款的,不是哪家国民品牌推出的联名奶茶,而是浙江省中医院的养生特饮——2.0版本乌梅汤!

大家为了买这款乌梅汤有多拼——直接把医院的网络服务器挤爆!

图1. 浙江省中医院系统服务器被挤爆

可见,真正能触动当下年轻人心弦的,不再是什么明星顶流,而是——化湿降浊、活血消积、祛暑降脂……

你知道这届年轻人对养生有多爱,有多拼了吧……

本质上,养生是一种长期思维,也是一种风险管理。如果用这个维度来衡量,美国价值投资者盖伊·斯皮尔(Guy Spier)可以算是“养生翘楚”了。

盖伊自1997年推出“蓝宝石基金”以来,截至2023年底,该基金的年化收益率差不多为9%,相比之下,同期标普500的年化为8.3%,MSCI全球指数为7.1%。

盖伊本人很低调,再加上他“养生式”的投资风格,其名气远不如巴菲特或是华尔街那些星光熠熠的投资明星来得大。

但静水流深,26年下来,盖伊基金的总回报率高达932%,超过标普500指数157%,超过MSCI全球指数396%。在1/4个世纪这个长时间的跨度下,盖伊成为了极少数能跑赢市场的基金经理之一。

图2. 盖伊·斯皮尔(Guy Spier)

这种感觉就像是你那个平平无奇的小学同桌,看起来也不咋突出,就是每次考试的成绩都比平均水平高那么一点,但几十年后,当你再从街坊嘴里再听到关于他的消息时,他已是名利双收、生活幸福的人生赢家了。

以“养生式投资”的心态控制风险,是盖伊成功的秘诀,用更符合霸道总裁的人设说,秘诀在于“你不要轻易玩火”,今年三月,他上了一档播客节目,谈到自己成功的秘诀,他给了一个比喻——“不要拿着点燃的火柴穿过军火库”,即避免极端不可逆的风险。

对盖伊来说,投资不是一个比较谁更优秀的单场比赛,而是一整个“赛季”,他的目标是“结束赛季”,因此不会冒险去做任何失去比赛资格的事。

盖伊相对保守、规避风险的投资原则来自两方面。

第一,蓝宝石基金中有超过40%的钱属于他家人,父亲是他最大的投资者。如果过于激进造成巨大损失,盖伊很可能被“爸见打”。

盖伊提的第一方面,多少有点玩笑的意思;但真正对盖伊产生深远影响的,其实是第二个方面:盖伊热爱滑雪,他从滑雪中得到了非常多关于投资的启示。

他有个“滑雪搭子”——复杂科学和行为研究员卢卡·德拉纳(Luca Dellana),卢卡给盖伊讲了不少“倒霉”表弟的故事……

卢卡的表弟是一位很有前途的竞技滑雪运动员,但一次滑雪中,他因为滑得过快摔断了一条腿,早早地结束了职业生涯。

体育竞技中最令人惋惜的,是天才因为伤病而过早地陨落,竞技的迷人性也源于此——赢得冠军的不是速度最快的人,而是到达终点线的人中最快的。

如果不能安全地到达终点,中间再精彩也没有用。我们用数据更具象化地叙述一些。

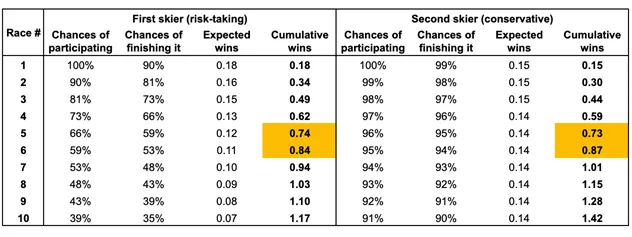

假设有两位滑雪者,滑雪者A有20%的机会赢得每场比赛,同时却有10%的概率在比赛中摔断腿;滑雪者B有15%的机会赢得每场比赛,同时却有1%的机会摔断腿。那么,哪位滑雪者将在赛季中赢得更多比赛,获得最终的冠军?

这取决于这个赛季有多少场比赛。

如果这个赛季只有一场比赛,根据期望值,滑雪者A的0.18(20%x90%)大于滑雪者B的0.15(近似值,15%x99%),滑雪者A更有可能获得冠军。但是,随着赛季比赛场数逐渐增加,滑雪者A由于摔断腿不得不放弃比赛的概率逐渐增大,到第六场时,更保守的滑雪者B赢得冠军的可能就更大了。

图3. 比赛场次与参赛者的赢面

所以,从上图滑雪的例子我们可以得出,赢得单场比赛的最佳方式并不是赢得冠军的最佳方式。

长期的成功并不是在每个短期目标中都做到最优,因为最终回报会随着时间范围的变化而变化。

卢卡表弟不白摔,结合着对滑雪比赛的分析,卢卡写了本书,阐释了一个概念“遍历性”(Ergodicity)。

什么是“遍历性”呢?

如果一个人执行多次活动的结果与许多人执行一次活动的结果一样,那这个活动是“遍历活动”。

如果两个结果不同,则该活动是“非遍历活动”。

比如那种在左轮手枪里只放一颗子弹的俄罗斯轮盘赌游戏,就是一种“非遍历活动”,因为六个人每人玩一次的结果,是有5/6的概率存活,但一个人玩6次的结果则是必死。

现在想想股票群,每天股票群里总有人抓到“热点”,赚到钱,但聚焦到某个个人,也许今天抓到热点了,明天就满仓被套住了。这也是一种“非遍历活动”。

所以和滑雪一样,在投资这个“非遍历活动”中,你的“投资表现”首先需要服从于“生存”,先活下来再说。

图4. 卢卡·德拉纳

盖伊从卢卡的“遍历性”中得到的启示是,即使某项投资中有看起来的“最佳策略”,但也不要完全AII-in,一旦失去本金,就彻底失去了比赛资格。

也正是这个原因,让盖伊在投资人群落中,具有一种难得的松弛感。

他相信:一次极致的速度或是一次最大化的收益,在长期的维度下看,都不是最重要的。

投资最重要的属性,是韧性。

在投资中,“最大化每次选择”的思路是错误的,当你选择的后果不可逆时,不可逆转的损失就会反过来吞噬未来的收益。因此,追求收益最大化之前,首先需要避免“不可逆转的损失”。

有趣的是,作为价值投资者的盖伊,自称是巴菲特的门徒,甚至“巴不得每晚都趴在巴菲特床底下”。在谈到如何避免“不可逆转的损失”时,盖伊提到了巴菲特的“弹性”能力,即前面我们提到的“韧性”。

*盖伊在与巴菲特共进午餐时,向巴菲特承认自己非常努力地在效仿他的做法。盖伊引用了《塔木德经》(古代犹太法典)中的一个故事——有两名学生迫切想要向他们的老师学习,甚至钻到他的床底下观察他晚上的行为。

从戴维斯家族的第三代、现在还是伯克希尔董事会成员的克里斯·戴维斯(Chris Davis)口中,盖伊听到这样的评价——“你不会相信巴菲特花了多少时间谈论他的投资组合可能出现的极端情况,以及他为了保护收益所做的未雨绸缪的准备,以确保公司在你能想到的各种情况中安然无恙,这些情况包括但不限于:核攻击、金融危机,不管它是什么……”

盖伊曾这样形容市场:市场有一种神奇的力量,它能看穿我们,戳穿我们的弱点,比如自大、嫉妒、恐惧、愤怒、自我怀疑、贪婪、不忠……为了取得持续的成功,我们需要直面我们的弱点,不管它们是什么。

有一个反直觉的点是,不论是面对市场还是生活,一些短期的权宜之计,比如一天中让你感觉非常不错的事情,对于一周、一个月、一年和很多年来说,往往都不是最好的。

你的目标始终是整个人生赛季。

《Ergodicity: Definition, Examples, And Implications, As Simple As Possible》Luca Dellanna

《Survive & Thrive》, The Investor's Podcast, Mar 16,2024

《The Education of a Value Investor》, Guy Spier

2024-06-03 16: 30

2024-06-03 16: 30

2024-06-03 16: 30

2024-06-03 16: 30

2024-06-03 16: 30

2024-06-03 16: 30