市场热点

上周降息落地,广谱利率显著下行。7月22日,央行将公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%,并优化公开市场操作机制将公开市场7天期逆回购操作调整为固定利率、数量招标;1年期和5年期以上贷款市场报价利率(LPR)均下调10bp至3.35%和3.85%,隔夜、7天和1个月常备借贷便利(SLF)利率均下调10bp至2.55%、2.70%和3.05%。7月25日,央行“加场”以利率招标方式开展2000亿元中期借贷便利(MLF)操作,中标利率调降20bp至2.30%;六大国有银行集体宣布下调人民币存款利率,这是年内六大行对存款利率的首次调整。

二季度经济数据偏弱背景下,通过降息来加大金融支持实体经济的力度符合市场预期,但降息时点略超预期,可能源自近期汇率约束的边际缓和。在降息推动下,市场做多情绪逐步释放,债券利率多创年内新低。

市场观点

随着债券利率来到年内相对低位,央行对于长期债券的态度成为短期市场走势的关键。政策利率调降后,触发央行调控的利率下限是否跟随下移值得思考,当然这个下限可能需要市场反复的确认。

短期来看,在政治局会议和央行卖券操作正式落地前,策略上对长期债券应保持一定谨慎,建议关注中短期信用债。中长期来看,在基本面数据偏弱背景下对市场保持适度乐观,货币政策预计仍有宽松空间,关注利率调整后的配置机会,后续重点跟踪评估央行曲线管理以及逆周期政策向经济现实的转换效果。

资金面

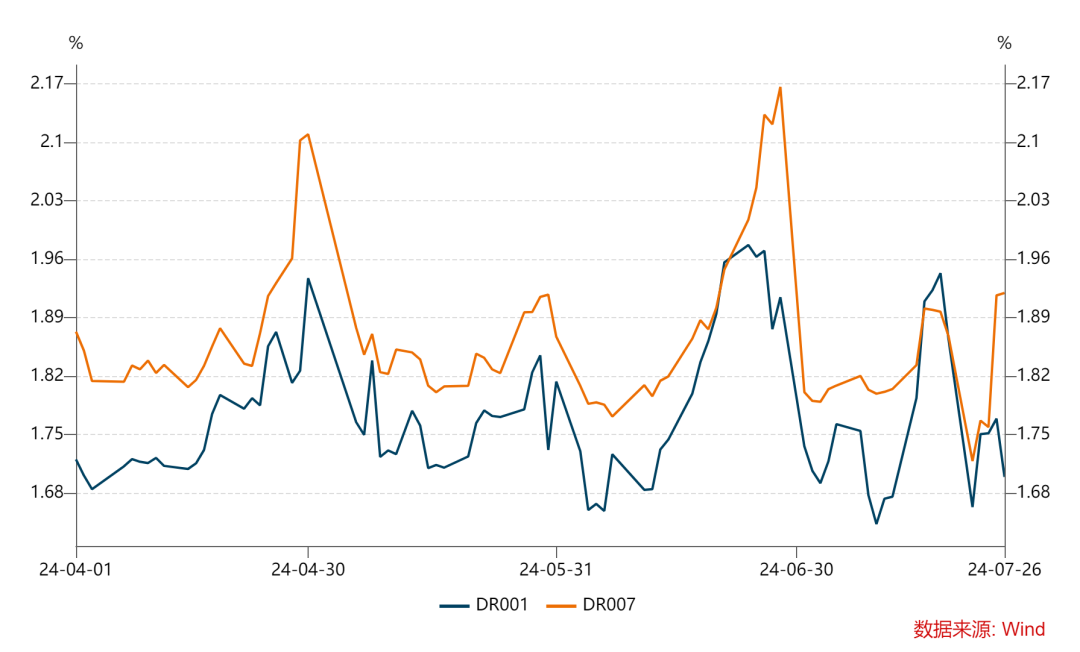

上周一公开市场7天期逆回购操作利率下调10个基点到1.70%,资金利率相应下行,上周DR007运行在1.72%~1.92%的区间。央行公开市场全周累计净回笼682.5亿元,上周四“加场”开展2000亿中期借贷便利(MLF)操作,利率下调20个基点到2.30%,旨在维护月末银行体系流动性合理充裕。

银行间质押式回购加权利率(%)

数据来源:wind,统计区间为2024.04.01-2024.07.26

现券市场

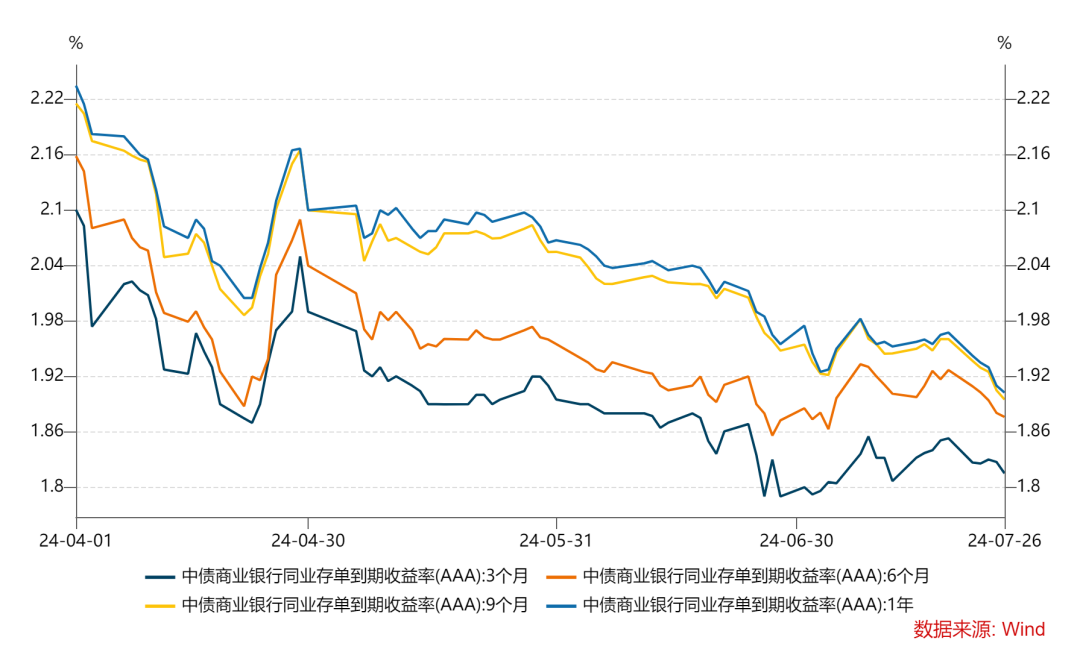

同业存单:降息落地,跨月资金面相对平稳,存单利率全线震荡下行。其中一年期国股存单收益率下行至1.90%左右,创年内新低,三个月存单收益率下行至约1.82%,接近年内低点。

同业存单收益率走势(%)

数据来源:wind,统计区间为2024.04.01-2024.07.26

利率债:各期限品种收益率全部下行,10年国债收益率突破2.2%,创年内新低。整体期限结构先陡峭再平坦。

10年期利率债收益率走势(%)

数据来源:wind,统计区间为2024.04.01-2024.07.26

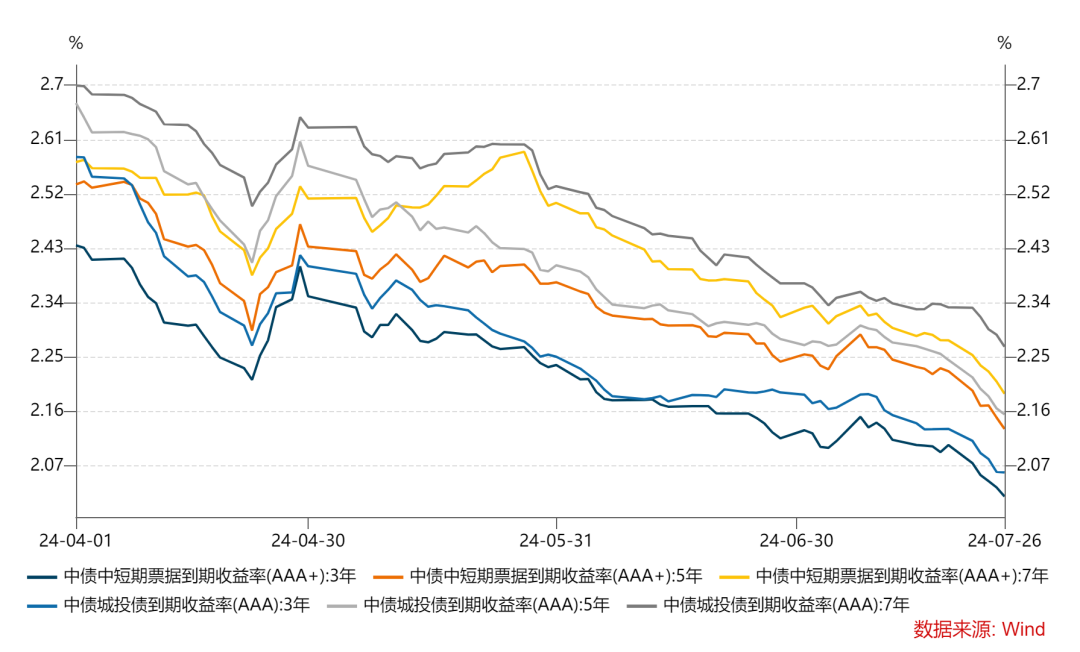

信用债:非银资产荒未见缓解,降息推动信用债收益率显著下行,信用利差和期限利差也多数压缩。中短期票据1-5年期各评级品种分别下行3~10bp不等;商业银行二级资本债1-5年期各评级品种分别下行6~10bp不等。

信用债收益率走势(%)

数据来源:wind,统计区间为2024.04.01-2024.07.26

可转债

上周转债市场先下后上、整体收跌,中证转债指数全周下跌1.54%。截至7月26日,转债的收盘价加权平均值为107.82元,较7月19日减少1.71元;百元平价拟合转股溢价率19.38%,较7月19日减少0.82%。

2024-07-30 12: 52

2024-07-30 12: 52

2024-07-30 12: 52

2024-07-30 12: 52

2024-07-30 09: 48

2024-07-30 09: 48