红火了许久的的债市最近波动加剧,从刷新历史新高到全线收跌、深度调整不过一周的时间。

数据来源:Wind,数据区间:2024.01.01-2024.08.13,历史数据不预示未来,详细注释见文末

上周,在全球市场经历“黑色星期一”的当天(8月5日),国债期货集体收涨,10年期、30年期主力合约双双创下历史新高。(消息来源:Wind)

然而自8月8日起,债市出现急跌,长端利率快速上行;直至本周一(8月12日),国债市场全线大跌,截至当日收盘,30年期

一向以“稳”著称的债市短期内经历“V”型反转,债市要降温了吗?“收蛋人”们何去何从,要离场吗?

今年以来,债券收益率不断走低,面对如此“顽固”的市场,此前央行已经多次口头警告,7月更是“上强度”——宣布“视情况开展临时正回购或临时逆回购操作”。

但试图给债市“降温”的多番操作都没让长债利率刹住车,截至6月下旬,10年期国债收益率逼近2.2%关口,创20年以来的新低。(数据来源:Wind)

央妈这次索性“撸起袖子”下场“硬控”了。

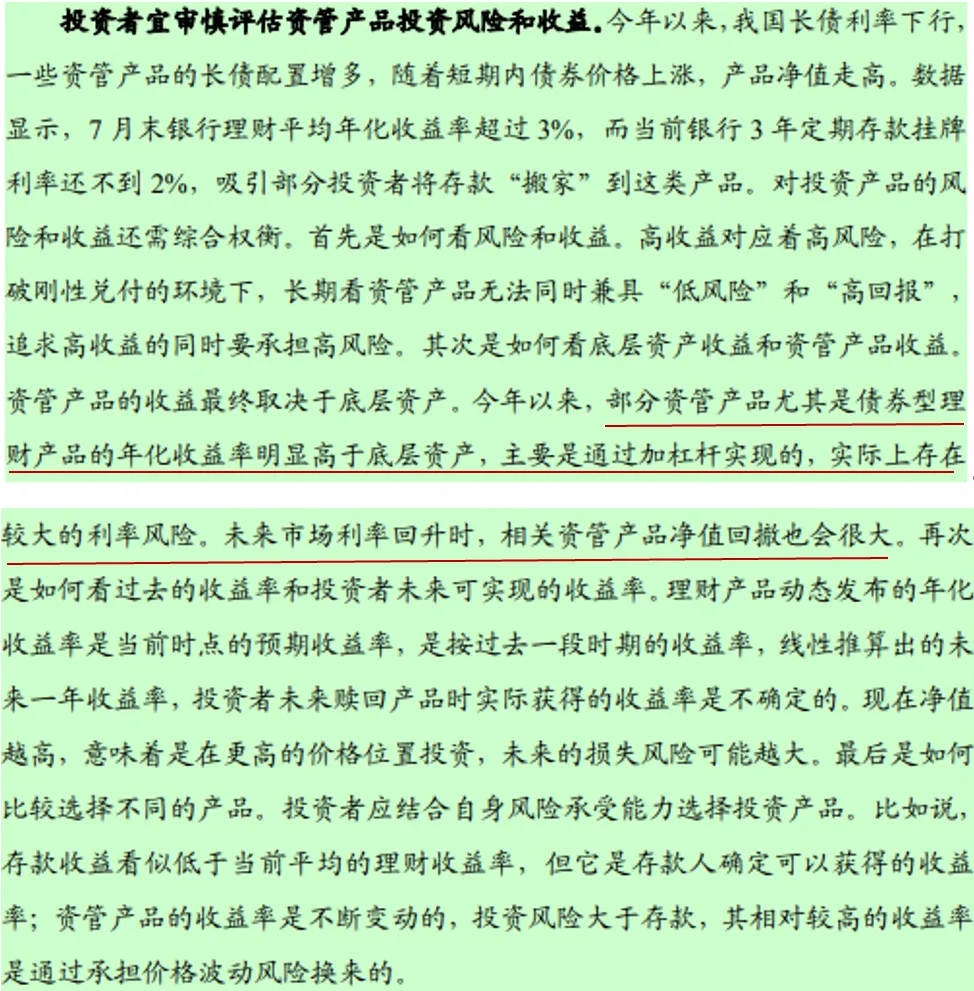

上周五晚间,央行在二季度货币政策报告中亲自下场做投教。

直言10年期国债收益率明显偏离合理的中枢水平,金融风险不断累积,提醒投资者应当审慎评估资管产品投资风险和收益,当心群体不理性导致的尾部风险,避免在高位当了“接盘侠”。

资料来源:中国人民银行,《2024年第二季度中国货币政策执行报告》

上周更早时候,

同日,交易商协会连发的另一则公告中指出,部分中小金融机构在国债交易中存在出借债券账户和利益输送等违规情形,交易商协会已将部分严重违规机构移送中国人民银行实施行政处罚,对于其他此类案件线索交易商协会正在加紧调查处理。

接连的公告本意是整顿市场秩序,但是确实也对市场的多头起到了较大的震慑,债市情绪明显受到压制,从上周四起,连续三个交易日陷入调整。

零元逆回购。8月7日

资金成本抬升。再到本周一,隔夜Dr001加权收于1.96%,Dr007加权上升至1.91%,显著高于OMO的7天政策利率;此外,Shibor-3M继续回落0.05bp至1.833%,资金供需整体偏紧,价格显著抬升。资金变贵了,既是债券下跌的结果,同时也是原因。

这一系列的操作使得市场的流动性略微紧张,再加上监管的系列“敲打”似乎正在起效。

上周债券卖盘强劲,多空激烈博弈,银行是主要出券机构,大行集中卖债引发了止盈的连锁反应。

强劲了许久的债市,在“组合拳”之下是否还能气势如虹呢?就此问题各家机构的观点不尽相同——

债市或进入冷静期

民生证券认为,央行的货币政策报告在下一阶段货币政策主要思路中多处提及利率风险,较为罕见,目前债市更有可能进入冷静期,低波运行。

浙商固收认为,央行对长债收益率的引导将从“调控机制打通+提示资产本身+提示金融机构风险+提升公众投资者风险”多维度进行管理,本次二季报相较一季报新增“调控”及“压力测试表述”,措辞更为严肃,考虑央行操作的连续性,短期内投资者或需重视长债收益率的上行风险。

市场趋势未逆转

华西固收认为,央行的各项操作更多体现的是信号意义和预期引导,旨在稳定长端利率,营造良好的货币金融环境,而非形成趋势性逆转。

信达期货分析,由于国内经济依然疲弱,加之下半年出口可能表现得并 没有上半年这么强,广谱利率仍将下降,债牛未变,但仍需时间。

其实我们在分析本轮债市波动的各项原因中不难发现,近期的回调并非来自于债市基本面出了问题。

央行本轮调控的诉求,并非让长端利率快速抬升,而是通过增加长债关键点位的摩擦,进而防范利率趋势形成单边预期并超调的风险,避免大幅波动时出现恐慌性大规模赎回,避免“羊群效应”放大市场的螺旋式循环。

当前市场在高波动状态,央行的诸多操作或阶段性约束利率底部,但中期看债市的整体趋势并未根本动摇。

由于部分投资债基、理财产品的投资者对回撤承受程度较低,连续回调之后出现非理性赎回行为担忧;但通过以上的分析不难发现,当前并非是最佳的离场时机,那具体来说我们要怎么做呢?

经过近几日的修正,盘面似乎已“多云转晴”。当前十年期国债已向上调整到2.23%(数据来源:Wind,截至2024.08.13),逐步接近合理中枢点位。在央行继续降息之前,短期快速向下突破存在难度,而向上空间同样有限。

我们回看过去十年间万得纯债型基金指数的走势,震荡的持续时间往往都不长,且在短暂回调后多次迎来连涨的行情;即便是买在了阶段性的高点后经历连续的回调,随后净值便又能完成“填坑”并且续创新高。

数据来源:Wind,采用万得纯债型基金指数走势,统计周期2023/1/1~2023/12/31,过往数据不预示未来,不代表基金产品收益。

面对债市一时的波动,“管住手”或许是最好的选择。

短期波段择时性价比或不高。预估市场的高低时点向来难度极高,一顿操作之下申赎还会产生交易成本,难言性价比。

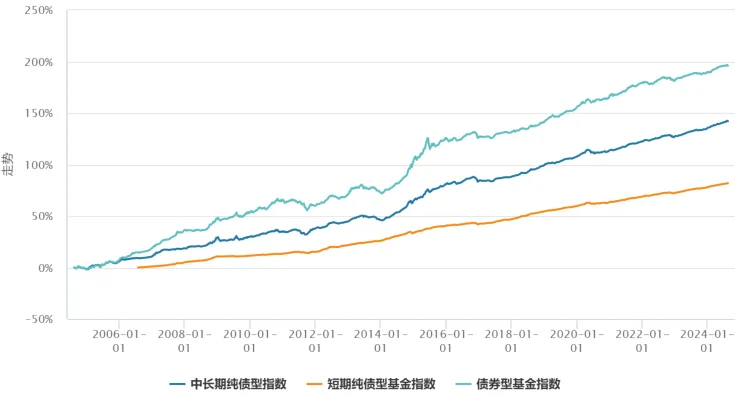

不必纠结“上车”时点。相较权益投资讲究时机选择的重要性而言,债基的投资无需过分纠结入场时机,无论何时上车,长期看指数整体向上,且屡创新高。

数据来源:Wind,数据区间:2004.04.29-2024.04.29,指数历史数据不预示未来

在低利率的时代下,债基依然是家庭资产配置中不可获取的选项。而基于当前债市收益率偏低的现实,在配置上做选择,短债基金受利率风险影响相对较小,相比而言投资性价比或许更有优势。

少看多动,谨慎为先。面对年内债市已经积累了一定的涨幅,做好预期管理,接受未来一段时间债市回报率出现波动的可能性。

但展望长期,不妨提醒自己“慢就是快”,从资产配置的角度做好布局,拥抱固收类资产的中长期“魅力”。

风险提示

2024-08-14 18: 15

2024-08-14 18: 15

2024-08-14 18: 15

2024-08-14 18: 15

2024-08-14 18: 14

2024-08-14 18: 14