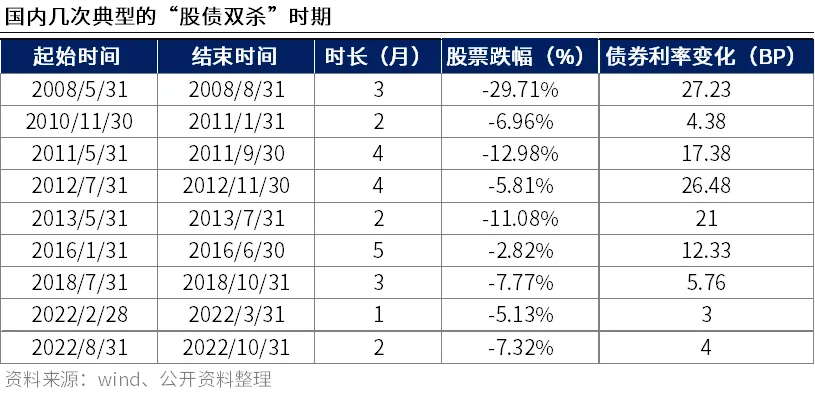

一边是沪指跌破2800点,一边是“市场宠儿”债市突然掉头向下,说好的股债搭配,均衡追踪市场,但是如果股债齐头并“退”,应该如何面对? 历史上的“股债双杀”何时破局? 复盘08年经济危机以来几轮“股债双杀”的局面,主要受到两大因素的驱动:要么是交易基本面“类滞胀”逻辑,要么是流动性环境的边际收紧。 但是“股债双杀”的局面并不是常态,持续时间通常在2-3个月左右,A股平均回撤约10%、债市收益率上行幅度平均约13bp。市场在短暂的失衡后,往往会快速自我修正,回归原有的正常轨迹。 什么情况下才预示这种局面已经过去? 股市的情绪指标:股市市场的成交与情绪指标比债券市场相对更敏感。股票换手率、新开户、两融余额在“股债双杀”时期大多触及阶段性底部,后续随着市场环境改善,情绪面驱动的成交数据反弹,或有助于摆脱“股债双杀”的状态。 新基发行:“股债双杀”时股票型和债券型基金发行都较为困难,新发基金触底回升时,也可能是“股债双杀”局面的拐点。 市场对经济基本面和政策的预期:“股债双杀”多发生在经济不及预期且政策不确定性走高的时期,随着经济和市场向好预期不断释放,股债双杀有望休止。 海外资金:外资大幅流出是股债双杀的关键信号,而外资中止流出甚至转为净买入则是“股债双杀”终局的关键信号。当前,随着美联储降息升温,资金流向全球低估市场,对国内市场也是一项利好。 投资者除了“硬抗”,还能做什么? 两市成交量已经接连新低,俗话说“地量之后见地价”,也就是说当成交量创出极低值时,通常意味着市场已经大概率在底部区间,反转可能性大增。 市场走到今天,也许大家已经信心萎靡,但是基于历史行情来看,市场悲观情绪可以说充分释放,保持信心,参考2020年5月25日成交额为4825亿元,市场绝对地量水平跌破5000亿元,但之后市场迎来了较大幅度的反转。(wind数据) 如果耐心等待,经历或长或短的时间,市场也许会迎来一定幅度的回暖。但是如果想进一步“减震”,又无法做预判式投资,可以参考资产配置的思路,增配与现在组合中资产关联度较低的品种,按照资产配置的思路,增配与现在组合中资产关联度较低的品种。 在《聪明的投资者》一书中,格雷厄姆给出了一个简单有效的资产配置公式:50-50策略,即股和债仓位各50%。在“股债五五组合”的基础上,投资者还可以有其他选择,例如黄金、商品、海外债等等,用多元化布局的方式提高组合收益和风险的分散化程度。 值得注意的是,黄金、美元、美债等其他类别的资产,与国内股债资产的价格影响因素、定价逻辑等均有差异,需要跳出当前股债的分析模式去思考不同类别的资产,比如黄金兼具商品和货币属性,价格影响因素复杂,历史价格波动幅度也较大;境外股票则与当地的经济周期挂钩;跨境资产还涉及汇率风险等。 另外,如果当前基金账户浮亏、或者对未知市场尚存疑虑,也可通过持续的定投的方式不断降低持有成本,在底部区间收集更多筹码,未来一旦市场出现好转,就能提升回本和盈利概率。即便当前表现不佳,但只要这个产品长期有向上的潜力,定投就是参与的最好方式之一。 市场上常说“买在无人问津处,卖在人声鼎沸时”, 复杂环境下,风物长宜放眼量——怀抱信心、积极自救、适时把握低位机遇,或是应对当下的最好选择。 滑动查看完整风险提示

2024-09-13 16: 23

2024-09-13 16: 23

2024-09-13 16: 23

2024-09-13 16: 23

2024-09-13 16: 23

2024-09-13 16: 23