过去几周的时间里,港股如同“过山车”一般大起大落。

“924政策组合拳”带动中国资产全面拉涨,港股同步冲劲十足;国庆A股休市期间,港股保持了高歌猛进的势头,截至10月7日,恒指年内涨幅超35%,在全球关键指数中排名第一(指数分类来源及数据来源:Wind);而节后,港股却没能和大A携手共创新高——10月8日,恒生指数和恒生科技指数大幅收跌,基本回吐了国庆期间的涨幅。(数据来源:Wind)

港股当前阶段的震荡是“倒车接人”还是趋势发生了变化?近期港股应当怎么配置?今天小夏就和大家细细盘一盘~

1

如何看待当前回调?

在大A昂首阔步、放量攀升之前,自8月初起,港股率先一步“抢跑”开启了本轮估值修复的行情。美联储超预期降息信号释放后,港股更是开启了加速上行的按钮。

实际上,如果我们拉长时间来看,年初至今,港股已经悄然成为全年全球市场涨幅最为突出的市场之一。(数据来源:Wind,截至2024.10.14)

图片数据来源:Wind,截至2024.10.14盘中,指数历史数据不预示未来,详细注释见文末

近期港股的回调可以归结为以下几方面的原因:

国庆期间,港股拉升幅度较大:截至10月7日,恒生科技指数近一年涨41.15%,恒生指数近一年涨32.10%。(数据来源:Wind,数据区间:2023.10.09-2024.10.07)

随着大涨而来的还有市场分歧的加剧。市场短期呈现明显超买的状态(14日RSI一度升至90.9的历史最高值),卖空指标的快速回落也表明了情绪的透支(卖空成交占比从9月下旬高点18.3%降至12.8%)。(资料参考:中金公司,《港股:市场期待什么样的政策?》)

节假日期间大幅上涨的港股出现活跃资金获利了结的情况。

美国最新就业数据回暖,失业率从前月的4.2%降至4.1%,优于预期。

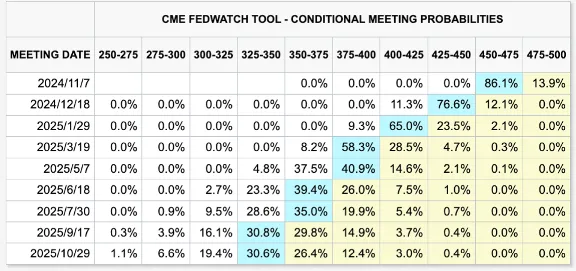

市场对美联储在 11 月的议息会议上降息25个基点而非50个基点的预期提升。

港股属于美元离岸市场,其估值对于美元的流动性变化更为敏感。

市场在短期快速上涨后会出现回调压力,因此从一定意义上来说,当前的回撤不妨看为是市场自我调节机制在作用。

2

港股是否还有向上空间?

在连续大涨之后又遭遇巨幅回撤,这样的震感难免让投资者担忧,也着实影响情绪。

当港股市场再度步入震荡期,在多空博弈的“迷茫”状态下,我们还是要回归到分子端企业基本面、汇率以及分母端无风险利率来看。

汇率来看,在美联储降息预期下,人民币逐步升值。美元兑人民币已自7月下旬的7.28附近回落到了当前的7.07(数据截至:10月14日)。

降本增效改革背景下,港股中比较有特色且成交活跃的互联网科技龙头业绩改善明显。从2024年半年报数据来看,美团、阿里、腾讯、小米等上半年经营不乏亮点,对相关指数的盈利预期上修也做出了很大贡献,展望后市业绩端还算比较稳健。

恒生指数中占比较高的地产板块在国内主要一线城市放开限购、关键政策利率下调后,也有望迎来复苏。

11月降息幅度预期虽然有所下降,但中长期来看,当美联储处于降息周期中,全球资产定价之锚—美国10年期国债利率也将持续下行。

降息也有利于海外资金重回港股市场,进一步缓解流动性压力。

我们以代表港股科技龙头的恒生科技指数为例来分析——在经历了近期的大涨之后,截至10月7日的近一年涨幅略超40%,相较去年美股“华丽七雄”的111%的平均涨幅仍有较大空间。

此外,持续大涨后,当前恒生科技指数的估值(PE-TTM)仅26.51倍,处于近3年分位点在43%左右。与此同时,美股的纳斯达克100指数同期估值(PE-TTM)为36.3倍,近3年分位点在92%左右;纳斯达克指数估值(PE-TTM)则为44.21,近3年分位点在98.1%左右。(数据来源:Wind,截至2024.10.14)

相对于全球主要股票市场,目前中国市场相对优势较为明显,尤其是港股市场,中报盈利增速与ROETTM继续上行,而估值水平仍有一定吸引力,有望吸引外资持续从估值偏高的市场流入。

3

近期港股配置怎么看?

就港股当前的配置策略,机构预期普遍较为乐观——

中信证券认为,尽管经历一轮快速上涨,港股当前估值水平无论比较全球市场还是历史情况仍处在具备较高性价比的位置,尤其成长及大金融板块当前的估值更是处于较低的历史分位。港股难言已阶段性触顶,其估值修复行情有望延续至11月初。

平安证券认为,当前港股建议关注三大主线:1)直接受益于本轮政策的消费、大金融(保险、银行、券商)、地产等板块;2)高弹性的互联网板块,内外资持续流入下,该板块通常是资金流入最直接受益的,且板块中报表现优异,重点关注互联网龙头;3)成长性较好且对利率敏感的生物医药板块。

国信证券认为,行业层面上,或可聚焦:1) 恒生科技:互联网公司中报表现优异,且龙头公司持续回购,提升股东回报比例,恒生科技也是在重点指数中业绩上修比例最大的;2) 创新药、金融、高股息:创新药、大金融(保险、券商、银行)、高股息中报业绩上修比例较大。其中创新药是成长性较好的板块,也值得重点关注,券商、保险则代表了大盘的贝塔,在上涨期弹性优于大盘。

在全球资金低配逆转、政策加码带动预期转向、海外宏观流动性好转、内资持续买入等多重利好共振之下,我们认为当前港股仍值得期待。

看好港股投资机遇的小伙伴,不妨以哑铃配置策略进行布局,一手科技成长,把握降息周期下对利率更为敏感的板块;一手高股息,追求持续稳定的安全边界收益;这样的搭配仍或有效。

虽然港股市场中中资企业较多,但从市场结构、流动性来源、市场制度等各个方面来看,其与大A都有很大的区别。对于个人投资者而言,港股实际上是一个研究难度较大、参与门槛较高的市场,因此感兴趣的小伙伴不妨借道ETF,来布局港股资产

2024-10-15 11: 26

2024-10-14 18: 10

2024-10-14 18: 10

2024-10-14 18: 10

2024-10-14 18: 10

2024-10-14 18: 10