在不同的市场环境下,45度投资有不同的选择。

比如国内经济前景不明朗、权益资产仍在寻底的情况下,比如前两年,选择债基+跨境ETF,或是不错的品种;那么当前在权益市场“政策底”夯实,监管表态支持资本市场长期发展的情况下,如果衡量短期波动风险和长期收益,不妨选择一只具有代表性的宽基指数,长期定投,分享到市场长期上涨的红利。或能实现:避免踏空焦虑,同时避免动辄回撤20%以上的浮亏焦虑。

根据广发证券策略团队提供的数据,中证A500指数相比其他主要指数,更适合作为底仓配置:

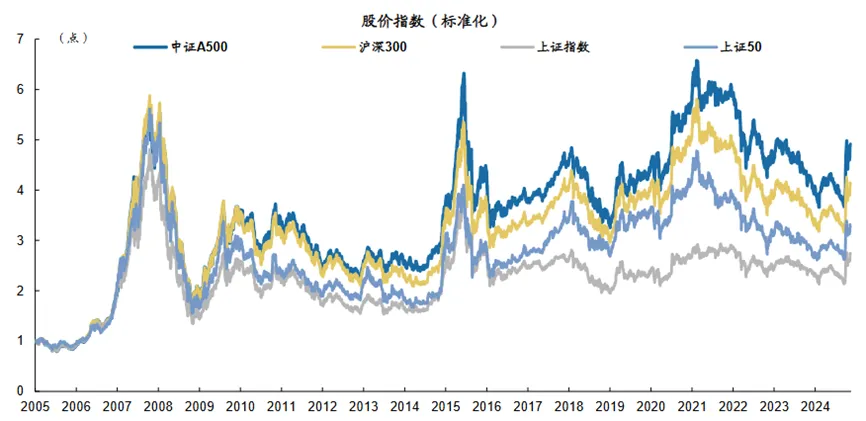

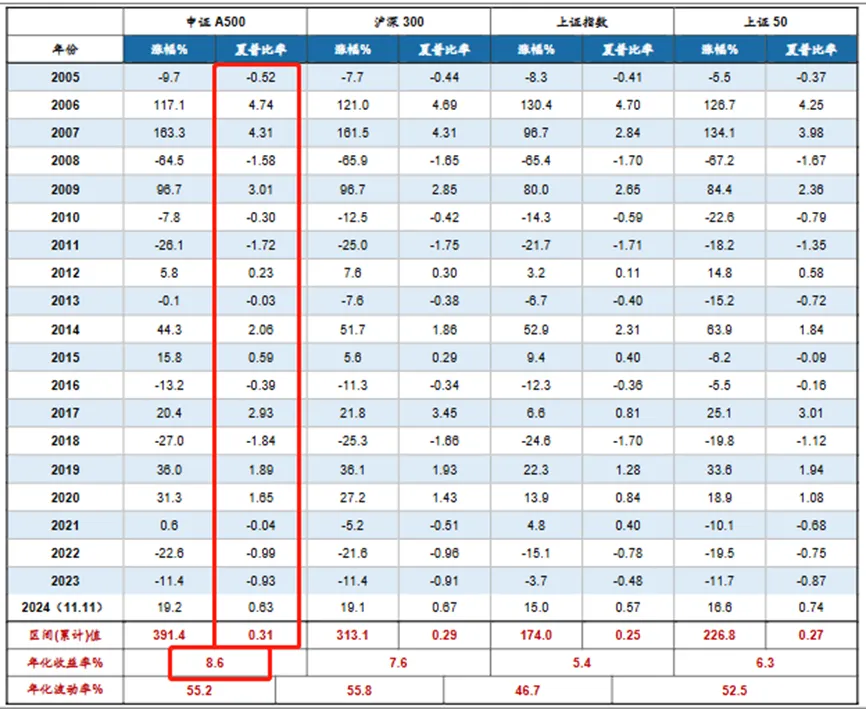

1)A500夏普比率相对较高

2005年至今,中证A500年化收益率为8.6%,夏普比率为0.31,略高于沪深300、上证50、上证指数等其他主要宽基指数。

在比较相近的风险水平下,A500有着更高的年化收益率,使得夏普比率表现优于同类指数。

(*夏普比率:通常用来衡量单位风险的超额收益。原理是“每承担一份风险,可以获得多少超额回报”。)

图表:中证A500与其他指数走势的波动比较

2)A500既均衡,又侧重新兴行业,是更能代表A股核心资产的指数;

相比其他均衡型宽基,减配传统行业,超配新兴行业,新质生产力行业(TMT+电新、军工、医药、汽车)占比达到45.8%,更能反映资本市场结构变化和产业转型升级,是中国经济转型升级背景下的新一代核心资产代表。

(来源:广发证券,截至2024.11.11)

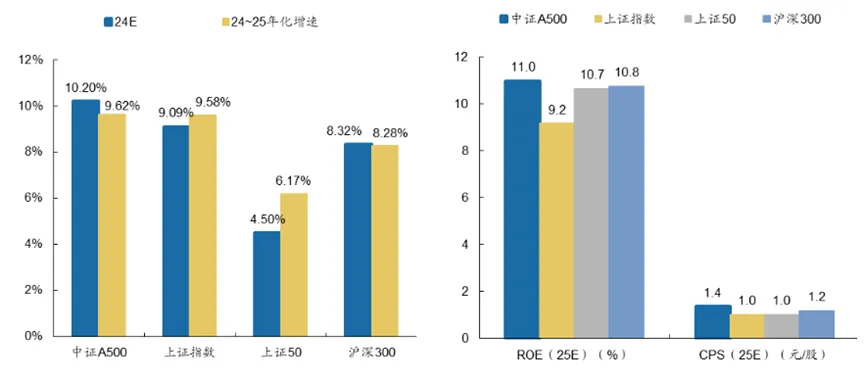

3)A500指数未来的成长性、股息率预期更好;

在成长能力方面,中证A500指数归母净利润增速(2024~2025E)为9.62%;

在盈利能力和现金流方面,中证A500指数2025年一致预期的ROE与每股现金流分别为11.0%与1.4元/股,均高于其他宽基指数。

在股息率方面,指数当前股息率-TTM(最近12个月)为2.66%,也高于全部A 股的股息率TTM的中位数1.12%水平。

图表:中证A500未来两年盈利一致预期较高,盈利能力和现金流领先

(来源:广发证券,截至2024.11.11)

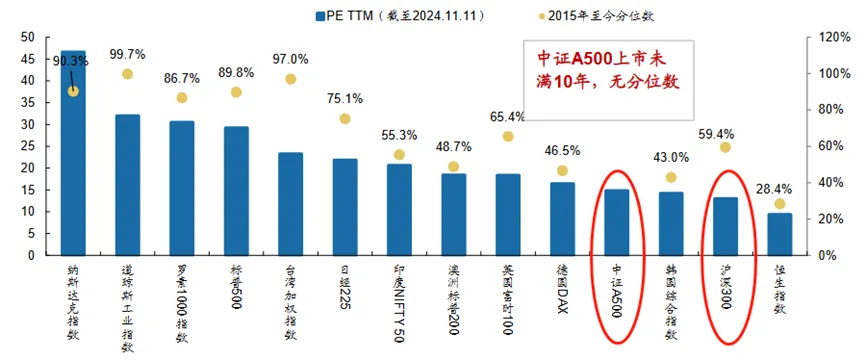

4)中证A500指数估值低于海外主要市场。

中证A500PE-TTM为14.8X,绝对估值低于绝大多数海外主要市场的股指的估值。

图表:全球主要市场代表性指数估值(PE-TTM)

(来源:广发证券,截至2024.11.11)

当然,45°投资态度虽然舒适,但不意味着静止不动,也要顺势而为。

当市场主线出现时,比如自主可控、低空经济、扩大内需等主题机会比较明确时,再减配宽基、增配相应的行业主题ETF,比如半导体材料ETF、机器人ETF等,提高进攻性品种的仓位,从而增加投资组合的“弹性”。待相关主题出现阶段性超买,也要记得及时减仓、止盈,继续回到45°模式。

而当市场情绪过热、监管政策明显收紧,此时不妨降低整体仓位,适度躺平,待企稳后再逐渐回归到45°模式。

这也有点像我们打羽毛球时,手臂与拍子呈45度,方便随时进攻,也可以随时防守。

END

下滑查看风险提示↓

2024-11-21 12: 06

2024-11-21 12: 06

2024-11-21 12: 06

2024-11-21 12: 06

2024-11-21 12: 06

2024-11-21 12: 06