小夏这两天去了一趟香山。眼下,盘面K线跳动不断,红绿交替,想法很多。你若出门去,漫山遍野橙黄橘绿。

“橙黄橘绿”是怎样的景致?橙子金黄、橘子青绿,是经历了春生夏长秋沉淀后的丰硕和生机,激活着观景人的味蕾和心情。

这是多从容的姿态,也难怪诗人说“一年好景君须记”。殊不知,要经历多少个沉默的日夜,才能迎来这一刻的橙黄橘绿。

资本市场中,当下,作为指数化投资飞入寻常百姓家的缩影事件—伴随着国民指数“A500”的大热,在中国市场迎来了自己的“橙黄橘绿时”。

中证A500指数,那么便从这里说起。

01

正是橙黄橘绿时,二十年风驰电掣,随着国民经济与资本市场的纵深发展,到了今天我们都需要一个更具市场表征性的宽基指数。

中证A500指数是新“国九条”发布后的首只A系列宽基指数,也是采用行业均衡策略编制的新一代核心宽基,通过编制方式的创新优化荟萃了百业龙头,能够更好地表征经济结构转型过程中A股核心资产的整体情况,有望成为跟踪A股市场的重要参考基准。

①行业分布更新。聚焦新兴行业,成分股相较沪深300在传统行业上减少了约12%的权重。

②造血能力更强。表征中国资产核心竞争力,指数成分股归母净利润占比69%。

③长跑能力更优。指数自基日以来累计涨幅546.9%,同期沪深300涨幅为456.8%。

(来源:Wind,截至2024.10.31,其余风险提示见文末)

正是橙黄橘绿时,二十年风尘仆仆,资本市场历经多次牛熊周期,站在当下,长期看A股估值周期扩张的序幕才拉开不久,居民有底部配置的需求。

924以来,随着叙事的巨大变化,市场底部基本确认、场外资金借道ETF热情涌入,往后几年大的估值钟摆很可能会朝与过去几年相反的方向摆动。

①全球环境来看,海外降息周期开启,2025年或将持续进行。2024全球大选结束,国际政治环境或趋于稳定。特朗普或优先兑现减税、移民、加大能源供给以降低通胀等竞选承诺,关税议题或相对靠后。预计2025年出口同比有所回落,但可能仍小幅正增长。

②国内政策来看,2025年大概率宽财政宽货币。常规货币政策可操作空间较大,降准降息幅度可能超过2024年,对地产、资本市场的结构性支持有望加深。预计财政支出仍有提升空间,资金进一步向消费、民生和地产倾斜,助力经济基本面整体修复。

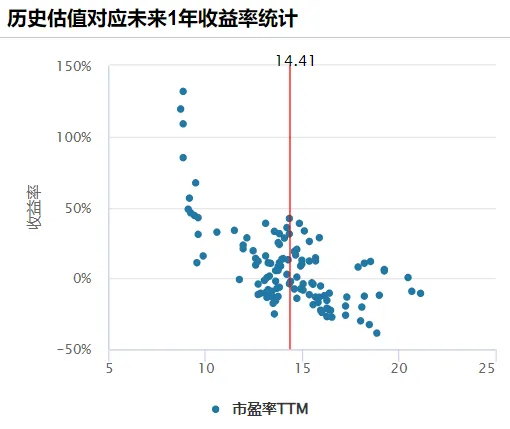

据万得统计,如果将A500指数当前的估值放回近10年的历史中,对应未来1年的收益率也是以正收益为主。在这个位置从长期来看,机会应该是大于风险的。

(来源:Wind,中证A500指数,截至2024-11-14,历史估值对应未来1年收益率的选取了过去10年内120个估值点以及每个估值点对应的未来1年的指数涨跌幅。用以描述估值高低与未来涨跌幅是否存在相关关系。)

再看近一点,在预期与现实之间,美国大选、财政政策的谜底逐步揭开,随着短期事件的落地,相对“空窗期”的市场也进入到一段短时间的冷静过程中,但是冷静不同于冷却,反而提供了更加从容入场的时机。

再往后看,资金等待宏观政策预期再起,真正的东风或来自于房价企稳、社零数据高速增长等基本面数据,若这些数据得到确认好转,市场的反转将更加波澜壮阔。相信在政策意志之下,东风必至。

正式橙黄橘绿时,二十年风雨兼程,A500大放异彩的背后,被动浪潮正在影响投资生态,指数基金大发展的缩影,恰好投射在了这只国民产品上。

以前投资者找牛股、抓主线,试图通过深入研究个股和行业来获取超额收益;如今投资者指数投资包打天下。更高效的信息分发和更便捷的投资工具,成就了新一代投资者入市的崭新姿势:拥抱指数。

①透明性:在充满不确定性的投资环境中,投资者比以往更加渴望“看清”,寻求信息平权

②低门槛:场内客户配置科创板、配置境外资产,都有门槛或QDII额度的问题,ETF解决了可投资性问题

③高仓位:指数基金始终保持高仓位,龙头股配置的个股上限能突破10%的上限

④资金效率高:场内ETF可以同时在一级市场申赎和二级市场买卖,交易灵活度更高

市场始终会向着更有效率的地方演进。这是一个讲究效率的时代,通过效率去适应复杂性。

岁月奔驰,穿过了一道道窄门,指数化投资在不确定性主导的时代洪流中脱颖而出,迎来了自己的黄金时刻。

02

这轮炙热的行情中,在长达两三年资本市场洗礼下各种力量的积聚下,指数产品成为了流行的“入市姿势”,即便有共识铺垫,如此呼啸的转向也有些出乎意料。

回头看,很多细节都在暗示着风起幡动,很多线索也已草蛇灰线伏脉山林,只不是在历史的当下,我们都只能感受到清蘋之末的微微颤动。

2004年底,境内第一只ETF上证50ETF发行,代码很好记:510050。20年后,同宗A500ETF基金拿到了自己的代码:512050。此时,恰好20年过去。(来源:风险提示见文末)

二十年间,从一只ETF诞生埋下种子到千只ETF形成森林,在时光的呼啸,我们的投资、生活都发生了很多变化。

到了现在,往生活里一望,你会发现:万物皆可ETF,ETF已经成为了投资者表达观点的工具。

如今的指数化投资和生活有多近呢?近到触手可得:

看好国民经济的未来,位置合理就买A500、沪深300;

看好中国科技的国产替代,新兴成长的景气崛起,就买科创板、创业板;

想要降维炒股、把握热点机会,就买行业主题指数,看好芯片买芯片、看好光伏买光伏…

想要足不出户投遍全球就买跨境指数;

想用证券账户买黄金、买豆粕,就买商品指数;

想要给指数加点个性化因子、策略就买策略指数;

想要寻找收益上的相对的温柔就买债券类指数。

每一个行业、每一个角落、每一个概念,每一类资产,皆可ETF,你会从中感受到这种巨大的变化,感受到ETF从种子到森林、资产不断创设的意义。

指数化投资在境内资本市场经过了二十年的成长与蜕变,从未像今天这样精彩纷呈。

监管、行业等各方有意识的在推进指数产品持续成长。11月19日晚间,伴随着多家基金管理人集体降费公告,头部宽基ETF正式进入低费率时代。

大潮之下,往后看,走向何方?

行业的共识是:未来指数基金的焦点不仅仅是单品的争夺,而是围绕投顾、组合、策略、工具,形成更多元的投资解决方案,最终实现公募基金普惠金融的愿景。

指数基金由于特征清晰稳定、持仓透明度高、费率相对更低等多方面优势便于配置应用,难怪各类投资者纷纷选择,海外成熟市场中,利用指数基金进行配置的客户占据了近四分之三的权重。

当配置与Beta回报成为新“国九条”之后的更优解,一个没法在日历上圈出来的指数化发展新起点再次开启了。当一方用尽全力,另一方或将不再感受到很费力,而这也恰是投顾、组合、策略以及工具的意义。

从来没有一劳永逸的范式,往后走,在震荡是常态的A股市场,如果长期未能给客户赚到钱,没法形成正反馈,指数产品可能也会遇到主动基金这两年的瓶颈。

它需要理性的护航,需要策略的引导,需要工具的赋能。从这点而言,“指数大厂”围绕指数所构建的一整套产品+投教+策略+工具的生态圈,是极好的。

二十年,发展风驰电掣、来径风雨兼程,小夏想来,或许用“正是橙黄橘绿时”形容指数化投资发展的当下,是合适的。

它已经走过了黎明之前的寂静,太阳刺进大众的眼睛,透过斑斓的叶片碎隙往未来望去,岁月如何奔驰、盛景又在前方。

风险提示

2024-11-22 11: 20

2024-11-22 11: 20

2024-11-22 11: 20

2024-11-22 11: 20

2024-11-22 11: 20

2024-11-22 10: 56