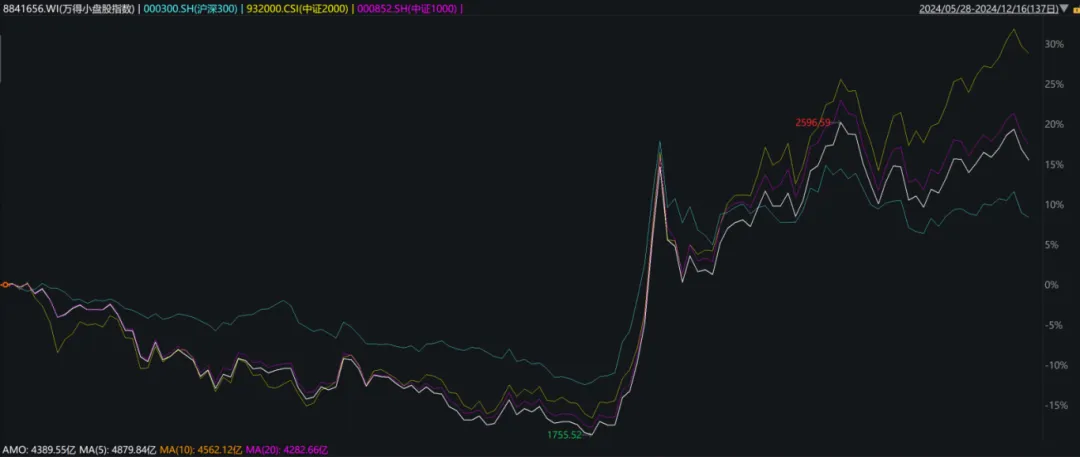

年初至今,小盘的走势波折颇多,可谓先抑后扬。

此前连续三年走牛的小盘,年初就迎来了一轮大幅调整,1月到2月初跌幅一度超过30%;

3月又因为资金压力和监管压力形成共振,导致小盘风格持续走弱;

进入5月,在地缘政治与宏观因素的多重影响下,市场情绪进一步回落,相较之下,大盘价值风格更为抗跌;

而10月中旬以来,小盘题材交易走出了较强的超额收益。

(数据来源:Wind)

数据来源:Wind,截至2024.12.16,历史数据不预示未来,详细注释见文末

近来小盘为何再次风起?这一趋势是否能够延续?我们需要警惕回调风险,切换持仓吗?

1

小盘行情再起

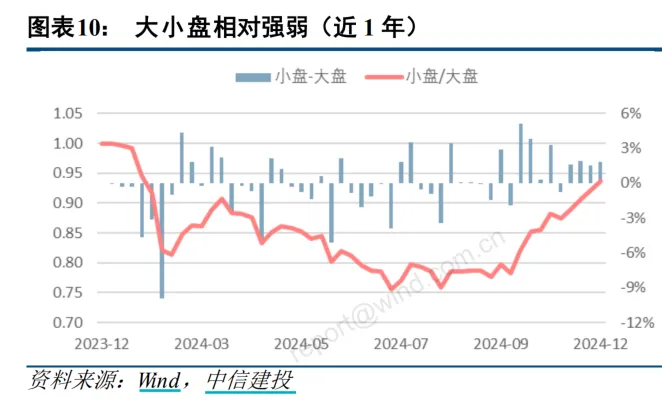

我们以国政2000指数与沪深300指数的收益率差值来衡量大小盘的相对强弱会发现,小盘在9月后快速“抬头”且持续占优。

本轮行情自9月24日启动至今,

在各种热点层出不穷、逐一演绎之中,资金流入估值低、有想象力的板块,小盘、微盘指数迭创新高,一扫上半年的颓势。市场为何转向对小盘的青睐呢?

2

市场为何开始热衷小市值?

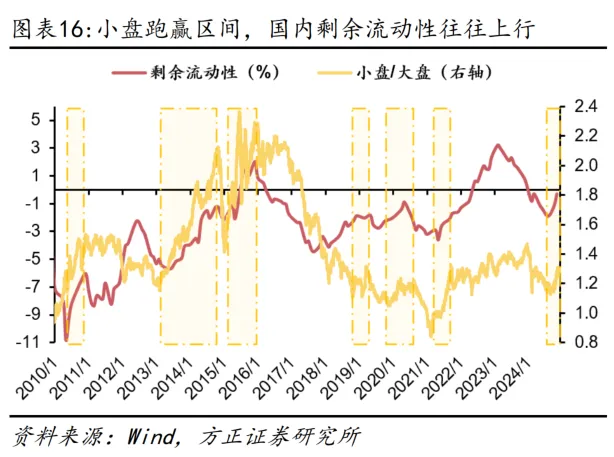

流动性宽松

回看此前小盘跑赢的区间,国内剩余流动性往往处于上升阶段。

10月央行行长表态“年底前进一步降准”,加之刚结束的中央经济工作会议明确适时降准降息,从流动性角度看,小盘具备占优的基础。

此外,海外流动性宽松趋势暂未改变。美11月通胀数据并未超预期反弹,12月美联储降息概率较大。

自然人资金占主导地位

从市场定价主体角度进行分析,相较9月下旬行情启动之前的阶段来看,当前换手率仍处于高位;而9月的数据显示公募基金份额仍然处于下行,表明市场当前自然人的交易占比仍然处于较高的位置。

一般来说,机构资金往往偏爱大盘股,而非机构资金(游资、散户等资金类型)在资金量有限的情况下,一般会回避基金重仓股,更偏爱价格低、弹性大的个股。

此外,在当前大的主线逻辑缺失的背景中,市场仍然在等待基本面修复的确切信号,资金则倾向于题材炒作的小市值公司。

当增量资金入市,且高风险偏好的活跃自然人资金占主导时,小盘指数更容易阶段性跑赢。

信用改善偏弱

信用扩张期,地产、基建等行业基本面存在改善预期时,大盘往往是受益的对象。反之,当信用收窄或改善偏弱时,小盘则相对受益。

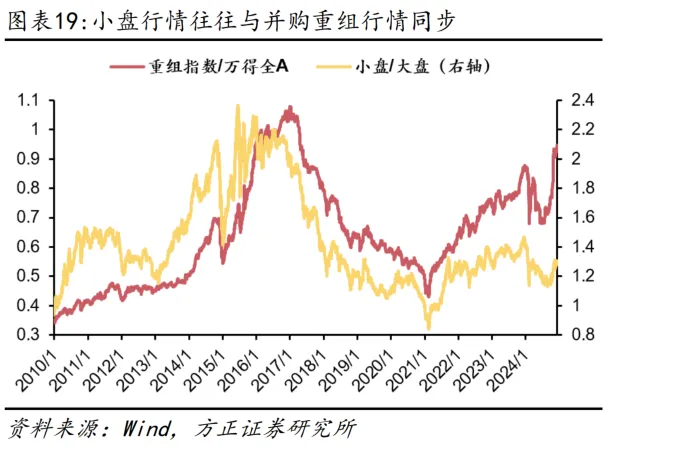

并购重组潮起

从历史表现来看,小盘行情往往伴随着并购重组浪潮的兴起。小盘股相对大盘股并购预期更强,估值弹性更大,因而往往能够在并购重组浪潮中跑赢大盘股。

“新质生产力”政策助推

科技制造领域产业刺激政策往往能够强化小盘股的行情。2013年开始“大众创业、万众创新”政策的密集出台、2018年加速“国产替代”之下科创板创设登场,再到今年密集出台的“新质生产力”政策,为小盘科技企业打开了想象空间。

3

小盘趋势会否延续?

当前小盘相对大盘明显跑赢,交易较为极致,小盘相对大盘换手率已达到2018年以来较高水平。(数据来源:Wind,方正证券)

而近日市场缩量调整,重磅会议结束后短期缺乏进一步驱动,重回震荡区间,中小盘跌幅较大。市场是否到了切换向大盘的窗口呢?

天风证券指出,目前小盘的拥挤度仍然并不高, 且在这一轮定价主体的变迁下,预计小盘活跃的可能性仍然较高。

方正证券认为本轮小盘风格占优的核心逻辑主要有四个方面:①流动性大幅宽松;②信用改善偏弱;③并购重组浪潮;④“新质生产力”相关 政策加速出台。短期看,如上四个条件都不会明显出现变化,本轮小盘风格短期难言结束。

华金证券认为,比照历史复盘经验,今年年底政策依然积极、外部风险有限、流动性宽松、科技产业趋势上行,中小盘成长的风格可能延续。

结合过往市场表现来看,持续的小盘股行情一般是出现在经济衰退末期或复苏早期阶段。流动性是关键的催化因素(降息周期持续释放充足流动性),而历年小微盘题材交易的高峰是2月份。考虑到明年二季度之前是宏观数据相对真空期,经济的复苏力度较难证真或证伪,市场普遍认为题材行情、小盘行情具有优势。

但要注意的是,参与小盘行情需要极高择时能力与高换手率,接近决断时间也必然带来高波动。所以当前阶段,对于持仓风格,小夏还是建议大家保持均衡。

就参与方式来说,指数ETF是很好的布局工具,但切记追高要慎重,如果直接重仓买入、很快浮亏的话,心态上会陷入被动。如果想加仓,建议大家通过逢低分批买入的方式进行操作。

最后别忘了严控风险也十分重要。市场瞬息万变,若风格再度切换转向大盘,可以考虑适度止盈。我们在投资前应该提前设置好止损、止盈位,将投资风险控制在一定范围之内,既要保证收益,也要防止亏损增加。

2024-12-18 16: 30

2024-12-18 16: 30

2024-12-18 16: 30

2024-12-18 16: 29

2024-12-18 16: 27

2024-12-18 16: 22