在A股市场诸多的日历效应中,“春季躁动”应该是最为投资者熟悉的一种。

通常来说,A股在每年一季度存在阶段性上涨行情。作为口口相传的一种经验之谈,“春季躁动”其实并没有严格的学术定义。 其发生的时间窗口一般有广义和狭义两种区分法,前者为上年12月至次年4月,后者则指向当年的1月至3月。从历史数据来看,“春季躁动”行情出现概率较高。

春季行情对全年指数的收益有一定指引作用,一般来说,指数收益相对偏低的年份里,春季行情往往偏弱,甚至还有可能缺席。所以说,“一年之计在于春”这话在资本市场同样适用。

大A在经历了漫漫三年熊市之路后,终于在2024年以三大指数上涨收官,迎来转折。今年,“春季躁动”会否如期而至?在开年即遇震荡的市场环境中,如何布局把握春季投资机会?

1

“春季躁动”有何成因?

说来有趣,为什么大A没有夏季躁动、秋季躁动、冬季躁动,而偏偏是春季呢?

这就要说起春季躁动的成因了,一般来说,春季躁动是多重因素叠加的结果——

经济偏弱阶段,年初往往是货币政策向宽松调节的密集区间,此时国内的货币和信用环境较为友好。 而1月通常是央行货币投放规模较大(应对节假日资金需求)的时点,Q1通常也是年内新增信贷较为强劲的时点。 春节后,社会资金回流金融体系,叠加1月信贷脉冲效应,此时A股市场流动性较为充裕,是影响“春季行情”表现的核心因素。 春节长假,部分宏观经济数据暂停披露,市场对经济的预期存在一定的模糊性和想象空间。 另一方面,1月下半月年报业绩预告有条件强制披露(净利润亏损;净利润同比增速绝对值>50%;净利润扭亏为盈)阶段过后,将进入“真空期”。投资者会期望新一年盈利会有较高增长,进而进行新的投资布局,推动行情上涨。 这一阶段正处于中央经济工作会议与“两会”之间,是关键的政策窗口期。 12月的中央经济工作会议会释放重要政策信号,春节后到3月两会召开前夕,新的改革、宽松等政策预期升温,投资者对政策利好的乐观预期推动市场风险偏好提升,部分交易资金可能围绕政策超预期的方向进行博弈。

上述众多因素的综合叠加,有助于春季或成为A股在一年内阻力最小的阶段。

根据中银证券对过去20年春季行情的复盘发现,春季躁动主升阶段可能是全年胜负的决定手。

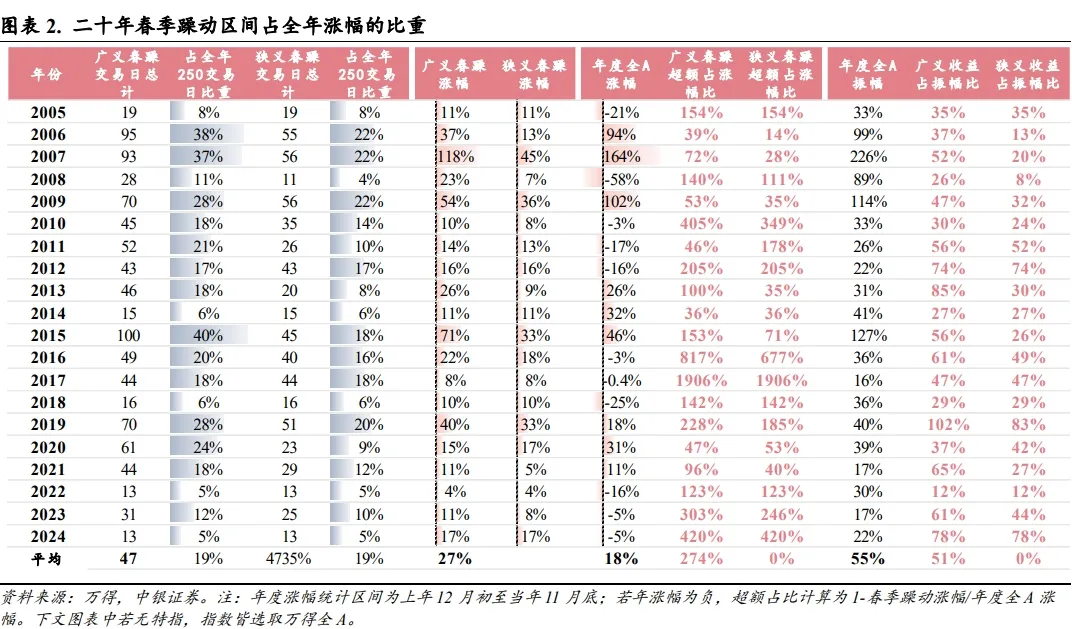

从时间占比来看,广义春季躁动窗口期的耗时分布不等,占全年交易日的比重分布在5%到40%之间,平均值为19%。

振幅占比方面,从主升行情占全年的振幅比重来看,占比普遍较高,平均值为51%。

从涨幅占比来看,相比于窗口时间,广义春季躁动区间的主升行情涨幅占全年的比重普遍偏高,平均超额为9%。

2

历次“春季躁动”有何特点?

既然春季躁动对全年收益来说占据了举足轻重的地位,值得参与,那过往的“躁动”都有什么特征?我们如何切入更佳呢?

2月上涨概率较大

自2005年股权分之改革作为统计起点,至今二十年的时间中,A股广义春季躁动行情至少出现了18次,涨幅在10%左右或以上;狭义的春季躁动至少也出现了17次,涨幅在7%以上。因而从历史表现来看,春季行情的兑现概率是比较高的。(资料参考:中银证券)

分月来看,2月的上涨概率是最高的,高达76.9%,成为春季行情的核心区域。

市值风格更偏小盘

从市场风格看,春节前后是关键的转折点,风格通常从大蓝蓝筹转向小盘成长。1月机构类资金所偏好的大盘蓝筹股往往表现占上风;直至2-3月随着宏观流动性的宽松, 活跃资金兴起使得市场风格发生转向,中小盘开始更为占优。

从整个春季躁动区间来看,小盘相对大盘跑出一定超额收益,在过去10年春季躁动行情中,小盘成长平均收益达18.9%。

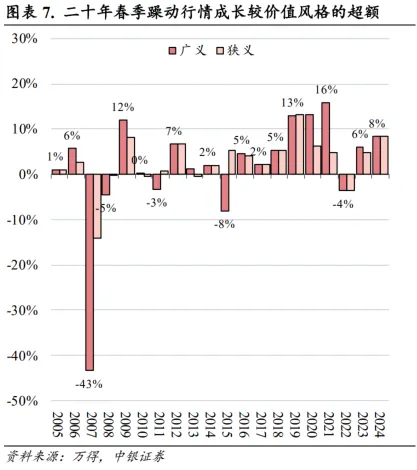

成长风格更为占优

从数据统计的“后视镜”来看,过去20年间,中信成长风格在春季躁动期间排名第一有9次、排名第二有6次。

追究其原因其实也不难理解——春季躁动本质是上涨行情,而上涨行情中成长风格的弹性本身就更为居前;除非有其他风格逻辑显著大级别占优,才会出现其他风格、行业领涨的情况。

3

今年“春季躁动”行情是否可期?

年初以来市场已经迅速完成了降温过程,投资者在等待外部扰动因素落地、以及内部政策加码。整体来看,本轮春季行情已具备一定基础。

市场止跌概率较高

上周,A股日均成交额为1.14万亿元,已降至去年10月11日当周以来的最低值。而1月13日,两市成交额跌破万亿,结束了A股持续长达4个月(72个交易日)之久、史上最长连续万亿成交额的行情。(数据来源:Wind)

根据中信证券对交易损耗指标的测算显示,市场短期内止跌的概率较高。

活跃资金在等待下一次入场时机

目前市场情绪虽然重新陷入低迷,但游资的交投活跃程度其实已经快速下降到2023年以来的中位数水平以下,这意味着不少活跃资金已经实现了一定程度上的资金回拢,在耐心等待下一次入场的时机。

外险先至,后有内援

特朗普有诸多竞选政策,涉及财政、货币、产业和对资产价格态度等,政策之间或有明显冲突。在未知的等待中,资本存在天然的避险诉求。

投资者现在最关心的莫过于,今年A股会否面临类似2018年贸易战1.0时的冲击?实际上,相较18年,今年市场预计会更快消化海外利空,并迅速计入两会政策“大招在手”的预期。

中信证券分析认为,当前市场已具备春季躁动的基础,只需耐心等待外部扰动落地和内部政策加码。 海通证券指出,历史上春季行情年年有,但开启时间与上年三四季度行情有关,若三四季度行情好,则春季行情启动较晚。2025年春季行情或正孕育中,增量政策落地、基本面企稳修复是催化。 华西证券认为,A股越是接近至下方关键缺口,资金面向上支撑力量越是增强,春节前后或出现年度重要买点。

在具体操作上,一季度不妨以“防守反击”作为关键词。

一方面,股息类的资产可以作为底仓长期持有。在全球利率下行,资产荒的背景下,叠加存量高收益资产逐渐到期,追求稳定收益的中长期资金需求缺口仍然存在。此时,高股息特性的红利策略类的产品就很适配,也会持续被这些资金看好。红利风格可以抗波动,比较符合震荡市下的“审美”。市场行情越弱,红利策略的防御属性就越明显。但是要注意,但如果市场发生的是大跌,红利策略也无法独善其身,只是跌得更少。

做好防守的另一面,可等待小盘主题出现较舒适的加仓点。市场当前依然具有较高性价比,2025年大概率依然围绕外部冲击和政策进行博弈。随着小盘成长风格调整结束、“春季躁动”来临,可逐渐向小盘及成长股过渡。

开年以来市场的起伏属实让投资者心生疑虑,市场在悲观情绪之下逐步演绎,预期反复摇摆。在这种状态下,我们的操作不妨参考“极致悲观到来是逢低加仓时点,阶段性乐观出现后逢高减仓”,静心等待又一年春日的到来。

2025-01-16 23: 10

2025-01-16 23: 10

2025-01-16 23: 10

2025-01-16 23: 10

2025-01-16 23: 10

2025-01-16 23: 10