核心观点速递

晨星2016年的研究表明,低费率基金在长期表现上更胜一筹,本次研究进一步强化了这一结论。

在低费率基金池中,那些历史费前回报持续领先的基金更可能创造超额收益。

晨星最新研究发现,“低费率 + 高历史回报”能为基金投资带来“1+1>2”的效果。

“过去二十年里,那些选择费率更低且业绩稳定的基金的投资者,获得了更为理想的回报。”

晨星在此前的研究中,探讨了基金的费前回报(pre-fee returns)如何很好地预测其未来表现。我们发现,过往表现优异的基金在未来费前回报上仍然能够跑赢同类,而表现不佳的基金则继续落后。

这引发了广泛的讨论,随之也产生了一个疑问:基金的费用呢?费用是否也能预测基金未来的表现?

早在2016年,晨星研究部就发表了一项开创性的研究,发现在其测算的所有变量中,费率(expense ratio)最能预测基金的未来回报。研究表明,费用越低,基金在后续的表现往往优于同类基金,反之亦然。

01 再次探究:基金成本与收益的关系

基于这一发现,晨星重新分析了数据,以观察基金费用对其表现的影响。我们根据过去20年(截至2025年1月31日)的基金费率数据,将股票型基金和债券型基金分为五个费用等级:

1)“最便宜”:费率最低的10%基金

2)“第二档”:费率次低的22.5%基金

3)“第三档”:费率在中间的35%基金

4)“第四档”:费率次高的22.5%基金

5)“最昂贵”:费率最高的10%基金

随后,我们跟踪了各组基金的净费后回报(net-of-fee returns)。

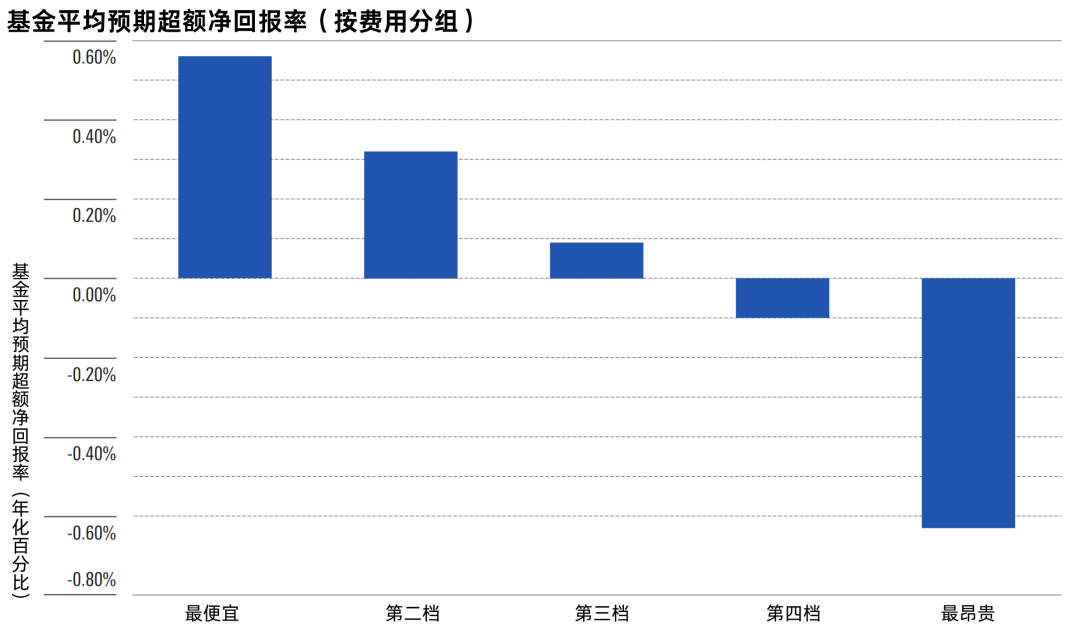

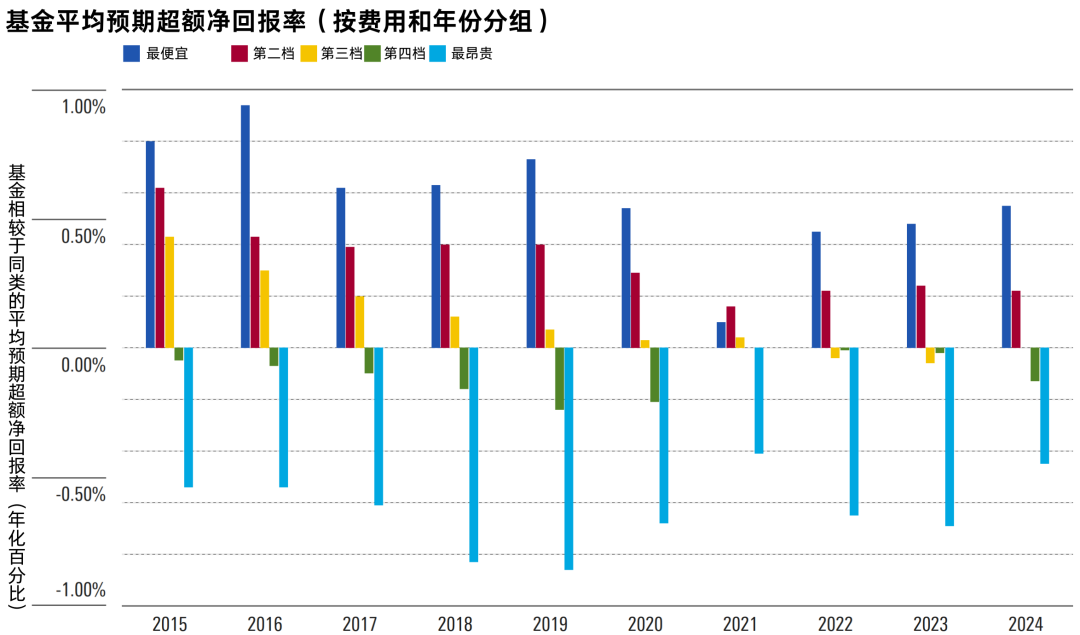

结果进一步证实了上述2016年的相关研究结果:费用是预测基金未来表现的有效指标。为了直观地说明这一点,以下是2005年1月1日至2024年12月31日期间所有滚动五年期中,按费用分组统计的基金相较于同类基金的平均超额净回报率。

研究发现,费用较低的基金整体表现更佳。随着费用的增加,基金表现呈现出几乎完美的阶梯式下降趋势。此外,这一趋势在股票型和债券型基金中也均有体现(我们未将混合型基金纳入本次研究,因为缺少包含已收购基金费用的历史费率数据)。

不仅如此,在研究覆盖的每一年中,费率最低的基金平均表现均优于费率最高的基金。

02 历史业绩如何影响基金收益?

除了费用,过去的费前回报是否也能预测基金的未来表现?

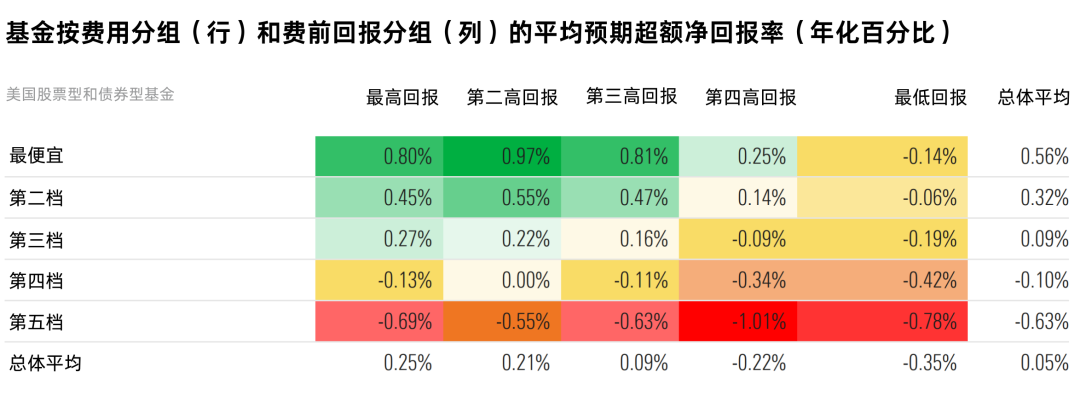

为了探究这一点,晨星将基金按照费用水平和过去的费前回报同时进行分组,并观察其后续的净超额回报(net excess returns)。

具体来看,美国股票型和债券型基金在不同费用和历史回报分组下的表现如下:

结果表明,当我们将历史费前回报与费率指标结合分析时,产生了“1+1>2”的效果。“低费率+高历史回报”的基金表现最佳,而“高费率+低历史回报”的基金表现最差。

在选择基金时,投资者应从费率入手,优先投资那些费率低于同类平均水平的基金。

同时,考虑基金的过往业绩表现也并无妨。即便在控制了基金的费率变量后,仍可明显看出,平均而言,那些在扣除费用前过往表现最佳的基金,在未来无论是费前还是扣除费用后的回报率往往也最佳。

编译 | 晨星中国市场部 左怡

编辑 | 晨星中国编辑部 陈昱融免责条款:©2025 Morningstar 保留所有权。此处提供的信息、数据、分析和观点不构成投资建议;截至撰写日期,仅供参考;可随时更改,恕不另行通知。本内容并非买卖任何特定证券的要约,也不保证其正确性、完整性或准确性。过往表现不保证未来结果。Morningstar 名称和标识是 Morningstar, Inc.的注册商标。这里的内容包含 Morningstar 的专有资料;未经Morningstar 事先书面同意,不得以任何方式复制、转载或以其他方式使用本文章的全部或部分内容,在社交媒体转发Morningstar官方账号除外。市场有风险,投资需谨慎。投资人应当认真阅读投资工具的合同、内容说明书等相关法律文件,了解投资工具的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断投资工具是否和投资人的风险承受能力相适应。

2025-02-27 15: 53

2025-02-27 15: 52

2025-02-27 15: 52

2025-02-27 15: 52

2025-02-27 15: 52

2025-02-27 15: 52