历史总是在变局中蜿蜒前行。

上周五中央政治局会议对当前经济形势和经济工作的研判,似乎再次印证了这一点。

在中美经贸博弈持续升级、全球政治经济格局深刻调整、国内经济复苏动能分化的背景下,这场重磅会议既传递出“办好自己的事”的战略定力,也释放出储备增量政策工具、加强超常规逆周期调节的积极信号。

会议的定调较为明确:“我国经济持续回升向好的基础还需要进一步稳固,外部冲击影响加大”。

其背后凸显的核心命题是,在百年未有之大变局的中场,如何通过前瞻布局与主动应对,在风险与机遇的交织中把握确定性。

01 不确定性时代的确定性锚点

——政治局会议传递的关键信号

4月的政治局会议被市场称为“直面风浪的航向标”,这恰如其分地勾勒出当前中国经济面临的复杂环境。

这场会议的议题实质上围绕“底线”与“预案”两大关键词展开,并直指经济增量的培育。在直面现实挑战的同时,也为应对不确定性锚定了方向。

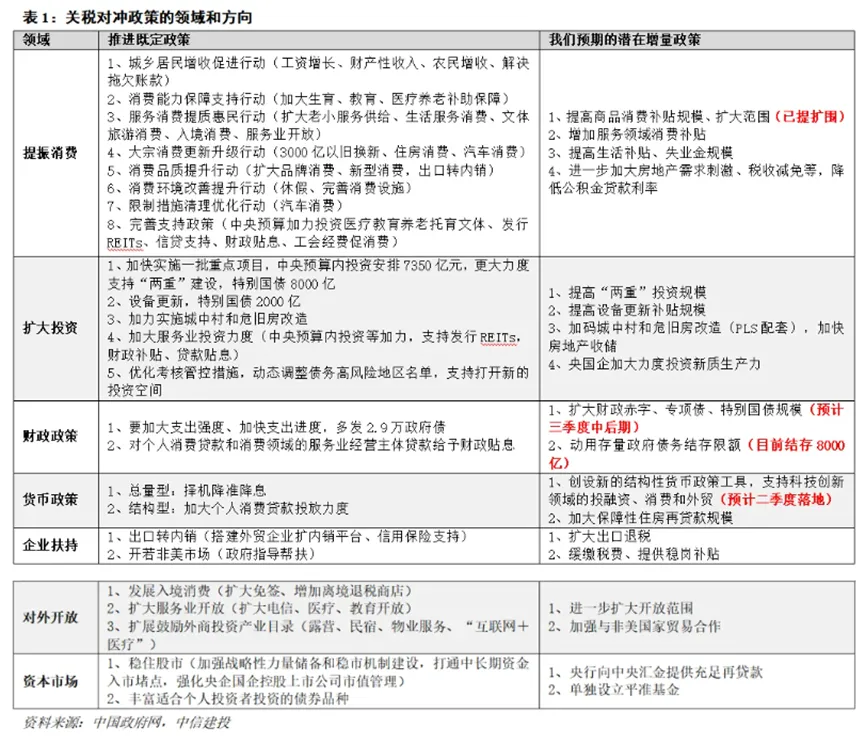

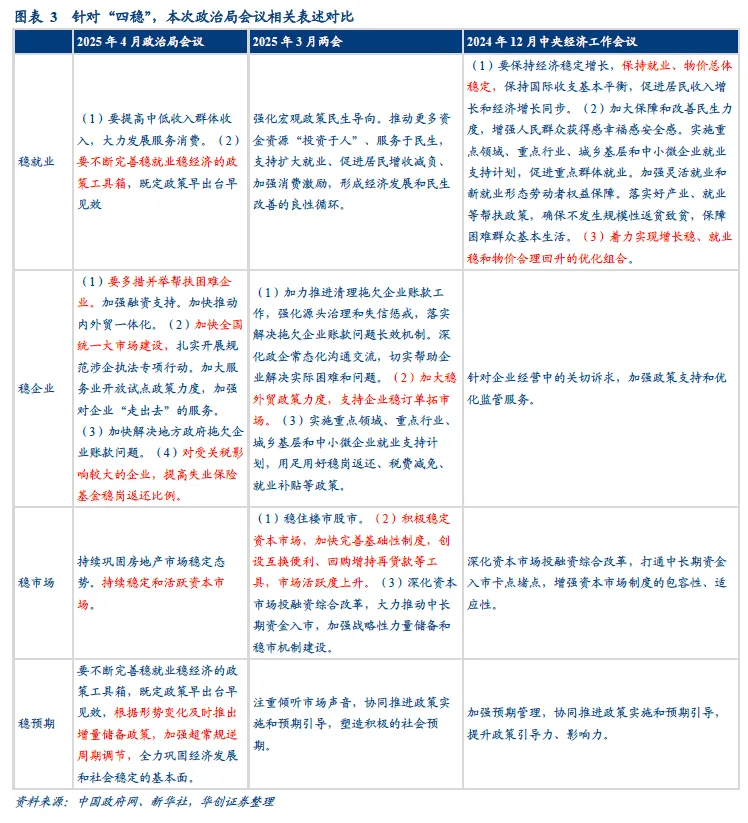

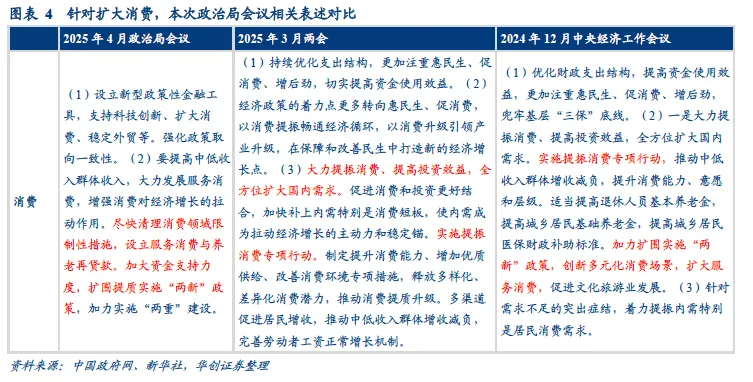

底线方面,会议直面内外交叠的压力,以政策“兜底”的确定性对冲风险。 外部环境层面,美国发起的全球新一轮关税战使得我国外需承压,145%的极端税率或是变局的起点而非终点; 内部经济运行中,“供强需弱”的低价环境对企业和居民预期形成压制,3月CPI、PPI的同比下滑提示内生动力仍需夯实。 对此,会议罕见强调“统筹国内经济工作和国际经贸斗争”,将外部博弈的严峻性提升至政策框架的核心考量,同时连提四个“稳”:“稳就业、稳企业、稳市场、稳预期”。 背后的策略是守住稳定就业、市场、企业运转的底线,以内部确定性应对外部不可控风险。 预案方面,政策工具箱体现出分层递进,既避免透支政策空间,也为后续可能的外部冲击保留余力。 财政政策定调积极: 要求“加紧实施”和“用好用足”,强调加快地方政府专项债券、超长期特别国债的发行使用,以既定政策(如地方投资、消费补贴)的更快落实发力“打头阵”。 货币政策适度宽松: 提出“适时降准降息”,并创设新的结构性货币政策工具,支持科技创新、消费和外贸。 资本市场重提活跃: 提出“持续稳定和活跃资本市场”,释放出对股市的积极信号,隐含的预期是震荡中稳中有升。 房地产政策仍显克制: 重点聚焦城市更新与高品质住房供给,提出“持续巩固房地产市场稳定态势”,暂不涉及大规模进一步刺激。 经济动能方面,以科技与服务消费双线突围,聚焦创造新增量。 事实上,守住底线之外,会议更着墨于增量的培育。 一方面,以“人工智能+”行动为核心抓手,强化核心技术攻关,培育壮大新质生产力,打造一批新兴支柱产业。 时隔七年之后,政治局第二次集体学习人工智能相关内容,说明技术自立已从战略口号逐步走向实质攻坚。 另一方面,“服务消费与养老再贷款”纳入政策工具箱,这既是对“超常规逆周期调节”的深化,更是应对关税等外部冲击的主动布局。 服务消费(包括餐饮、旅游、文化、体育健康服务等)将成为后续消费刺激政策的重要抓手。 这种“科技突围+民生托举”的双向发力,既为风险应对储备动能,更指向中国经济结构转型的根本命题。 当然,市场的核心关注点在于政策在平衡与定力之间,展现出的适度留白。 尽管不少人期待会议推出重磅政策套餐,但决策层显然选择了"分步上菜"的策略。 这种适度留白背后藏着三重考量: 其一,开年经济数据表现向好,无需急踩油门; 其二,从贸易态度到货币宽松节奏,对岸政策风向标仍在频繁摆动,仍需观察; 其三,这场较量不会速战速决,政策弹药既要应对突发冲击,更要储备持久战的续航力,留有后手方能游刃有余。 当下或许不应对单一会议报以“毕其功于一役”的预期,更重要的是关注信心与预期稳定的演变信号。 02 资产配置的逻辑支点 ——重磅会议之后的大类资产展望 政治局会议的“底线思维”映射到个人财富管理中,恰是资产配置的核心命题:如何在不确定中寻找确定性。 结合会议信号与当前海内外市场环境,今年的资产配置继续关注以下逻辑:

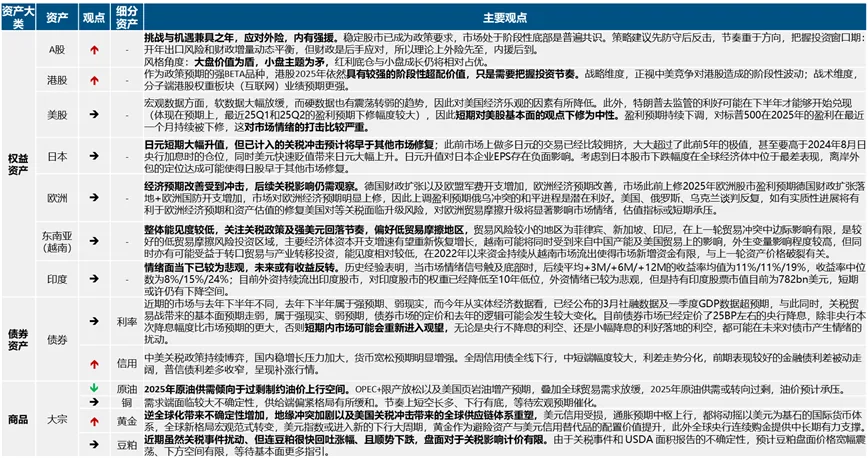

A股方面 会议重点提及 “活跃资本市场”和“培育新质生产力”,这意味着股市的结构性机会依然存在。 一方面,高股息股票在低利率与风险偏好收缩的环境下更具吸引力,且符合“稳市场”的政策导向; 另一方面,人工智能、高端制造等符合“新质生产力”方向的行业,长期增长潜力明确。 2025年仍将是挑战与机遇兼具之年,应对外险,内有强援。关税政策落地仍在博弈中,但市场反应逐步钝化,红利底仓与小盘成长仍将相对占优。 港股方面 作为政策预期的强BETA品种,港股2025年依然具有较强的阶段性超配价值,只是需要把握投资节奏。 战略维度,正视中美竞争对港股造成的阶段性波动; 战术维度,分子端港股权重板块(互联网)业绩预期更强。 债市方面 当前市场呈现强现实、弱预期特征,与去年下半年的强预期、弱现实形成反差。 3月社融及一季度GDP超预期提振现实端,但关税扰动削弱基本面预期,推动债市定价逻辑转变。 目前债券市场已经定价了央行降息预期,短期内市场多空交织,可能会重新进入观望。但货币政策宽松周期下债市配置价值犹存,短债基金的防御属性有望成组合"压舱石"。 海外市场方面 ①美国:美国软数据大幅放缓,而硬数据也有震荡转弱的趋势,市场对美股的乐观预期随之降温。标普500指数2025年盈利预期在近月遭遇持续下调,反复扰动市场情绪,短期对美股基本面的观点下修为中性。 ②日本:日元短期大幅升值,对日本企业EPS存在负面影响。但考虑到日本股市下跌幅度在全球经济体中位于最差表现,离岸外包的定位达成可能使得日股早于其他市场修复。 ③东南亚:整体能见度较低,关注关税政策及强美元回落节奏,贸易风险较小的地区如菲律宾、新加坡、印尼,在上一轮贸易冲突中边际影响有限,是较好的低贸易摩擦风险投资区域。 商品方面 ①黄金:逆全球化与地缘冲突重塑全球供应链,动摇美元货币信用体系,美元指数或进入新的下行大周期。叠加全球央行连续购金提供中长期有力支撑,黄金的避险与去美元化逻辑均有所加强。尽管价格已处于高位,仍值得以“配置思维”替代“交易思维”保持配置。 ②原油:OPEC+限产放松以及美国页岩油增产预期,叠加全球贸易需求放缓,2025年原油供需或转向过剩,油价预计承压。 ③豆粕:由于关税事件扰动和USDA面积报告的不确定性,预计豆粕盘面价格宽幅震荡、下方空间有限,等待基本面更多指引。 03 资产配置的再认知 ——从“知道”到“做到”的几点思考 当政策开始通过工具箱的立体化部署抵御经济波动,对投资者而言,同样需要以系统化思维构建资产组合。 此时的资产配置,早已不是简单的产品拼盘,而是通过风险收益特征的动态匹配,将市场波动转为优化组合“反脆弱性”的推动力。 但资产配置的难点,从来不是知识,而是执行。 如果你是偏好稳健的投资者,不妨参考“核心-卫星”策略: 核心资产(70-80%):红利ETF、自由现金流ETF、纯债基金; 卫星资产(20-30%):黄金ETF、科创主题基金、港股低估值蓝筹。 如果你是进取型投资者,则可增加灵活的战术仓位: 内需崛起:食品饮料、旅游及房地产; 反制措施:稀土有色、豆粕及农业; 超跌反弹及全球化布局:美股、日股。 但无论哪种策略都需牢记: 第一,践行策略框架,摒弃情绪化交易。 FOMO(Fear of Missing Out,错失恐惧症)不仅导致操作变形,更容易成为大部分投资者承受预期外回撤的重要诱因。 第二,每季度审视组合,实施动态再平衡。 资产配置并非一劳永逸,需要根据政策风向变化与市场估值水平调整配置比例,以纪律性应对市场变数,而非执着于短期预测。 投资的本质是认知的变现与具象化,当我们理解了经济周期的规律、政策的导向、资产的特性,就能在波动中多一份从容,在机会来临时多一份准备。 2025年,或许我们仍然无法精准预测市场的具体走势,但我们可以通过科学的资产配置,让自己始终处于“进可攻、退可守”的位置,这或许才是应对不确定性的题中应有之义。 风险提示

2025-04-30 14: 51

2025-04-30 14: 50

2025-04-30 14: 50

2025-04-30 14: 50

2025-04-30 14: 50

2025-04-30 14: 50