穿越地平线走向未来的渴望,就是走向远方。

——《老俞闲话》

从6月18日吴清主席在陆家嘴论坛上表示要“加快推出科创债ETF”,10家基金公司立即上报产品,到7月2日集中获批,再到明日(7月7日)首批科创债ETF盛大发行,速度、阵仗可谓磅礴。

挖掘基看来,作为信用债ETF的创新分支,科创债ETF的推出,既是对“金融五篇大文章”中科技金融的生动实践,同时也是低利率环境下,市场对敞口清晰的债券工具的自然需求。

近年来我们讲创新、温度与获得感,雨季过后,越来越多适应家庭财富管理需求的创新型公募金融产品如春笋般涌现,不禁感叹:每一个时代,都有属于自己的发展命题。

当下财富管理的世界里,当我们望向远方的地平线,去思忖、去眺望,会感受到终将到来的未知与可能、目标与向往、希望与憧憬、界限与超越。

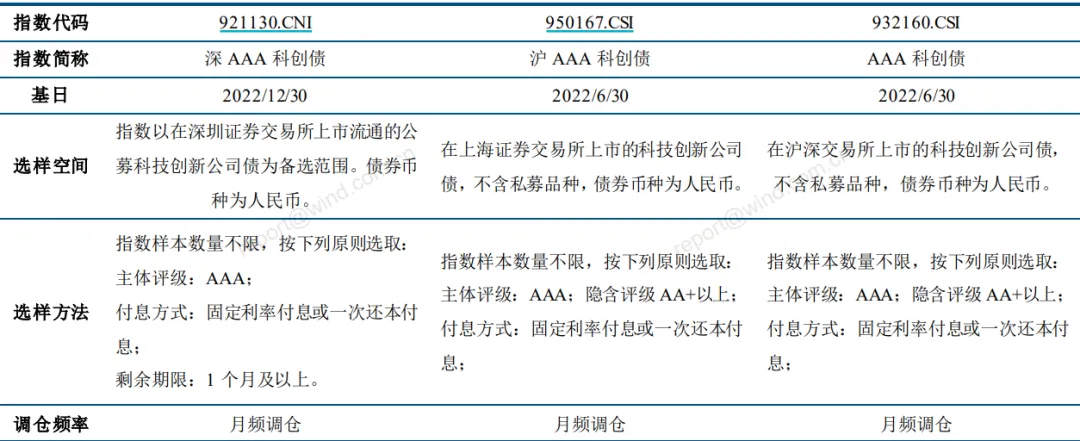

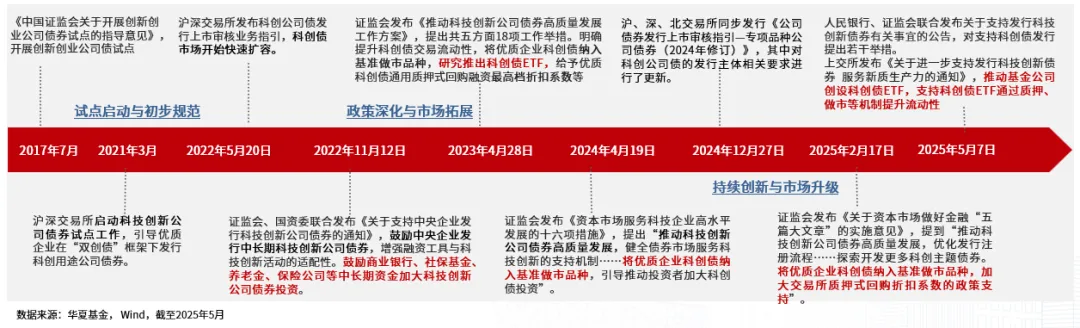

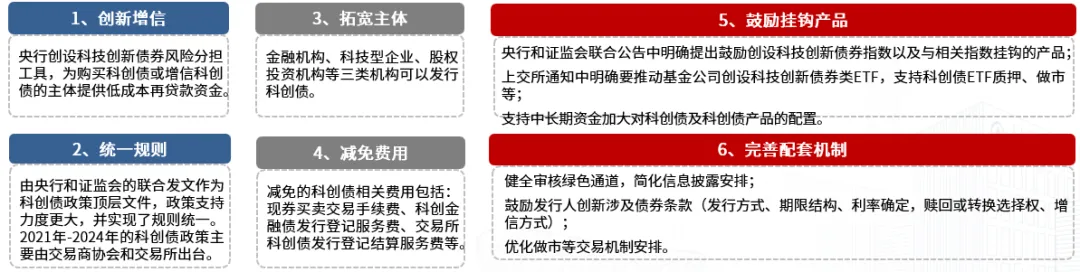

转眼之间,2020年代已经行至中途。 站在2025 年的当下,中国经济的航船,正在“新质生产力”这片壮阔的水域中航行,沿着“科技创新”灯塔的指引,向远处深处探索。 而科创债ETF的推出,是资本市场在金融供给侧改革方面对时代命题的深刻回应,伴随着三大科创债指数的整装待发,中国债券市场迈入“硬科技时代”,一个更具层次感的科创金融服务体系正在加速成型。 首批科创债ETF主要涉及三类指数,其中中证AAA科技创新公司债指数(932160.CSI),简称AAA科创债,是唯一一只跨市场指数。 三个科创债指数编制方式对比 (数据来源:Wind,中信建投证券) AAA科创债指数的样本券有825只,覆盖了沪深两市66%的交易所科创债,这就比单市场的科创债指数更全面,对基金管理来说,也意味着更广的选样空间和更宽容的流动性。 何为科创债?科创债是由科技创新领域相关机构发行,或者募集资金主要用于支持科技创新领域发展的信用债。 科创债的前身为双创债,2017年,国家推出双创专项债试点,初步探索债券市场支持科技创新,2022年5月,沪深交易所正式推出科技创新公司债相关指引,标志科创债正式面世。 科创债作为债券市场支持科技创新发展的新兴融资工具,高度契合当下发展新质生产力的要求。今年迎来全面升级,政策红利持续释放,5月央行与证监会联合推出债市“科技板”,上海、深圳、北交所同步发布新规,形成全市场政策矩阵。 科创债相关政策梳理 随着政策持续提高对科技创新领域的重视,科创债生态环境不断完善,包括做市、质押等方面的规划,科创债指数、科创债收益率曲线的推出等,科创债市场逐步向高质量发展。 在政策支持加力与市场热度上涨的双重驱动下,债券市场正不断提升对科技创新支持的适配性,科创债市场发行规模持续放量。 数据显示,截至2025年5月底,科创债累计规模2.22万亿元,数量共2115只。其中,交易所科创公司债有1185只,余额合计达到1.30万亿元,占比57.5%,发行主体信用评级较高,市场流动性较好,为科创债ETF的推出与发展提供了良好的市场环境支撑。(数据来源:Wind) 这几年有句话很流行:“未来已来。”年初外交部发布了一段名为“未来已来”的高燃视频,视频中细数了中国近年来所实现的诸多科技飞跃:CR450、机器狗、DeepSeek等。我们在谈论未来的时候,未来已来,当我们讨论将至的可能性时,将至已至,唯有变革应对。 这场由金融工具驱动科技创新的产品升级中,这只新获批的产品,既承载着引导长期资金精准滴灌科技领域的使命,又肩负着为投资者打开分享科技创新红利的低波投资窗口的任务。 从这个角度说,科创债ETF不是简单的“又一只信用债ETF”,而是在风险可控前提下提供科技创新债投资敞口的创新型解决方案。 一只脚踩在现在,一只脚已经跨进未来。再去想想生活里其他的变化: 10年期国债收益率回落至1.6%关口,四大行5年定期存款已下调至1.30%,全市场货基平均7日年化收益率跌破1%……(来源:Wind,新浪财经,2025.7) 回想十年前“XX宝”产品刚出圈时高达6%的年化回报水平,再看此情此景,颇有些恍如隔世的意味,低利率时代,比预期来的更早一些。 当低利率的时代浪潮滚滚而来,传统的低风险理财手段回报率显著降低,投资者对于高票息资产、前瞻性的未来资本利得空间以及背后的成长性有了进一步的需求。 中证AAA科技创新公司债指数自基日(2022年6月)以来涨跌幅为13.47%,年化收益4.64%,这个收益高于同期中长期纯债型指数。(数据来源:Wind) 数据来源:以上数据来自上交所、中证指数公司,截至2025年6月20日。中证AAA科技创新公司债指数(932160)基日为2022.6.30,2023-2024年度指数涨跌幅为5.41%、6.02%,基日以来指数涨跌幅为13.47%。到期收益率为债券交易专有名词,是债券成交价格依据,并非指投资该指数/个券获得的实际投资回报。 收高成长性科创公司票息机会的背后,是中证AAA科创债指数本身的生命力与价值: 一是成份券较高的信用资质带来的长期信心。 中证AAA科创债指数的成分券选择的都是主体评级AAA、隐含评级AA+以上的高信用券种,背后发行主体以央企国企为主,信用资质比较高。 政策支持下,监管机构还将进一步完善科技创新债券风险分散分担机制。不仅利好科创企业,对投资者的保护机制也将进一步增强。 二是指数整体的中短久期特征带来的适应力。 一般而言,从分布看,1-5年期限成分券占比最高(72.97%),以中短债为主,修正久期为3.87,那么相较于长债,久期更短,其价格对利率波动的敏感度更低。(数据来源:以上数据来自上交所、中证指数公司,截至2025年6月20日) 与此同时,也有机会捕捉利率下行及信用利差压缩带来的投资机会。 三是作为特色科创主题品种,成长阿尔法带来的收益挖掘潜力。 如果说信用债是偏大盘综合的宽基债券指数,那么科创债可以简单类比成“科技创新”领域主题性的债券指数,成长空间广阔,弹性更高。 伴随经济结构优化和产业升级的推进,有望迎来市场对其债券定价的重估。同时新政下科创债主体、品种、条款等存在进一步丰富的可能性,存在收益挖掘的潜力。 远方的地平线影影绰绰,低利率时代已然降临,如何把握未来数年的财富格局?我们开始重新理解市场、工具与效率之间的融合共生关系。 未来的市场注定与24年以来单边债牛有较大区别,利率缓慢下行+窄幅震荡环境下,科创债ETF凭借其高评级、中短久期、兼具成长α的优势,或将带来更优的客户体验。 2025年过半,指数投资的热情仍在不断走高、承担起更多家庭财富增值的梦想: 境内ETF管理规模破4万亿元、ETF数量破千只、百亿级债券型ETF不断涌现、债券ETF总规模超过3500亿元等。(数据来源:Wind) 上半年,我们能够清晰记得科创综指的新发,从交易所到场外货架,让时代的前沿科技“开源”了千家万户,也让年轻的科创板成为了“A股指数化投资比例最高的板块”。 如今,科创债ETF的到来进一步丰富了产品矩阵,从权益到固收形成了更为完备的科技金融产品生态,为千家万户提供了一站式配置科技创新产品的便利选择。 我们同样清晰记得信用债ETF的创设,资产荒的大背景下,成为机构资金抢筹的新赛道,截至2025年6月23日,华夏信用债ETF(511200)规模突破200亿(数据来源:Wind),也被越来越多个人投资者所青睐。 对于一家基金公司来说,有大规模债券ETF的管理经验这很重要,这也给后面新发的科创债ETF提供了有力的运作保障。 指数化的世界里,当科技创新的星辰遇见了固收投资的稳健,作为资产配置的一部分,作为波段交易的工具,亦或是作为债券轮动的一个选择,科创债ETF产品所延续的,是所属品类的创新与温度: 指数产品费率相对较低,省下的每一分钱都构成了自己的获得感。 T+0交易,投资效率较高。产品效率较高,资金最快可以实现在卖出的当天可用。与股票等场内其他交易品种实现无缝衔接、一键转换,也可进行波段交易。 指数化运作更加透明,更加稳定的预期、更加清晰的敞口也使得其在资产配置中的应用场景具备更强的想象空间。 当债券投资真正进入了“行业主题细分+策略性配置”的新时代,那么在未来,此类产品的应用空间和配置价值,都将远不止于当前的市场初期阶段,指数时代的未来,仍有无限的想象力。 此刻,视野所及的远方,地平线正在被创新、普惠的光芒镀亮,空间宽广、而深远。 风险提示

毫无疑问,债券指数化投资时代正在加速而来。书里说:谁也没有看见过风,但当树叶颤动的时候,我们知道风在那儿了。

2025-07-07 12: 50

2025-07-07 12: 50

2025-07-07 12: 50

2025-07-07 12: 50

2025-07-07 12: 50

2025-07-07 12: 50