您的专属养老投资搭子——

「养老有道・Y享陪伴」周刊上新啦!

认知获得感篇——第8期

Q12

存多少钱,才能实现“躺平”退休?

当我们在讨论退休时,常常会陷入一个数字迷思:到底需要准备多少钱才足够养老?才算实现财务自由?

互联网上给出了五花八门的答案——

以上仅为简单测算,仅供参考,不构成具体投资建议

但说到底,养老规划背后牵扯着生活方式、预期寿命、通胀、投资收益等诸多变量,本就千人千面。

毕竟,胡同里一份早餐摊头的日常开销,与一顿米其林早午餐的消费,就能相差十倍。

更重要的是,我们自身的消费欲望和需求曲线,也会随着生命阶段而剧烈变化。养老规划,从来不是简单的数字游戏,而是一场对未来生活的深度思考。

01 出发点:养老资金的"替代率思维"

与其执着于寻找一个标准答案,不如先思考:我们希望退休后的生活是什么样的?

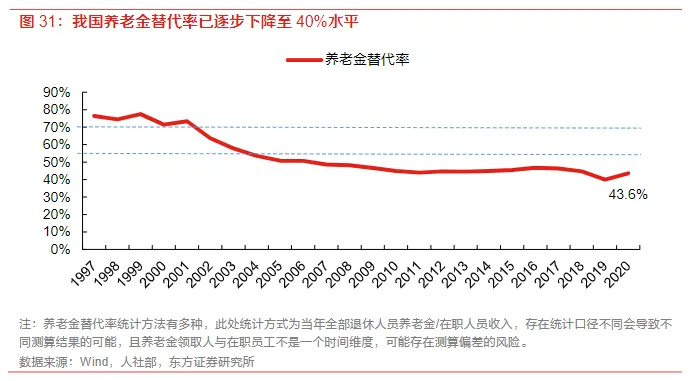

养老规划的核心在于理解"养老金替代率"这个概念。简单来说,就是退休后收入与退休前收入的比值。

国际劳工组织建议,养老金替代率至少达到55%才能维持基本生活,而要想保持退休前的生活水准,这个数字需要提高到70-80%。

假设一位月收入1万元的职场人士,按照70%的替代率计算,每月需要7000元的养老金。如果从60岁退休到85岁,25年间不考虑通胀就需要210万元。

当然,这个静态计算显然过于简化,我们需要考虑更多现实因素。

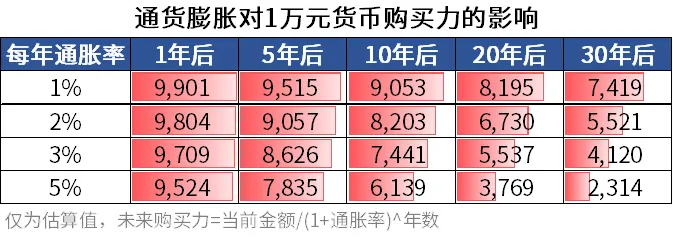

首先,通胀是养老规划中不可忽视的因素。

2025年政府工作报告提出,今年的通胀目标为2%。假设未来保持2%的通胀率,30年后今天的1万元购买力将缩水至约5500元。这意味着我们的养老目标需要随时间动态调整。

而对抗购买力缩水、战胜通胀的核心,还是在于在符合风险偏好的背景下加入适当的权益类、偏股类资产,如目标日期基金和Y份额指数基金。

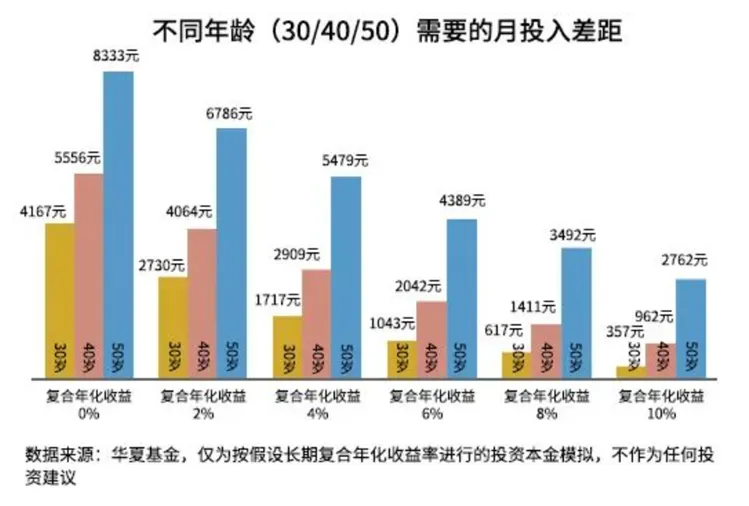

其次,复利则是另一个关键变量。

复利是养老投资最好的朋友,时间拉得越长,复利的雪球滚得越大,所需的初始推力反而越小。

如果要在70岁存够200万,从30岁开始,以年化6%的回报率每月只需投入约1043元;

若拖延到40岁才开始,每月则需投入超过2000元;而如果50岁才开始,这个数字会跃升至近4400元。

最后,突发支出的不确定性也需要特别关注。

统计显示,65岁后的医疗支出约占一生总医疗支出的70%。这部分弹性支出需要额外预留,建议在基础养老资金外,再准备20-30%的医疗备用金。

02 立足点:长远规划的两个步骤

第一步,测绘生活的基准线。

评估当前消费水平是规划的起点,但这并非简单记录当前所有开销,而是要有穿透力地分析。

哪些支出是退休后会自然消失的(如房贷、通勤费、子女教育金)?

哪些是刚性存在的“生存底线”(基础食住行医)?

哪些又是提升生活品质的“理想线”(旅行、爱好、社交)?

例如,一个当前每年支出20万的家庭,剔除掉房贷和孩子学费后,基础生存线可能降至12万左右,而要实现退休后每年1、2次的旅行计划,并应对突发意外需求,则需额外预留5万。

当然,在计算资金缺口时,需要综合考虑社保养老金、企业年金等固定收入。

按照目前基本养老金40%-45%左右的替代率的假设:如果城镇职工退休前家庭年收入30万元左右,那么预计社保养老金每年在12万元左右,与17万元的目标相比或许还有5万元的缺口,需要自行筹备。

第二步,规划未来的现金流。

投资计划与现金流要根据距离退休的时间、风险承受能力来进行设计。

对于临近退休的投资者,可以采用相对保守的配置策略:将大部分资金配置于储蓄、国债和低风险理财产品作为“压舱石”,小部分配置于保守/稳健型养老目标基金和蓝筹指数基金。

而对青壮年投资者来说,可以适当提高权益资产的配置比例:通过沪深300、中证500或科创50等不同风格的指数基金,在控制风险的同时追求更高收益。

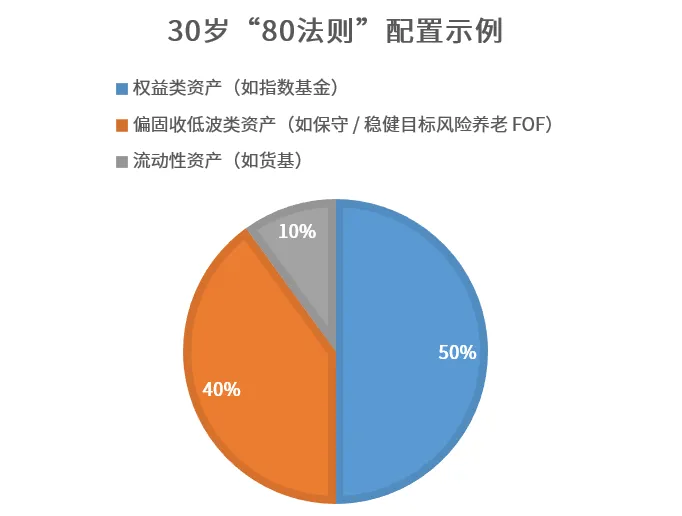

可以参考"80法则",即用80减去年龄得到权益资产配置比例——

例如30岁的年轻人,可以用50%配置权益类资产(如指数基金),40%配置偏固收低波类资产(如保守/稳健目标风险养老FOF),10%配置流动性资产。这种配置能在追求收益和控制风险间取得较好平衡。

以上仅为示例引用,仅供参考,不构成具体投资建议

养老规划的本质是对未来生活的承诺,它不仅仅是冰冷的数字计算,更是对生活方式的前瞻思考。 当我们把养老投资视为一种长期的生活方式投资,或许就能在数字之外,找到更合理的规划维度。 认知获得感篇——回顾 第3期:为什么说,只靠基本养老金不足以“安享晚年”? 第4期:参与Y份额投资,能享受哪些优惠?究竟能省多少钱? 让每一个当下的选择 都成为未来从容的底气 风险提示

2025-07-14 11: 55

2025-07-13 10: 43

2025-07-12 11: 31

2025-07-12 11: 31

2025-07-12 11: 31

2025-07-12 11: 31