又到了周更《红利招招盈》栏目的时候,提升红利指数投资盈利体验与获得感,每周都有新感悟。此时的窗外,已是晚夏初秋的光景。

本周,A股沪指盘中站上3700点,这是大盘近四年来从未有过的高度;资金交易热情颇高,来到港股,南向资金周五单日净买入金额创历史新高。(数据来源:Wind)

不同投资者的选择和应对也大相径庭:有人如释重负赎回离场,有人小心翼翼分批止盈,有人反而坚定加仓,还有新入局者正跃跃欲试。

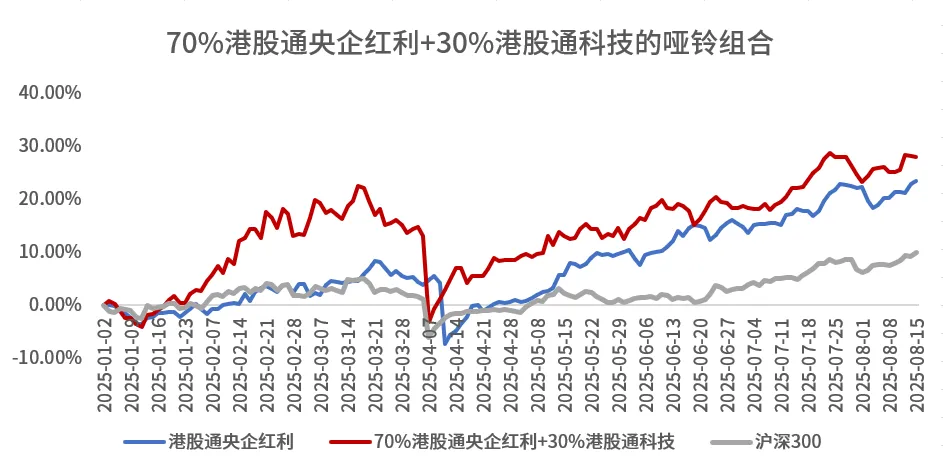

而有的投资者,已经悟出了单一“不万能”的智慧,继续坚守着低波防御+高波进攻的哑铃策略均衡配置,寻求收益风险特征的优化。

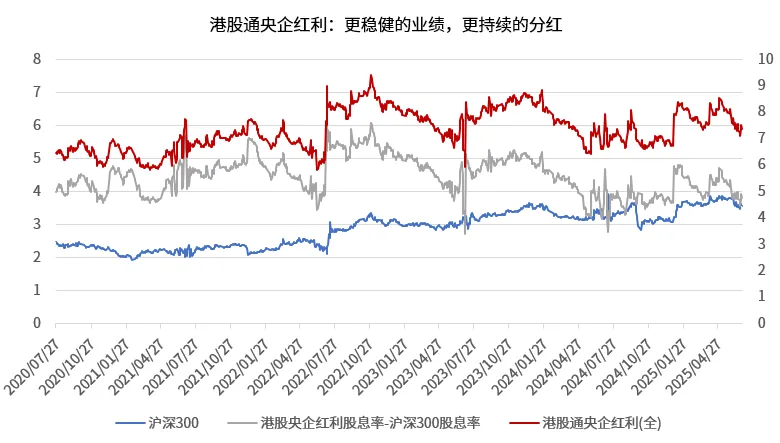

被继承下来的“哑铃策略” 7月以来,A股市场进入热度提升期,究其背后原因: 一方面,增量资金驱动是关键,随着市场筹码结构改善,赚钱效应开始积累,资金面持续形成正循环;另一方面,“反内卷”、雅下水电站等经济远景叙事的政策也给市场带来供需两端的改善预期。 3700点之后,一个更宏大的叙事开始在市场上方飘荡:居民场外汹涌的净储蓄,还能带来更多的新增资金。 而当谈起后市中长期看好的方向,机构的观点似乎格外一致: 中长期更看好受益于流动性强相关的方向,一类是交易性资金偏好的高弹性方向,如科技成长等;另一类是长线资金偏好的低波红利方向。 这便是这两年被投资者所熟知、采用的“哑铃策略”。 哑铃策略在A股最早火起来应该是在2023年。那段时间出现了两件标志性意义的大事。 第一,2022年底首次提到的中国特色估值体系,以银行为代表的传统价值股、高分红公司股价开始上涨。 第二,2023年初ChatGPT点燃了AI的景气度,A股这边也在围绕AI做景气度的映射,TMT板块有了一波脉冲行情。 当时市场刚刚经历2022年的熊市,处于震荡之中,市场主线一边是波动率相对较低,具有较高股息率的红利资产;另一边是更前瞻的未来产业趋势,AI为代表的成长板块。 哑铃策略可以兼顾这两条主线,适配市场风格,被越来越多的人接受并认可。之后几年时间里,市场的叙事在变,但哑铃策略还是一点点被继承了下来。 红利也往香江去 “红利”始终是哑铃策略比较稳定的那一端。 即使在高弹性板块大行其道的上涨市里,聪明的投资者仍然需要配置一部分红利资产,来对冲市场的潜在风险。 今年以来,险资已经举牌上市公司19次,这些“聪明钱”的解题思路也很清晰: 一种是买红利,一种是买性价比更高的红利。 当白马蓝筹的代表沪深300的股息率已经来到3%以上之后,我们需要用更挑剔的标准寻找业绩更为稳定、分红更加优渥的资产,此时,港股通央企红利便成了绕不过去的选择。 数据来源:Wind,起始日期:2020-1-1,截止日期:2025-6-30 在高股息指数的选择上,当前港股指数有着相比于A股更好的股息收益率。 港股通央企红利指数与其他红利指数股息率对比 (数据来源:Wind,截止日期:2025-8-15。股息率取指数近12月股息率) 港股通央企红利指数当前的股息率在6%左右,在沪深300股息率一倍于国债收益率基础之上,港股通央企红利的股息率又一倍于沪深300股息率。(数据来源:Wind) 这个指数的编制规则是选取过去三年连续分红且为中央企业实际控制的股息率最高的50家公司,核心的关键词是连续分红、高股息率、央企,这样的编制方式共同构成了业绩和分红的保证。 对于普通投资者而言,也是进行时。当存款利息和债券票息都不能满足需求时,高息、优质红利的典型代表港股央企红利ETF(513910)的优势便展现了出来。 在港股中,较为独特的资产分为两类: •一是由于上市制度的差异,A股没有、港股上市的优质标的; •二是A股和港股都有,但在港股估值较低且具备较强成长潜力的公司。 一端是股息率更高的红利,一端是想象力更强的成长。市场结构、资金属性和风险特征的差异和特殊性,使得港股,成为了很多投资人心中,哑铃策略的最佳试验场。 港股通里的哑铃进化 以前,在港股市场,哑铃策略的另一端,投资者可选择恒生科技、恒生互联网、恒生生物医药等指数产品,成分股极高的护城河及处于偏低位置的估值,提供了长期收益率的基础。

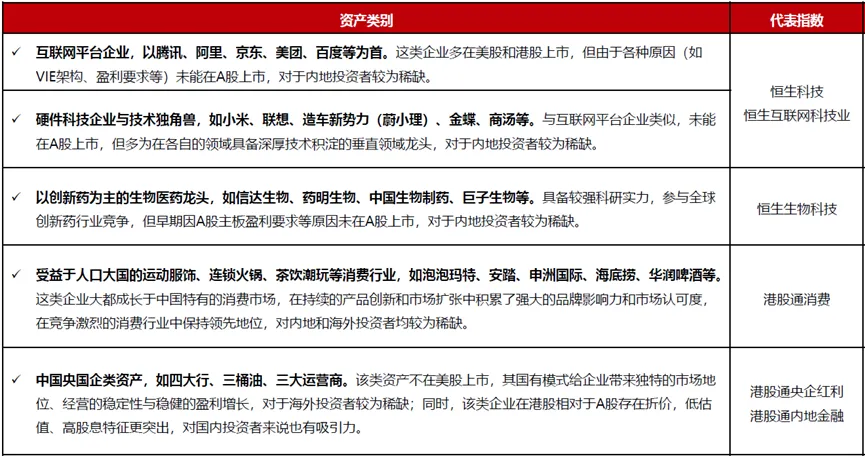

图:港股“核心资产”分布

来源:Wind、华夏基金,以上仅作为示例引用,不构成个股推荐

明日,港股通ETF版图中迎来新成员。港股通科技 ETF 基金(159101)重磅发售,这一产品通过紧密跟踪国证港股通科技指数(987008),为投资者提供了一键布局港股科技龙头的便捷工具,也使得港股的哑铃策略向体验更优的方向进化。

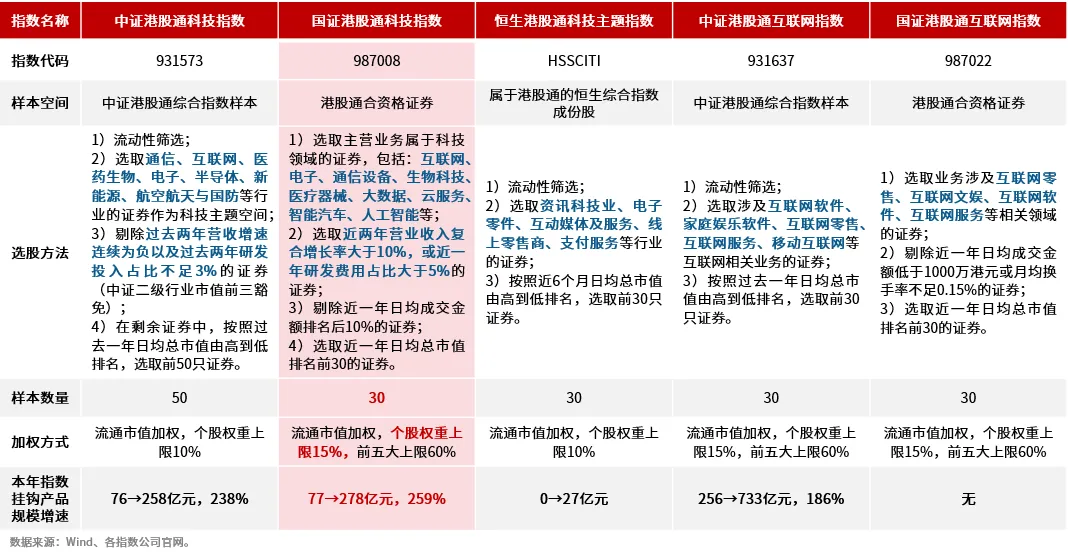

有投资者可能会有疑问,这只产品和我们熟悉的恒生科技、恒生互联网有什么不同呢?

港股通ETF,通过港股通交易机制投资的比例超过99%,基本上只能投资港股通标的范围内的股票,优势是不占用外汇额度。

相比之下,恒生科技指数ETF、恒生互联网ETF这些QDII产品有外汇额度限制。

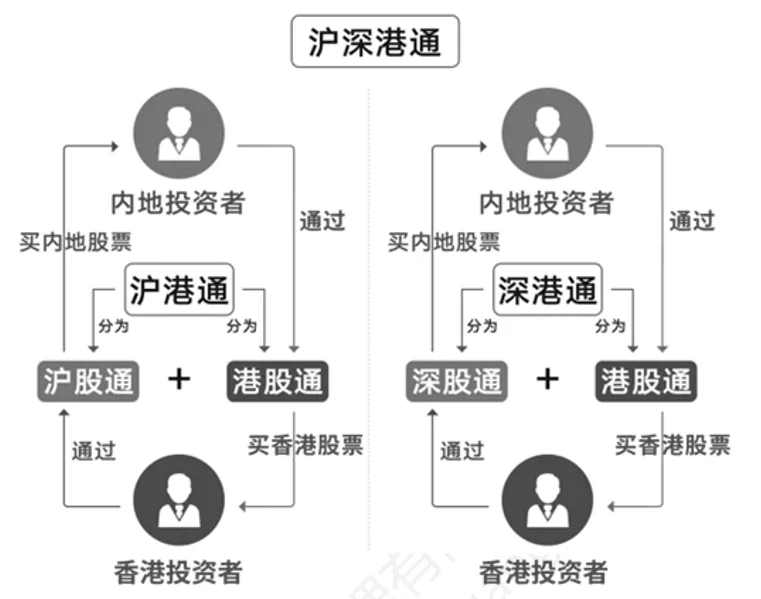

什么是“港股通”?港股通,是上交所、深交所分别和港交所,建立技术连接,使得内地与香港投资者可以互相买卖在对方交易所上市的部分股票。

该通道分为沪港通、深港通,分别于2014年、2016年开通。

如果一只港股股票如果被纳入港股通,意味着内地投资者不需要开通港股账户,就可以直接在内地交易所交易,包括南向资金在内,这将有助于提升该公司的流动性和市场认可度。

例如去年9月,阿里巴巴刚被纳入港股通,在年初以来的反弹行情中,成交额明显比以往更为活跃。(不作为个股推荐)

但个人投资者参与港股通,需要满足一定的资产要求,通常为人民币50万元以上。港股通ETF资金门槛较低,可以帮助更多个人投资者参与到港股的行情中。

这是创新的驱动。投资更便捷之外,从指数编制来看,国证港股通科技指数充分体现了“优中选优”的理念。该指数从港股通范围内精选30只市值较大、研发投入高且营收增速快的科技龙头股。

国证港股通科技指数前十大成分股

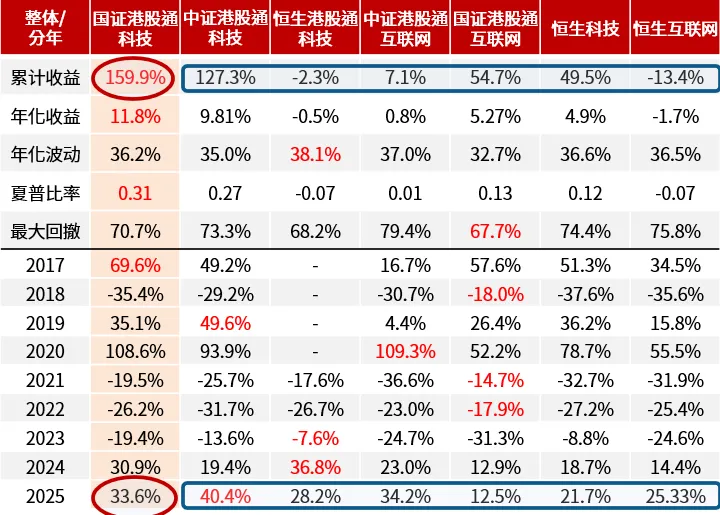

从业绩回报看,国证港股通科技指数长期收益最为突出,2017年以来的年化收益率为11.8%,高于中证港股通科技,中长期、近年来表现均大幅高于恒生科技和港股通互联网等指数。(数据来源:wind,数据统计区间为2016.12.30-2025.8.12,标的指数近五个完整会计年度(2020-2024)净值增长率为:19.42%、18.05%、-36.39%、6.15%、12.35%)

国证港股通科技指数长期业绩表现领先

数据来源:wind,数据统计区间为2016.12.30-2025.8.12,标的指数近五个完整会计年度(2020-2024)净值增长率为:19.42%、18.05%、-36.39%、6.15%、12.35%。

规模的增长代表了大多数人在方向上的共识,国证港股通科技指数业绩亮眼,更受投资者认可,产品吸金能力强,跟踪ETF资产规模从去年底77亿元增长至278亿元,增速259%,同类指数中排第一。(数据来源:Wind)

指数编制方案

这是港股通里的哑铃进化。

我们做个回测,用“70%港股通央企红利+30%港股通科技 ETF 基金”所跟踪指数构建一个等权重哑铃组合,测算年初以来回报表现,相比单纯持有红利低波,收益和夏普比率得到提升,持有体验更加优异。(数据来源:Wind,截至2025.08.17,测算采用港股通央企红利931233.CSI、国证港股通科技指数987008.CNI)

统计发现,南向资金今年来净流入港股超8600亿港元,为港股通开通以来流入最快的一年,已超去年全年流入总额;海外被动外资近期已连续8周净流入港股,主动外资流入一般发生在市场上涨中后段,目前大幅低配中国权益资产,后续有望成为流入主力。(来源:Wind)

此时,在港股通ETF中不断丰富市场布局,为投资者提供可通过港股通通道参与港股市场投资,满足不同细分标的不同投资需求,特别是核心科技赛道,去等待不远处的再一次激动人心,想必也会给整个行业生态圈带来不一样的推动。

风险提示

2025-08-18 10: 49

2025-08-18 10: 49

2025-08-18 10: 49

2025-08-18 10: 49

2025-08-18 10: 49

2025-08-18 10: 49