又有券商申请设立资管子公司。

10月21日晚间,申万宏源证券宣布拟设立全资资管子公司,并对其投资总额不超过25亿元,同时提供不超过42亿元的净资本担保。

值得注意的是,今年以来,券商资管子公司设立速度逐渐呈现加快趋势,10个月的时间里,已经有安信资管、德邦资管和天风资管3家公司获准设立,1家拟设立,数量直逼2015年,创4年来新高。

而据记者不完全统计,加上申万宏源此次拟设立的资管子公司,目前券商设立(含拟设立)的资管子公司已增至20家。

出资不超过25亿 申万宏源拟设立全资资管子公司

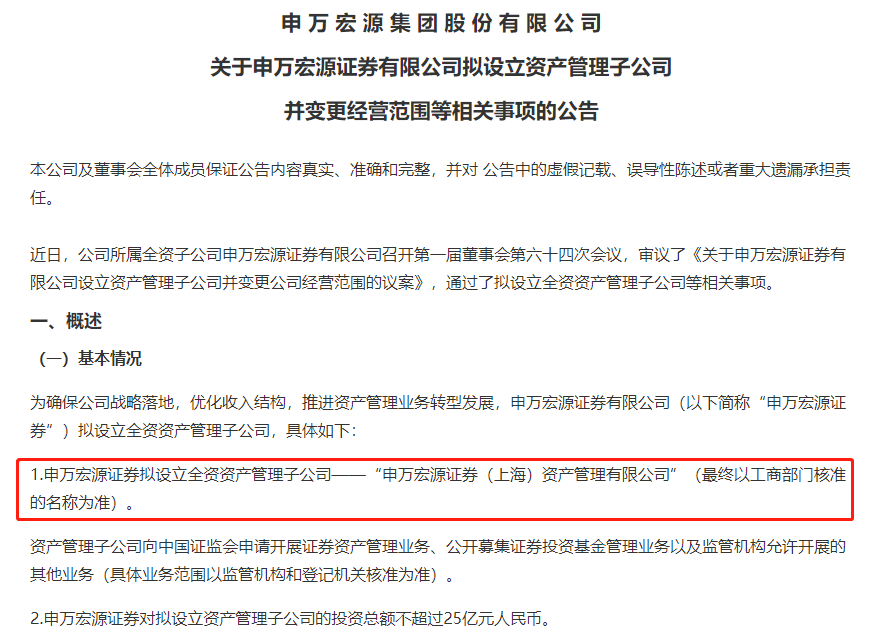

10月21日晚间,申万宏源证券发布公告称,为确保公司战略落地,优化收入结构,推进资产管理业务转型发展,公司拟设立全资资产管理子公司——“申万宏源证券(上海)资产管理有限公司”(下称“申万宏源资管”)(最终以工商部门核准的名称为准)。

从申万宏源资管的基本情况来看,该公司注册地为上海,注册资本为25亿元,由申万宏源证券自有资金提供。值得注意的是,25亿元的注册资本在目前已经设立的券商资管子公司中排名第二,仅次于华泰资管的26亿元注册资本。

与此同时,为满足资管子公司未来发展,留有适当空间,申万宏源证券拟对申万宏源资管提供不超过42亿元的净资本担保。

据了解,申万宏源资管经营范围为证券资产管理业务(具体业务范围以监管机构和登记机关核准为准),此外,申万宏源证券总部证券资产管理业务由该资管子公司承继,申万宏源证券总部不再从事证券资管业务。

申万宏源证券表示,设立资产管理子公司有利于聚焦主动管理,提升市场竞争力,有利于进一步提高业务运作效率,发挥公司资管业务的协同优势,拓宽业务开展的深度和广度,提高客户服务能力。

月均规模和主动管理规模均跻身前十 主动管理规模占比不足三成

近年来,申万宏源证券资管业务发展较好。

在申万和宏源合并之后,2015年,申万宏源证券资产管理业务净收入市场排名第1。2018年以来,在资管新规要求,公司加大资产管理业务转型力度,积极提高主动管理业务比重,推动业务结构由原先的报价式委外、非标和通道等“老三篇”为主,向净值型固收、权益量化和ABS等“新三篇”转型,资产管理业务净收入连续两年实现同比增长。2018年和2019年,公司资产管理业务净收入分别排名行业第6和第5。

根据申万宏源证券今年半年报,今年上半年,公司资产管理业务实现净收入 6.23 亿元,同比增长 10.68%。

今年8月10日,中基协发布的2020年二季度资管业务统计数据显示,截至2020年二季度末,申万宏源证券资管业务月均规模达4758.91亿元,排在第六位,月均主动管理规模也跻身前十,达1241.35亿元,排名第九。

值得注意的是,截止二季度末,申万宏源证券资管业务主动管理规模在总规模中占比达27%,不足三成的占比在同等规模的公司中仍属于较低水平。

申万宏源证券表示,2020 年上半年,公司资管业务条线协同内外部资源,顺应市场和监管形势变化,努力克服外部环境的不利影响,不断深化专业化改革,提升主动管理能力。

不过,尽管主动管理规模占比较低,但主动管理给资管业务带来的收入却颇为可观。

根据申万宏源2019年年报,2019年,公司资产管理业务围绕专业化改革和主动管理能力提升转型,不断加快体系建设、提升投研能力并加强内部协同,收入结构进一步优化,主动管理业务收入占比 86%,较上年提升11%。

走多策略精品路线

事实上,早在今年上半年,申万宏源对资管业务的规划就已经初见端倪。今年5月底,申万宏源证券资产管理事业部建立微信公众号,声称要“谱新篇”。

当时申万宏源资管事业部表示,正在大力推进标准化资产主动管理业务、全力打造“全资产特色商,多策略精品店”的主推品牌,紧紧抓住产品这个重点,不断做实基础产品图谱,走“针尖战略”,坚持在产品体系建设上做聚焦、贴标签、推品牌、上规模。

“未来是标准化资产主动管理的新时代,而权益与固收、固收+的投研能力是拥抱新时代的核心竞争力,我们将加快打磨主动管理与大类资产配置能力,致力于实现“低波动+绝对回报”的长远目标,在满足客户需求的基础上不断为客户创造长期价值。”

据了解,目前申万宏源的资产管理业务全面覆盖固收投资、权益投资、量化投资、大类资产配置、ABS、交易金融、资本市场业务、投顾业务、跨境投资业务等。

今年已有4家券商资管子公司设立(含拟设立) 创4年来新高

值得注意的是,今年以来,券商资管子公司设立速度明显呈现加快趋势,10个月的时间里,已经有安信资管、德邦资管和天风资管3家公司获准设立,1家拟设立,数量直逼2015年,创4年来新高。

据记者统计,最近一次一年有3家及以上券商资管子公司获批设立的还是在2015年,当年,招商资管、国盛资管和东证融汇3家资管子公司成立,2016年,仅有渤海汇金一家资管子公司成立,此后3年内,再无资管子公司获批。

券商资管子公司扩容也成定局。据记者不完全统计,加上申万宏源此次拟设立的资管子公司,目前券商设立(含拟设立)的资管子公司已增至20家。

事实上,券商纷纷设立资管子公司,也是适应资管新规,提高主动管理能力的路径之一。

2019 年以来,在中央全面深化改革的战略指引下,资管新规及配套细则逐步落地,资管行 业进入规范发展转型的新阶段。与此同时,伴随着资管新规整改的不断深化、银行理财子公司的陆续成立、科技推动行业变革的持续发展以及“国11条”加速行业对外资开放,大资管行业竞争不断加剧。在新一轮的行业竞争中,资管行业的头部效应愈加凸显。

在券商资管逐步进入公募化时代的当下,依托全业务链资源优势,提升优质资产获取能力,发力自主管理、推进产品转型升级、构建差异化竞争优势将是多数公司破局的关键,也是长期的战略选择。