恒大又放大招!

11月1日晚间,广汇能源公告称,恒大集团将其持有的广汇集团40.964%股权转让予申能集团,转让总金额为人民币148.5亿元。此次交易完成后,申能集团将成为广汇集团第二大股东。

业内人士认为,此举无疑将进一步改善恒大股东结构,并有助推动资金问题的改善。

恒大集团148.5亿元 转让所持40.964%股广汇集团股份

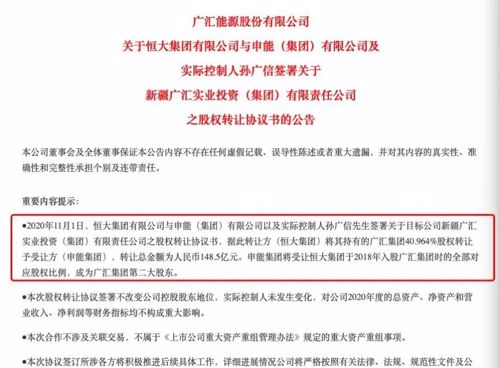

11月1日晚间,广汇集团旗下上市公司广汇能源公告称,2020年11月1日,恒大集团有限公司与申能(集团)有限公司、以及广汇集团实际控制人孙广信先生签署关于目标公司新疆广汇实业投资(集团)有限责任公司之股权转让协议书,据此转让方(恒大集团)将其持有的广汇集团40.964%股权转让予受让方(申能集团),转让总金额为人民币148.5亿元。

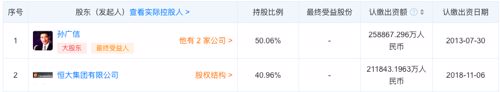

从天眼查信息来看,目前新疆广汇实业投资(集团)有限责任公司第一大股东是孙广信,现任广汇集团董事长、法人代表,持股50.06%。第二大股东为恒大集团,持股40.96%。其他股东持股较为分散。

此次交易完成后,申能集团将受让恒大集团于2018年入股广汇集团时的全部对应股权比例,成为广汇集团第二大股东。

据公告介绍,本次交易的受让方申能(集团)有限公司创建于1987年,1996年经上海市政府批准成立集团公司,注册资本100亿元,是上海市国资委出资监管的国有独资有限责任公司。

申能集团作为上海市重大能源基础设施的国资投资建设主体,依据市政府能源发展规划进行市场化运作,主要从事电力、城市燃气等能源基础设施项目的投资、建设和经营管理,是保障上海市能源供应安全的重要主体。申能集团还从事金融企业股权的投资与资产管理业务,截至2019年末,申能集团拥有申能股份、上海燃气等14家一级控股子公司。同时,作为发起人股东,申能集团及其下属子公司持有中国太保、东方证券、海通证券、上海电气、光大银行等上市公司股权,为东方证券第一大股东,基本形成"电气并举、产融结合"的产业发展格局,发展成为一家涉足电力、燃气、金融、线缆、能源服务与贸易等领域的综合性能源企业集团,连续十八年名列中国企业500强。

根据新疆广汇实业投资集团的官网资料显示,该公司创建于1989年,主要从事能源、汽车销售、物流、房地产和机械工业业务。现在旗下拥有广汇能源、广汇汽车、广汇物流和广汇宝信四家上市公司。目前旗下的核心业务中,仅剩广汇置业和机械工业还未上市。广汇集团的实际控制人名为孙广信,被称为“新疆首富”。

前次股权交易还要追溯到三年前。2018年9月21日,由恒大集团以自目标公司(广汇集团)原有股东受让股权并向目标公司增资的方式对广汇集团进行投资,投资总金额为1,449,000万元,其中:股权转让金额为668,000万元,增资金额为781,000万元。2018年10月16日,广汇集团已办理完毕上述交易所涉及的工商变更,恒大集团合计持有广汇集团40.964%的股权,成为广汇集团第二大股东。

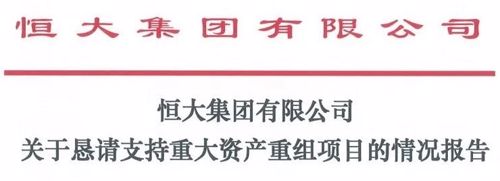

卷入“谣言漩涡” 恒大集团紧急报案

9月24日,一份题为《恒大集团有限公司关于恳请支持重大资产重组项目的情况报告》的文件在网上刷屏。内容显示,截至2020年6月30日,恒大集团有息负债余额达8355亿元,公司须在2021年1月31日前偿还战略投资者本金,并支付分红。恒大集团恳请支持重大资产重组,若重组未能完成,可能引发一系列系统性风险。

当日晚间,恒大集团在港股的上市平台中国恒大也发布公告,就上述情况报告予以回应。

恒大在晚间的声明中称:近日,网上流传有关我公司重组情况的谣言,相关文件和截图凭空捏造、纯属诽谤,对我公司造成严重的商誉损害。我公司强烈谴责,已向公安机关报案,坚决用法律武器维护公司合法权益。

随后深夜,恒大连夜连发三条利好:1)恒大汽车拟申请在科创板上市;2)恒大方面表示从未出现利息晚付,力证经营健康,其中提到:截至2020年9月24日,累计实现销售人民币5049亿元,同比增长11.4%;销售回款人民币4521亿元,同比增长51.3%。截至2020年6月30日,现金余额人民币2046亿元。公司成立24年来,共计借款20523笔,从未出现利息晚付、本金逾期归还的情况。3)物业分拆申请获批,正式上市申请短期内将呈交。

恒大打出“组合拳”

从卷入漩涡到解除危机,恒大仅仅用了5天时间。

9月27日,摩根大通、德银、里昂、银河联昌证券、 华泰证券 、星展银行等多家国际顶级投行更是纷纷表态,集体表示看好恒大在销售、降负债、发展多元化业务等方面的努力。

9月28日,中誉集团在港交所发布的公告称,2020年9月25日(下午四时后),已于公开市场收购本金总额各为500万美元(约3900万港元)的2021年到期6.25%中国恒大票据及2021年到期8.9%中国恒大票据,总代价分别约为429万美元(约3346万港元)及435万美元(约3393万港元)。中誉集团是一家年收入1413万美元的放债公司。在股东名单中,曾出现了香港大D会核心成员,包括刘銮雄、郑裕彤以及张松桥。

9月28日晚间,泛海酒店公告称,9月25日,泛海国际购买人及泛海酒店购买人在公开市场上购买总代价约为2942万美元(相等于约 2.29亿港元)恒大债券。

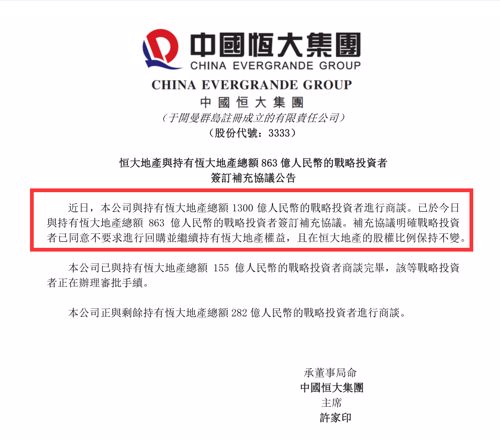

9月29日, 恒大地产与总额863亿的战略投资者签订补充协议,战投同意转为普通股权长期持有, 股权比例也将跟此前保持一致。剩余的437亿战投中,恒大已与155亿战投商谈完毕,目前正在办理手续,282亿战投正在商谈中。这意味着,此前网传的恒大1300亿战略投资“对赌”警报基本解除,所谓资金链断裂的担忧亦不复存在。

而在恒大这一系列重拳出击后,恒大系股债出现明显反弹,28日直接暴涨超20%,自9月24日-29日以来,中国恒大股价不仅收复跌幅,还累计涨超2%。同样的情况也在恒大债券上演。9月29日,在继28日反弹后,恒大债券连续第二日反弹,恒大债“20恒大01”收盘涨逾11%,“15恒大03”涨近10%,“19恒大02”涨逾8%,“19恒大01”涨逾6%。

此外,恒大还打出组合拳。公开融资方面,恒大开展了发债、将旗下资产上市等多项举措。

10月19日,中国恒大称,发行不超143亿元公司债已获中国证监会核准,根据恒大的说法,该公司已经偿还今年到期的债券。

10月23日中国恒大在港交所公告称,已提前偿还15.65亿美元境外债,折合约121亿港元。经赎回后,已无任何未偿还之已发行2020年到期的票据。

分拆优质资产上市,是恒大降负债的另一重要手段。此前恒大物业在港交所披露了招股书,恒大汽车也正推进科创板上市。银河联昌预计,物业与汽车分拆上市将推动恒大净负债率下降50个百分点,加上严控拿地,预计到2021年恒大净负债率将大幅降至100%以下。

部分战略投资方出手“施援”。10月5日泛海集团等公告称,9月29日,汇汉、泛海国际及泛海酒店购买人在公开市场上购买总代价约为3898万美元中国恒大票据。

房地产销售方面,10月9日中国恒大发布公告:9月1日至10月8日38天内,实现合约销售金额1416.3亿元人民币,合约销售面积1641.7万平方米;年内累计实现合约销售金额5922.5亿元人民币,完成全年合约销售目标的91.1%。

此外,恒大频频回购股票力挺股价。10月29日中国恒大在港交所公告,当日回购90万股,耗资1326万港元。10月30日恒大公告称,当日回购418.5万股股票,耗资6440.5万港元。

监管层严控房企融资、负债率 房企积极应对

8 月20 日,央行、住建部等召开房企座谈会,提出了“重点房企资金监测和融资管理规则”。

根据21 世纪经济报道披露,具体政策要求设立“三道红线”,即相关房企扣除预收账款后的资产负债率不得高于70%,净负债率不得高于100%,现金对短期债务的覆盖倍数不得低于1 倍,根据三个指标完成情况将公司分成四档,约束每档公司的新增有息负债的比例。计划对12 家企业进行试点(恒大、融创、绿地、阳光城、中梁、华侨城、万科、碧桂园、新城、保利、中海、华润),并根据试点情况向全国推广。

10月14日,央行金融市场司副司长彭立峰再一次强调,下一步将稳步扩大融资管理规则的适用范围。

这意味着,除了首批试点的12家房企,未来可能会有更多的开发商被套上融资“紧箍咒”。

10月30日,据彭博报道,据悉中国监管机构加大对地产开发商的监管力度,要求恒大、融创中国、万科等12家地产开发商在每月15日上报融资、负债总额和业务数据明细。

按照国泰君安的统计,截至2020年6月末,“三条红线”均超标的“红色档”企业有22家。而据中国房地产报此前报道,这22家房企中,除了中国恒大、富力地产已有较大动作外,其他企业也有了充分的思想准备,并采取了一系列措施,积极应对。计划加快周转和回款对冲融资规模缩减的影响,同时更多的利用项目股权融资,在降低负债水平的同时,确保增长所需资金。