快手的几亿“老铁”,真的足够“666”。

1月26日,万众瞩目的“短视频第一股”快手正式启动招股,但当日申购情况比市场此前预测得还要火爆,认购开启仅2分钟,券商的融资额度便几乎被一抢而空,而认购页面的排队人数则还有数万人……

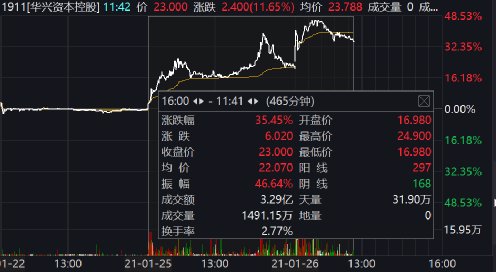

在快手火爆认购行情的刺激下,午后日出东方直接涨停,引力传媒、蓝色光标由跌转涨。诸多快手概念股迅速拉升,其中首都在线大涨15%,天龙集团、金科文化、因赛集团等个股纷纷跟涨。港股方面,快手的联席保荐人华兴资本更是一度涨超20%。

快手今日起正式招股 估值最高达至4800亿港元

1月26日,快手向港交所递交公司上市发行方案,并于当日至1月29日正式开始公开招股。

据公告,本次IPO快手将共计全球发售股份数目3.65亿股,其中香港发售股份数目913.0万股,国际发售股份数目为3.56亿股。

发售价格范围在每股105港元-115港元之间,最终发售价及配售结果将于2月4日公布。若以此计算对应股份市值分别在4314亿港元-4724亿港元,估值也超过此前500亿美元的预测,介于556亿-609亿美元之间(约合4310亿-47520亿港元)。

2月5日,快手计划在香港联交所主板正式上市,这是除阿里巴巴之外,近两年来港股规模最大的IPO项目。

据了解,目前快手已吸引十位国际大型基石投资者,基石投资者同意认购24.5亿美元股票,包括The Capital Group、淡马锡、GIC Pte、贝莱德公司和阿布扎比投资局。

而快手此前的多轮融资更称得上是“明星云集”。招股书显示,2014年6月至2020年2月,快手共进行了六轮融资,累计融资额超过48亿美元,背后的投资方包括BAT(腾讯投资、云锋基金、百度)、博裕资本、淡马锡、红杉资本中国、五源资本、DST Global等。其中腾讯更是多次加持,加固大股东地位,截至IPO前,腾讯持股比例为21.567%。

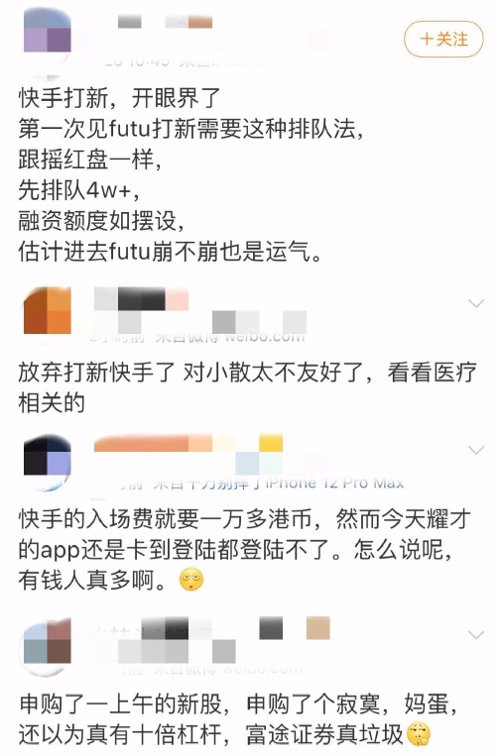

投资者称“打了个寂寞” 券商app也崩了

当然不止是机构投资者,广大个人投资者对于快手的认购热情也极其高涨,一手11615.89港元的高额入场费也无法阻挡。

据《香港经济日报》报道,截至上午11时50分,综合多间券商数据,快手科技IPO孖展认购暂录得226.4亿港元,超额认购20.6倍。其中,富途借出125.2亿港元,华盛借出50亿港元,方德借出43亿港元,盈立借出8.2亿港元。

富途证券APP显示,今日上午10点30分认购刚开始,富途率先释放的80亿港元融资额度就“秒”没了,银行融资额度也所剩无几,而排队等待认购人数还高达2万余人,随后该券商服务器出现了数据紊乱。

不少投资者因此无奈放弃打新,表示“手快”也抢不到快手:“要先抢融资额度,再选打新股数,然后再输密码,这一系列操作下来,额度早没了”、“我申购一个上午的新股,实际申购了一个寂寞。”

更有快手前员工打不上快手。

最新消息显示,因申购过于火爆,快手科技国际认购部分已足额,并将提前在香港时间周三(27日)下午5时结束,这比原计划的时间提前了2天。

相关概念股提前开始躁动 最高涨超80%

受快手上市推进消息发酵的影响,多只快手概念股已提前开始躁动。

1月14日至今,因赛集团、天龙集团股价已涨超20%。

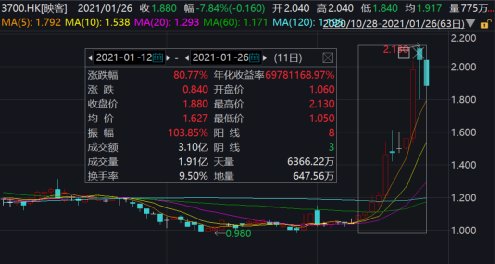

港股市场上的短视频相关概念股近日也相继暴涨。

其中映客从1月12日启动上涨行情以来,股价节节上行,至今涨幅达到80%,创2019年4月以来一年多新高。

公开资料显示,映客是一家主要经营直播平台及提供广告服务的中国投资控股公司,主要在国内市场运营移动端直播平台,是目前港股唯一的短视频直播概念股。

此外,华兴资本控股作为快手本次IPO的联席保荐人,再度站上“风口”。继1月25日涨超20%后,今日股价再度涨超10%,目前市值已经突破100亿港元。

全球最大直播平台 去年前11个月营收525亿

从2011年诞生至今,快手已经走过了10个年头。

在这十年的时间里,快手已成长为世界最大的直播平台、世界第二大的短视频平台和中国内容社区活跃度排名第一的头部内容社交平台。并已经拓展出直播、在线营销服务、电商、网络游戏、在线知识分享及其他多种变现渠道。

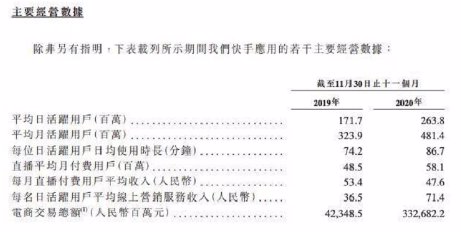

快手招股书显示,快手主应用程序的平均日活跃用户持续增长,从2020年前9个月的2.624亿上涨到了截至2020年11月30日的2.638亿,同时,日活用户的使用时长继续上涨至86.7分钟。而截至去年9月30日,快手中国应用程序及小程序的平均日活用户已达3.05亿,平均月活跃用户达7.69亿。

在巨大流量的支撑下,快手的线上营销业务和电商业务迎来了大踏步发展。截至去年前11个月,快手营收达到525亿元人民币,相比前三季度增长118亿。

线上营销业务方面,快手日活跃用户平均线上营销服务收入从2020年9月30日止9个月的50.9元,上涨到了2020年11月30日止11个月的71.4元。线上营销服务增长迅速,前三季度收入达到133亿。

电商业务方面,自2018年起步以来,快手电商迅猛发展,从订单总量看已经成为电商行业“第四极”,并具备继续突破的潜力。

截至去年11月30日,快手电商GMV达到3326亿元人民币,已经超过2019年全年GMV的5倍。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿仅用了3个月,第三个1000亿只用了两个月就已经实现。

亏损持续扩大 快手面临多方挑战

在快手发展形式一片大好的同时,也暴露出了一些问题。

1月24日,快手对招股书进行了更新,增加了近期发展的相关信息,其中反应出的最大问题是——月活下降,亏损扩大。

聆讯后资料集显示,在2020年前11个月中,公司营收为525亿人民币,毛利为人民币209亿元,毛利率为39.9%,亏损继续扩大至94亿元。

产品指标方面,截至2020年11月,快手平均日活跃用户数下降至2.63亿,平均月活跃用户数下降至4.81亿,低于截至2020年9月30日时的数字4.82亿。

与此同时,快手还强调,其公司未来将在销售及营销开支以及生态系统上持续增加投入,预计2020年亏损净额较上年会有所增加,无法保证在不久的将来会盈利。

在其更新后的资料中,还增加了一项关于国家广播电视总局2002年11月12日发布的《关于加强网络秀场直播和电商直播管理的通知》的影响分析,快手表示,用户虚拟打赏消费限额最终可能对快手的虚拟打赏收入及经营业绩造成负面影响。

除此之外,尽管在与抖音的IPO竞逐战中,快手这次总算“快”了一步,拿下了“短视频第一股”的头衔。但除了快手外,今年还有多家短视频公司计划赴港上市。

据彭博社、36kr 等媒体 20 年 1 月报道,字节跳动正与投资者商谈新一轮总额为 20 亿美元的融资,投后估值将达 1,800 亿美元,并寻求推动以抖音、今日头条、西瓜视频为主的成熟业务在港上市。

B站也传出初步计划于3月份回港作第二上市,据悉,B站已经向港交所正式提交了上市申请,此次上市保荐团队为摩根士丹利、摩根大通、高盛和瑞银;B站此次上市筹资金额由20亿美元(约156亿港元)加码至25-30亿美元(约195-234亿港元),高于此前预计的15亿美元。

未来,短视频平台的竞争即将蔓延至二级市场。