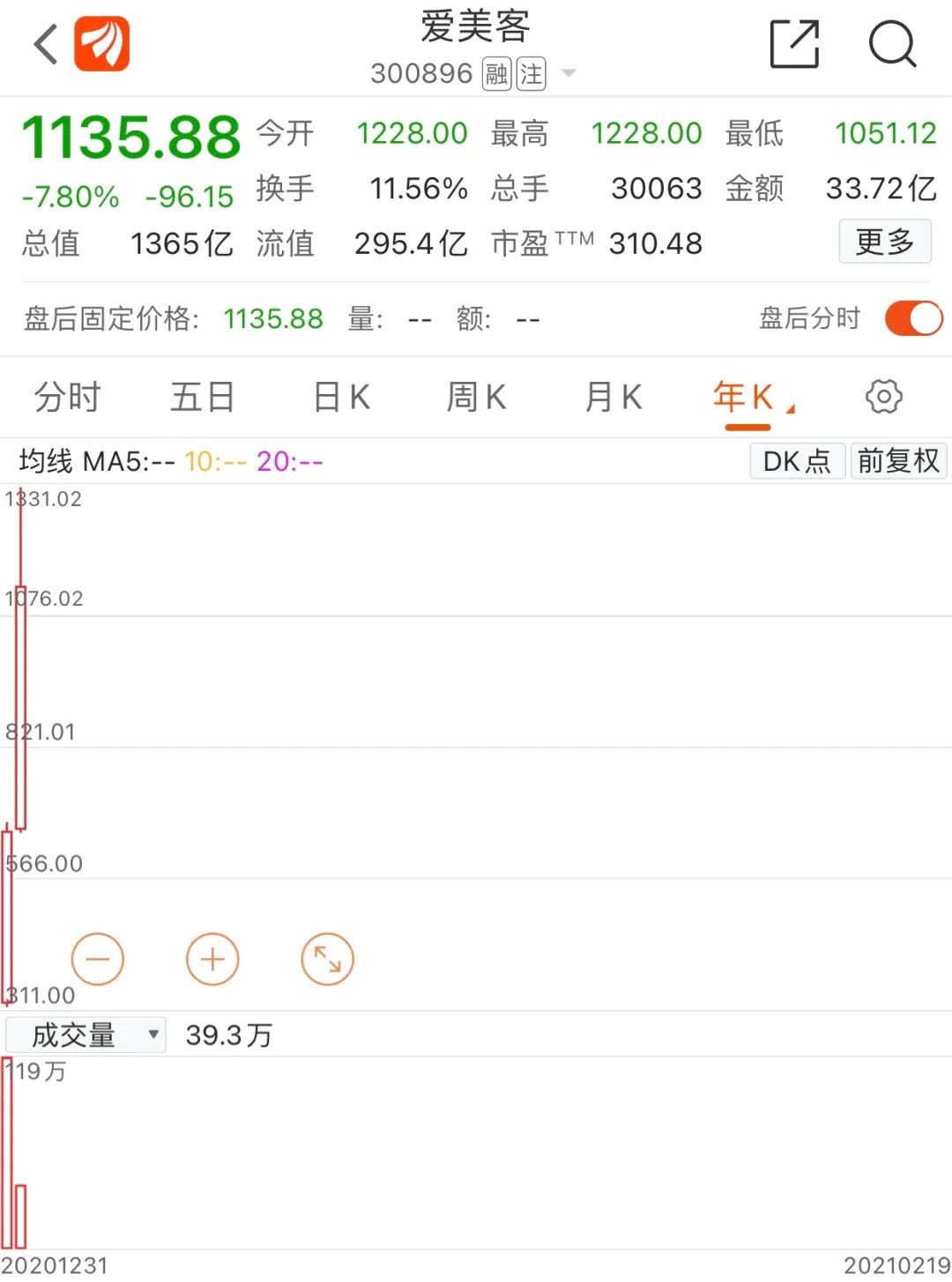

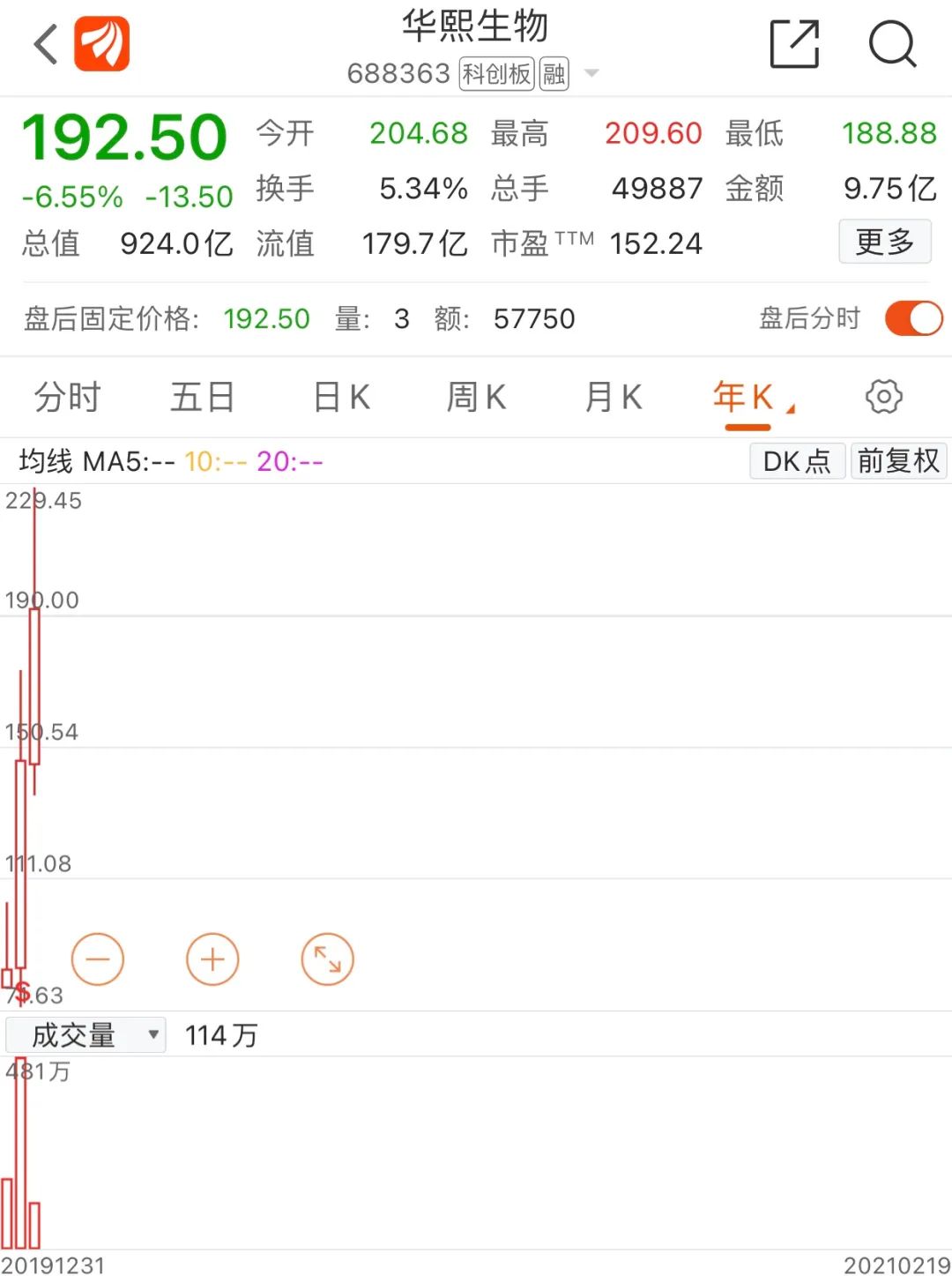

本土化妆品板块大放异彩。自2021年元旦以来,爱美客大涨73%,上海家化大涨50%,华熙生物上涨31%,而本土化妆品公司在2020年已经表现不俗,华熙生物上涨了76%,爱美客上涨了454%。

分析人士认为,国人美妆意识的觉醒,Z世代及三四线消费者更偏好高性价比、多元社交营销的国货化妆品,我国化妆品行业景气度持续井喷,国货化妆品迎来黄金期,带动了这一板块公司的股价持续大涨。

本土化妆品板块大放异彩

爱美客2021年以来大涨73%。

2月9日爱美客发布了年报:2020年该公司实现营收7.09亿元,同比增长27.18%;实现归母净利润4.4亿元,同比增长42.95%;经营性现金流4.26亿元,同比增长37.44%。

华熙生物开年以来上涨31%。1月7日,国家卫生健康委正式发布公告,批准华熙生物申报的透明质酸钠为新食品原料,适用范围为乳及乳制品,饮料类,酒类,可可制品、巧克力和巧克力制品(包含代可可脂巧克力及制品)以及糖果,冷冻食品。

上海家化开年以来大涨50%。上海家化2月2日发布的年报显示,该公司旗下的玉泽、家安、双妹等品牌高速增长,其中由上海交大瑞金医院专家与上海家化联合研制的玉泽去年全年就实现了200%的增长。除菌产品家安获得约30%增长,2020年重启品牌新形象的双妹增长约70%,连续下降多年的佰草集、美加净和高夫品牌呈现出改善态势。

同为医美“三巨头”之一的昊海生科开年以来上涨了35%。

国货功效性品牌持续高增

安信证券的1 月化妆品数据追踪显示,国货功效性品牌持续高增。

安信证券认为,根据天猫数据披露的 1 月全网销量及销售额,护肤板块销量同比上升 30.3%, GMV 增速回升至 56%;彩妆板块销量同比上升 10.8%, GMV 同比增长 21.8%,环比提速。外资大牌保持高增速, 国货功效性品牌表现出色。

安信证券的统计数据显示,1月份,珀莱雅旗舰店销量和 GMV分别同比上升 133.1%和 175.7%,彩棠旗舰店销量和 GMV 分别同比上升1115.9%和 1605.8%;华熙生物的润百颜销量和 GMV 分别同比增长 201.0%%和 218.2%,夸迪销量和 GMV 分别同比上升 15609.8%和 26070.3%,新品牌继续放量;贝泰妮旗下薇诺娜销量和 GMV 分别同比增长 61.6%和 103.9%;御家汇旗下御泥坊品牌销量和 GMV 分别同比上升 187.0%和 225.9%;上海家化旗下玉泽品牌,销量和 GMV分别同比上升 100.1%和 144.3%;佰草集品牌销量和 GMV 分别同比上升 18.4%和 44.1%;六神品牌销量和 GMV 分别同比上升 3.4%和 30.2%;高夫品牌销量和 GMV 分别同比上升 31.2%和 49.7%。

国货化妆品迎来黄金期

中银证券表示,我国化妆品行业高景气将持续,国人美妆意识的觉醒带来了 2017 年以来化妆品行业的高景气,国货化妆品的主要驱动在于:

一是消费群体扩张,人均可支配收入增长、城镇化和人口代际变迁促使了国人美妆意识的觉醒,2015年以来化妆品“核心消费人口”持续增加;

二是消费品类丰富,我国精致护肤品销售增速超基础护肤品,彩妆销售增速超护肤品;三是消费档次升级,2018年我国高端护肤品增速高于大众护肤品,高端彩妆增速高于大众彩妆。

中银证券认为,Z世代与三四线消费者提供核心驱动力,这两类用户近两三年消费额增长迅速,销售占比提升最为显著,提供了主要增量,助推消费迭代,成为我国化妆品行业核心驱动力。

据中银证券对消费者画像分析,国货化妆品消费者更追求高性价比,易受社交媒体营销影响,三四线城市消费者更为倚重线下门店体验与购买。国货优势契合潜力市场,将迎来黄金期:相对于国外品牌占据高端市场,国货更集中在大众市场,虽然整体差距很大,但在Z世代和三四线潜力市场,国货更能契合其消费特征。

一是国产品牌性价比更高。因品牌底蕴及定位差异,同类化妆品的国产品牌与国际品牌售价差距明显,但使用效果差距相对较小。

二是下沉市场渠道布局领先。2018年珀莱雅、丸美等国产龙头的线下渠道数量(上万家线下网点)及下沉进度(国产品牌低线城市百货专柜占比约26%-58%,高于国际品牌的5%-32%,CS店低线城市占比通常在50%以上)亦领先国际品牌。

三是国产品牌社交营销更为多元且精准高效,长期占据抖音广告投放数量及效果前十名,在小红书投放效果排名上也名列前茅。