以SPAC(即特殊目的收购公司)模式上市热度不减,今年一季度SPAC的IPO数量已经超过去年全年。

各界名流纷纷参与SPAC盛宴当中,既有投资大咖,也有体育明星。华尔街投行赚得盆满钵满。多地交易所为提高竞争力,有意引入SPAC机制并进行研究。就在3月31日,新加坡交易所修订上市规则,针对SPAC机制征求市场意见,截止到4月28日为止。

但在SPAC浪潮背后,隐忧逐渐浮现,引发的争议不少:投资回报是否被夸大;劣质企业是否规避监管上市;估值泡沫如何解……

据了解,SPAC上市融资方式集中了直接上市、海外并购、反向收购、私募等金融产品特征及目的于一体,并优化各个金融产品的特征,以完成企业上市融资的目的。

SPAC疯狂还能持续多久?

“最近业内讨论SPAC越来越多,感觉像回到十几年前,那时也有来自华尔街投行的华人游说国内企业通过SPAC去美股上市。”上海一名从事跨境并购的财务顾问人士向券商中国记者表示。他谈到,其目前正计划运作一单标的通过SPAC上市。

北京一名中介机构人士告诉记者,据其接触,国内部分着急上市的企业,或是新经济类企业对SPAC颇有兴趣。

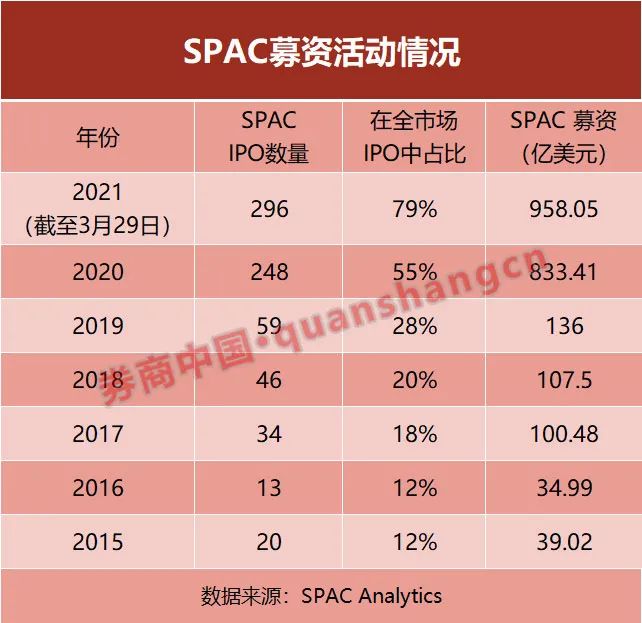

去年“SPAC热”吸引全球资本的眼球,今年一季度SPAC的IPO无论是数量亦或募资总额仍在爆发式增长。根据SPAC Analytics统计,截至3月29日,今年以来已有296单SPAC进行IPO,数量已超过去年全年248单;募集资金合计958.05亿美元,超过去年833.41亿美元。

SPAC方式IPO已然成为美股新上市企业中的主流。SPAC Analytics数据显示,美股IPO市场中高达79%为SPAC。去年占比为55%;2019年以前占比在20%以下。

北京一家大型券商投行人士向券商中国记者解释,近两年SPAC受市场青睐的主要原因有四点:

第一,美联储宽松的货币政策导致市场流动性充足,为SPAC的资金募集提供了客观基础。

其次,近年来美股二级市场的大热,也带动了投资人将更多的目光投向一级市场。

第三,SPAC本身交易模式的演变和更多知名投资机构参与。

第四,相对传统IPO,SPAC优势体现在项目执行流程更高效,交易发行的确定性更高,并且通过引入普通股外的衍生工具,使得项目结构更加灵活。

多个知名企业和名流资本参与SPAC盛宴当中,比如WeWork拟约定通过SPAC上市;贾跃亭的FF(法拉第未来)宣布上市计划将通过SPAC实现。李嘉诚、NBA名人堂成员沙奎尔·奥尼尔等参与发起SPAC。

华尔街外资大行赚得盆满钵满。根据SPAC Insider统计,今年以来花旗在SPAC方式 IPO市场中市占率16%,排名第一。高盛市占率10.1%;瑞士信贷排名第三,市占率9.6%。

SPAC的火爆也引起市场参与者的注意。今年1月高盛首席执行官表示,这种繁荣“在中期是不可持续”。

国信证券非银分析师预测,如果接下来流动性收紧的预期过于提前,二级市场对新兴科技企业的溢价有所降低,可能SPAC在短期内不会继续爆发式的增长。但SPAC的未来不会限于眼前,会继续进化,为二级市场持续做出贡献。

九久证券集团董事张军辉博士在接受券商中国记者采访时表示,“近期与华尔街同行、监管机构沟通后,我们认为美国SPAC业务热潮仍有1-2年。”

在他看来,主要有三方面的因素。从政治层面,拜登当选总统后,需要对支持他获胜的金主华尔街给予政策上的倾斜;美国国会最近通过的1.9万亿美元经济刺激计划及白宫正在酝酿的3万亿美元一揽子经济刺激计划,也将为华尔街提供充足“弹药”。

从优质资产层面来看,在经济刺激计划的“温床”下,标的及潜在标的公司快速成长壮大,为美国资本市场提供源源不断的优质资产。此外,美国仍是全球资本的避险地和投资额首选地,全球资本的流向为美股市场提供了持续动力。

疯狂背后的隐忧

在SPAC喧闹下,有部分市场人士认为,SPAC是一场击鼓传花的游戏,SPAC发起者、投资人、标的企业利用市场的跟风炒作,推动泡沫的繁荣。

芒格曾表示,没有SPAC世界会更好。他谈到,这种对尚未被发现或挑选出来的企业的疯狂投机,是令人恼火的泡沫迹象。

业内有观点称,由于SPAC的发起人有强烈意愿促成并购交易,在这种动机下,标的质量好坏需要打一个问号。标的企业经营状况实际上不一定能支撑得起高估值。

华南地区一名券商并购人士也向券商中国记者表达相似观点,“国内对SPAC感兴趣的企业,一般而言业绩规模不大,但有概念。这些企业尚不够条件去A股上市,但可以去美股通过SPAC上市,炒作一把,有可能获得很高的估值。”

前述上海从事跨境并购的财务顾问人士谈到,十几年前也有中国企业跑去美股通过SPAC上市,但当时没火,“因为以前美国市场还是比较理性,如果标的没有好的业绩支撑,发起人和老板套现一笔以后,股价基本上就死掉,翻不起大花浪。”

当一批有“硬伤”的企业效仿通过SPAC上市,最终或将是股民埋单。据张军辉此前向记者介绍,在SPAC上市初期,散户占比极小,主要以机构投资者和专业投资者为主。当SPAC公告拟重组对象时,部分SPAC公司的散户数量会激增。

券商中国记者此前通过调查发现,开心汽车通过SPAC上市背后,就存在虚假注资、体外循环、销售合同移花接木等问题。

而SPAC的发起人通常以更优惠的条件获得SPAC的股权,即使股价大跌,相比投资者而言也不会损失太大。根据国信证券非银团队的分析,从目前的条款来看,SPAC对发起人非常友好,例如发起人团队以5万美元就能获得SPAC的20%股权,而投资人需要投资5亿美元获得其余80%的股权。也就是说,即使发起人团队在后期用SPAC收购了一家表现不及预期的企业,使得SPAC的股价下跌50%,发起人团队仍然能获得将近5000万美元的利益,近1000倍的回报率。

但在张军辉看来,从货币政策的角度看,目前SPAC市场存在一些泡沫,在合理区间及完全可控范围内。从企业估值及未来价值投资的角度看,目前不存在泡沫,个别行业和公司除外。如果货币政策和财政政策的混合使用不当,会造成巨大泡沫,并导致全球经济受挫。

强监管或来袭

不同地区的监管层已对SPAC泡沫进行风险提示,或采取更为严苛的监管方式。

美国证券交易委员会(SEC)代理主席表示,近期有越来越多的证据显示出SPAC交易的风险,对多数投资人来说,其投资回报被夸大了,与热度不符。她还表示,SEC正密切关注SPAC相关公司的结构性、披露性问题。

据了解,SEC在社交媒体上提醒投资者,不要因为有明星参与SPAC就跟风投资。

伦敦证券交易所CEO在3月初警告称,SPAC在美国表现出“泡沫”迹象,这对投资者来说不是一个好兆头。他谈到,投资者、监管机构、市场参与者应适当地采用SPAC。

对于监管方向,资深跨境并购专家张伟华向券商中国记者分析称,主要还是强化信息披露,“比如标的、发起人、承销商之间是否存在利益冲突。”

金杜律师事务所合伙人钟鑫等人撰文指出,SEC监管的加强预计更多体现在信息披露的层面,未来有可能对并购的S-4的要求逐渐提升到传统IPO的S-1的披露要求,且对于目标公司前瞻性的一些描述进行限制;此外也有可能给交易过程中投行和券商加角色,要求其做更为充分的尽职调查工作,并承担披露责任。

尽管SPAC或存在泡沫,多地交易所计划引入SPAC模式以提升当地资本市场的吸引力,可能会修订美国监管机构担心的过量现象。据了解,香港交易所上市主管陈翊庭曾表示,正在研究SPAC机制的可行性。就在近期,有媒体援引知情人士称,预计香港在6月会对SPAC规则框架准备就绪,目标是在年底上市;其中还提到,香港监管机构考虑制定比美国更严格的规则。

此外,今年2月新加坡交易所CEO表示研究今年引入SPAC上市机制,3月31日新交所修订上市规则,针对SPAC机制征求市场意见,截止到4月28日为止。3月英国政府委托进行的一份评估报告认为,伦敦应当改革上市规则吸引SPAC来上市。

2021-04-02 18: 32

2021-04-02 18: 01

2021-04-02 17: 07

2021-04-02 16: 34

2021-04-02 08: 56

2021-04-02 16: 00