4月9日,国内供应链金融科技解决方案龙头联易融科技(9959.HK)在港交所挂牌上市,其最大股东是腾讯,它是腾讯To B战略生态圈的核心成员之一。

今天早盘联易融高开,一度涨超10%,截至发稿,联易融报收19.02港元/股,涨幅为8.19%,最新总市值为431亿港元。

联易融净筹资超77亿港元

4月9日联易融登陆香港联交所,发行价为17.58港元/股。

据了解,此次联易融上市全球发售约4.53亿股,其中香港发售约1.268亿股,国际发售3.26亿股,每手500股,一手中签率20%,香港发售股份获98.46倍认购,净筹77.138亿港元。

公司公告称,募资将用作以下用途: 约35%用于增强核心科技能力和基础研究与开发;约20%用于扩大跨境业务;约15%用于提升销售及营销、 业务发展及品牌建设等方面的能力;约20%将用于未来三年的战略性投资和收购机会;约10%将用于营运资金和其他一般公司用途。

据了解,联易融最大股东是腾讯,还包括中信资本、正心谷资本、GIC、渣打银行等。据了解,正心谷资本连续4轮加注,是投资联易融轮次最多的机构投资者,投资回报超50倍。此次IPO联易融还引入贝莱德、富达、红杉等基石投资者。

中国供应链科技解决方案提供商排名第一 腾讯To B战略重要成员

公开资料显示,联易融数字科技集团有限公司成立于2016年2月,是国内知名的供应链金融科技解决方案提供商,是腾讯To B战略生态圈的核心成员之一,聚焦于ABCD(AI、区块链、云计算、大数据)等技术在供应链生态的应用,以线上化、场景化、数据化的方式提供创新供应链金融科技解决方案。

据了解,联易融的云原生解决方案可优化供应链金融的支付周期,实现供应链金融全流程的数字化,提升整个供应链金融生态系统的透明度和连通性。

招股书显示,根据灼识咨询数据,联易融科技在2020年处理的供应链金融交易金额达人民币1638亿元,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.6%。

在《2020年胡润全球独角兽榜》上,中国金融科技独角兽有18家,联易融就是其中一家,企业估值是70亿人民币。目前,公司股东包括腾讯、中信资本、正心谷、新加坡政府投资公司(GIC)、渣打银行、贝塔斯曼(BAI)、招商局创投、创维、泛海投资、普洛斯、微光创投等。

我们来简单了解一下联易融做的是什么业务?

作为供应链金融科技企业,联易融主要帮助企业及银行等金融机构解决几个问题:一是打破信息障碍减少信息不对称,因为信息不对称对供应链金融交易的风险评估和管理构成巨大挑战,并使得金融机构很难在遵守其内部风控要求的同时,以较低风险的形式向中小企业提供资金;二是提高效率并降低成本,比如核心企业和金融机构越来越多使用OCR和NLP技术来最大程度地减少手动数据输入和处理;三是增强整个供应链金融生态系统中合作伙伴之间的联通性。

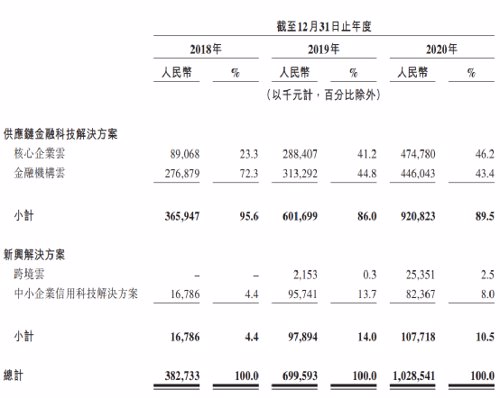

联易融的业务主要涉及两大板块:供应链金融解决方案、新兴解决方案。根据招股书披露,截至2020年底,公司服务及建立合作伙伴关系的核心企业超过340家,覆盖25%以上的中国百强企业。其服务的金融机构超过200家,包括全部的中国前20大商业银行,以及中国前20大券商中的16家。

截至2020年12月31日,联易融在中国已累计帮助客户和合作伙伴处理逾人民币2800亿元的供应链金融交易。2020年,公司供应链金融科技解决方案客户留存率高达99%,净扩张率达112%。

联易融的盈利模式是基于交易量收取科技解决方案的服务费用,SaaS模式为客户提供了较低的使用成本,通常不收取或仅收取有限的前置实施费。据了解,联易融的供应链金融科技解决方案的客户净扩张率在2019年约为125%,在2020年前9个月约为116%。

业内人士表示,从行业竞争格局看,头部公司基本确立,联易融、蚂蚁及京东数科,联易融是腾讯系的公司,体量和研发实力影响力等比蚂蚁略胜一筹,暂时处于领先地位。

联易融去年经调整净利润1.92亿元

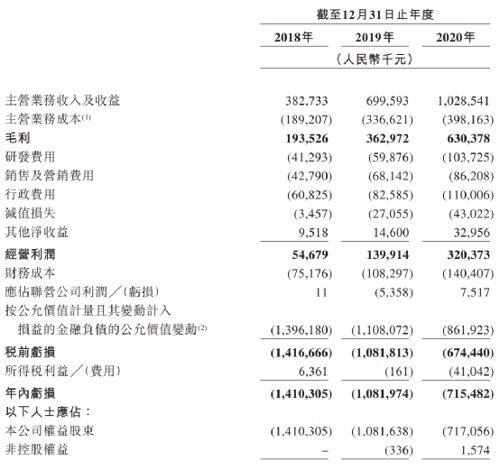

根据招股书披露,联易融从2018-2020年公司收入分别为人民币3.83亿元、7.00亿元及10.29亿元,2020年实现47%的同比增长;同期毛利润分别为1.94亿元、3.63亿元及6.30亿元。

联易融的数据也显示,公司在2018年、2019年纪2020年分别录得年内亏损14.10亿元、10.82亿元及7.15亿元,2020年亏损有所收窄。

但是,在高经营杠杆下,联易融在不断扩大业务规模的同时得以提高利润率和盈利能力,2018年至2020年,公司经调整净利润分别为-1412.5万元,3650.5万元及1.92亿元。

我们可以看到联易融目前主要收入来源还是在供应链金融科技解决方案上,来自核心企业云、金融机构云的收入,2020年分别达到4.75亿元、4.46亿元,合计占总收入的89.50%。新兴解决方案,包括跨境云、中小企业信用科技解决方案的收入占比还相对较低。

第一大股东是腾讯 林利军连续四轮加注

联易融是腾讯在供应链金融领域的重要布局,跟蚂蚁、京东数科形成竞争,在公司的股东阵容中,腾讯持股18.89%,为最大机构投资方,而中信资本、正心谷资本、GIC、渣打银行等知名投资机构均是公司股东。

同时,此次IPO,联易融引入的基石投资者包括贝莱德(BlackRock)、富达国际(Fidelity)、Janus Henderson基金、安大略省教师退休金计划(OTPP)、红杉(Sequoia)等国际长线资金,合共认购逾1.61亿股。

值得一提的是,自2016年初联易融成立以来,正心谷资本连续4轮加注,是投资联易融轮次最多的机构投资者,成为公司最大的投资机构股东之一。正心谷资本由原汇添富基金总经理林利军在2015年创立,过去几年在一级市场投资了不少新经济企业,多家已登录资本市场。

据正心谷资本透露,其在联易融上的投资回报超过50倍。正心谷资本董事总经理赵永生表示,“我们非常看好联易融能够以SaaS为手段,来降低交付和使用的双边成本,服务更多的中小微企业,也是公司实现规模效应的最佳路径。过去几年,以美国为例,Zoom、Snowflake、Salesforce等一批企业服务巨头涌现。”

赵永生也称,自首轮投资至今,正心谷除了提供资金支持外,也在发展战略、业务合作等方面为联易融提供了全面支持,助力公司从单一金融服务向平台化和数字化转型。“我们认为中国的企业服务市场仍是一片蓝海,供应链科技这一细分领域一定会出现百亿美元体量的公司,联易融目前仅切入了围绕核心企业的供应链服务业务,未来还有很大的成长空间。”

在他看来,随着核心企业客户的业务下沉以及数字化渗透,联易融拥有的专业的管理团队和深厚的技术团队,以及腾讯在云计算、AI大数据等领域的科技能力来协同提升服务效率,将会使得联易融的商业模式差异、竞争优势地位更加稳固。

2021-04-09 12: 49

2021-04-09 20: 29

2021-04-09 19: 42

2021-04-09 00: 18

2021-04-09 17: 06

2021-04-09 16: 27