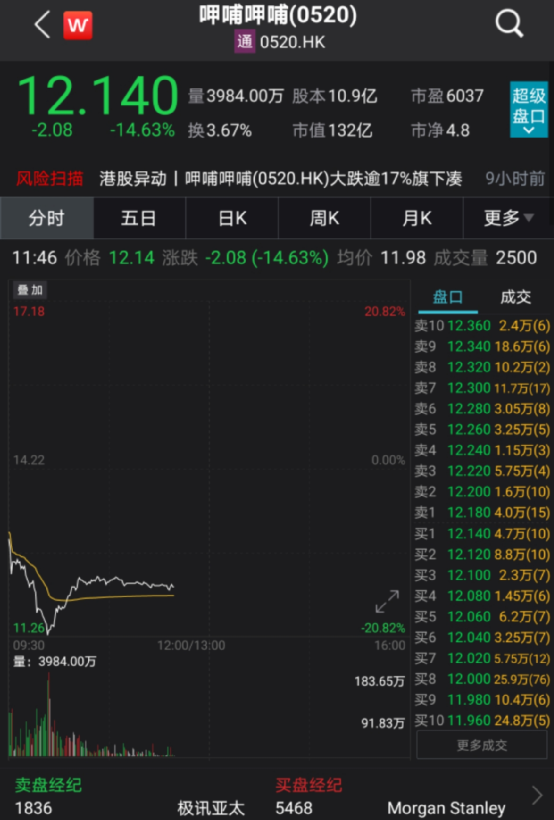

4月19日,“火锅第一股”呷哺呷哺早盘一度大跌超20%。此前凑凑CEO张振纬宣布辞职。

呷哺呷哺盘中暴跌20%

今早呷哺呷哺跳空低开,盘中跌幅一度扩大至20.82%,最低报11.26港元,创近半年新低,近42个交易日累计跌幅达到57%。

截至发稿前,呷哺呷哺报12.14港元/股,跌14.63%,市值为132亿港元。

公开资料显示,呷哺呷哺于1998年创立于北京,2014年在香港上市,其特点是吧台式就餐形式和传统火锅的结合,目前主要有呷哺呷哺火锅、凑凑以及调味品三大业务。

呷哺呷哺作为国内“吧台式小火锅”的开创者源自台湾,是深受消费者喜爱的小火锅品牌,被誉为“连锁火锅第一股”。

旗下凑凑CEO宣布辞职 高盛提示风险

高盛发表报告,指呷哺呷哺旗下凑凑首席执行官张振纬4月17日宣布辞职。该行指张振纬执行力强劲,投资者也需要注意凑凑CEO离职的相关风险,因为尚未提供更换职位的时间表。

高盛指出,呷哺呷哺今年首季仅新增加3家门店,但全年目标为70家,故此该行将凑凑21/22/23年门店扩张数量预期由80/76/81家下调至60/65/65家。

基于凑凑贡献预期下滑,高盛将呷哺呷哺2021年至2023年淨利润预测下调2%至6%,目标价由21港元下调至18港元,维持“买入”评级。

2016年,呷哺呷哺推出高端聚会火锅品牌“凑凑”,以“火锅+茶憩”的创新复合业态切入传统火锅赛道,2018年即实现盈利,2019年OPM达14%,成长迅速。

据天眼查数据显示,呷哺呷哺于2018年将凑凑的奶茶专门设立子品牌,成立了茶米茶餐饮管理有限公司,似乎有意在新茶饮赛道上抢占更高的市场份额。

近年来,凑凑一直是呷哺呷哺的主要增长驱动力,其在今年3月份恢复到2019年正常运营状态。随着门店数量的不断扩张,凑凑去年的销售额占到呷哺呷哺总销售额的31%。

国元国际认为,伴随门店数量的增加,规模效应的红利、议价权的提升、员工培训成本的降低将有助于凑凑品牌OPM的释放,预计未来成熟门店OPM有望超20%。

此外,凑凑目前仍处于创业阶段,需要持续建立品牌黏性,后续在单店投资、投资回收期等方面都有继续优化和提升的空间。开店节奏方面,今年受到疫情影响导致较多点位在租金、店面位置等方面需要与业主进行重新谈判,开店不及年初预期,未开出的门店将于2021年一并开出,预计明年新开门店将达80-100家,处近年高位。

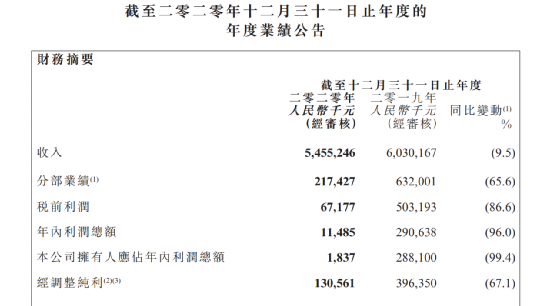

净利暴跌九成

3月31日早间,呷哺呷哺发布2020年财报,期内营收54.55亿元,同比下降9.5%;利润1148万元,同比降低96%;经调整后纯利润为1.3亿元,同比降低67.1%。

业绩发布次日开盘后,呷哺呷哺股价一路下跌至15.08港元/股,跌幅超9%;截至收盘报15.74港元/股,跌5.07%,市值为170.84亿港元。

对于2020年度的业绩情况,呷哺呷哺表示,主要是新冠疫情的爆发对业务产生了重大影响,2020年1月23日起,陆续停止大部分门店的营业,自2020年3月起,国内多数地区疫情整体受控且大为缓和,陆续恢复经营该等临时停业餐厅,业务逐渐恢复。

从业务来看,呷哺呷哺火锅的收入为35.01亿元,同比下降25.9%;凑凑的收入为16.89亿元,2019年同期为12.04亿元;调味品的收入为1.48亿元,2019年同期为8960.00万元。除了主营业务呷哺呷哺火锅下降外,凑凑与调味品业务均有所增长。

同时,值得一提的是,呷哺呷哺品牌的净利润已经连续3年下滑。2018-2020年,呷哺呷哺的净利润分别为4.62亿元、2.88亿元、183.70万元。

万联证券投资顾问屈放分析,最初呷哺呷哺走的是“快餐+火锅”的平价路线,但近几年随着火锅行业在口味、产品和服务上的创新,呷哺呷哺主打的平价快餐属性难以为继,而想转型为轻正餐的模式,呷哺呷哺门店的客单价随之大涨,由原来的平均40-50元涨到70-90元,一线城市甚至更高,但目前市场并不完全买账。

股价较2月高点已腰斩

今年3月往前回溯一年,港股餐饮股表现强势,呷哺呷哺股价也一路走高,一年累计涨幅超过40%,今年2月达到最高点27.15港元/股。

但3月初以来港股餐饮股接连发布业绩盈利预警,股价也应声下跌。截至目前,呷哺呷哺较2月高点已经跌去55%以上。

国泰君安表示,公司2020年下半年收入/净利润分别同比增长6.5%/107.0%,业绩增长亮眼。我们认为呷哺餐厅新模型提升品牌形象,加上未来集中开发华东、华南市场预计将带动业绩增长。凑凑单店模型已基本跑通,预计未来将贡献核心增量。此外,2020年调料品销售同比增长65.0%,该业务将创造增量。

东北证券表示,公司疫情后业绩复苏势头迅猛,展现了良好的经营韧性。凑凑门店模型已经跑通,未来将进入快速拓店期,预计未来2-3年内每年开店在70家以上,发力扩张打开第二成长曲线。

呷哺呷哺经过门店升级/产品推新&升级在疫情背景下仍实现客单价提升,看好未来通过门店焕新提升整体盈利能力。长期看,调味品业务成长空间巨大,为公司带来业绩增量。预计公司2021/2022年归母净利润为6.08亿/7.54亿,对应PE为23/18倍。

2021-04-18 20: 49

2021-04-19 00: 19

2021-04-19 12: 32

2021-04-19 19: 40

2021-04-20 00: 00

2021-04-20 00: 00