4月23日,俄罗斯央行意外再次加息,将基准利率上调至5%,此前为4.5%,预估为4.75%。俄罗斯央行将在即将召开的会议上考虑进一步提高关键利率的必要性。

此外俄罗斯央行还预计2021年关键利率在4.8-5.4%之间,2022年的关键利率在5.3-6.3%之间,2023年关键利率将在5.0-6.0%的区间内。

俄罗斯央行表示,考虑到货币政策立场,年通胀率将在2022年中期回到俄罗斯央行的目标水平,并将继续保持在接近4%的水平;需求的快速复苏和通胀压力的升高要求尽早恢复中性的货币政策;截至4月19日,通货膨胀率为5.5%。

而此前1个月前,3月22日,俄罗斯央行才宣布加息,将基准利率上调至4.50%,前期为4.25%。

俄罗斯加息趋势已现

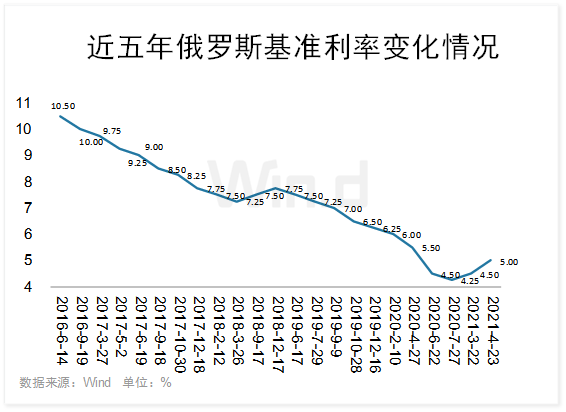

可见俄罗斯央行加息已经势在必行。Wind数据显示,近5年来,俄罗斯央行基准利率从2016年6月份的10.5%快速下降到2020年7月份的4.25%,利率下降较快。另外我们也可以看出,俄罗斯央行利率变化频率较高,几乎每年都进行多次的利率调整,总体上,近年来一直维持着较高利率水平。去年疫情影响下,在6月份终于降至5%以下,今年两次加息后,目前仍低于去年4月份5.5%的利率。因此俄罗斯央行今年的小幅加息,对全球其他国家或影响不大,但加息趋势已经显现。

俄罗斯央行上调关键利率,美元兑俄罗斯卢布USD/RUB短线快速下挫,最终收报74.88,跌0.69%。

新兴市场国家先后行动

此外3月18日晚间,土耳其央行也宣布加息。土耳其央行将关键利率上调200个基点至19%,该央行还表示,如有必要,将进一步收紧货币政策。

土耳其央行表示,考虑到通胀上行风险,决定提前实施强有力的紧缩政策,并且将在较长时期内果断维持紧缩政策。

当天美元兑土耳其里拉出现快速下跌,不过短期又再次大幅走高,意味着土耳其里拉仍在快速贬值。

3月17日,巴西中央银行宣布,将基准利率上调75个基点,从2%升至2.75%。这是巴西央行自2015年7月以来首次加息。加息幅度也高于经济学家普遍预期的加息50个基点至2.5%。巴西央行货币政策委员会称,在5月份的下一次会议上,将再次加息相同的幅度,除非通胀预测或风险平衡出现重大变化。

当天美元兑雷亚尔仅小幅下跌,随后下探两个交易日后短线再次大幅走高。目前最新报价在5.4471,较上月加息前有所下跌。

巴西经济分析人士认为,此次加息与巴西通胀率升高、财政不确定性加深以及汇率走贬等因素有关。

虽然目前巴西的疫情依然很严重,经济也没有恢复,但通胀却不断上升。巴西经济部当天宣布,将巴西今年通胀预期上调至4.4%,主要原因是食品价格大幅攀升。巴西央行15日报告预计今年通胀率可能达到4.6%。

巴西央行最新公布的经济学家调查显示,2月份巴西通胀率四年来首次超过5%,预计今年将触及4.6%。而巴西国家货币委员会设定的2021年通胀率管理目标中值为3.75%,允许上下浮动1.5个百分点。

巴西加息可能还有另外一个原因,跟发达国家比起来,许多新兴市场的货币政策风险更大。在美国经济强劲复苏带动长期美债收益率上升的情况下,资金会从风险较高的新兴市场撤离。

美联储难以加息

随着通货膨胀预期升温,投资者担心美联储会提前加息。但分析师表示,美国不断增加的债务负担将限制美联储政策空间,美联储难以加息。

法国兴业银行驻伦敦的策略师基特•朱克斯(Kit Juckes)警告说,美国的债务问题可能意味着,收紧货币政策可能对经济造成更大的打击,从而给利率的上升幅度设定一个上限。

他指出,美国非金融部门债务占GDP的比重已从1981年的130%上升至今年的280%。

根据国会预算办公室(Congressional Budget Office)数据,2020年,公众持有的美国政府债务占GDP的比例自二战结束以来首次升至100%。

与此同时,经通胀调整后的收益率(即实际收益率)稳步下降。实际收益率被认为是美国政府真实借款成本的指标,也是投资者对美国经济增长预期的指标。

如果随着美联储收回其宽松货币政策,实际利率再次上升,企业和家庭的痛苦阈值可能会比预期更早出现。朱克斯称:“无论这一次的实际利率峰值是否高于上一次,在我看来,任何给定的实际利率峰值水平都会对经济造成更大的伤害。这正是债券市场普遍看跌观点需要受到质疑的地方。”

他认为,更多的债务可以转化为更低的利率,这与部分投资者认为更多债务会引发抛售,推高收益率的理论相悖。

但越来越多的投资者认为,更多的债务实际上可能导致通货紧缩,因为更多的债务被用于非生产性用途,这进而可能降低利率的长期轨迹。

2021-04-24 08: 53

2021-04-23 12: 49

2021-04-23 07: 41

2021-04-23 10: 21

2021-04-23 10: 25

2021-04-23 09: 56