万亿市值中国移动也来了,三大电信运营商巨头即将齐聚A股,中国联通早已上市,中国电信已完成发行8月20日上市,中国移动申请A股上市招股书刚刚披露!

8月18日晚间,中国证监会官网披露中国移动招股书,拟发行人民币股份数量不超过9.65亿股,即不超过人民币股份发行后公司已发行普通股总数的4.50%(行使超额配售选择权之前);拟于上交所上市,募投项目拟投入募集资金金额为560亿元。

按照560亿的拟募投金额,超过了刚完成发行中国电信的542亿元,将是A股史上第五大IPO金额,是2010年7月上市的农业银行之后,最大的IPO募资项目。

中国移动1997年就在港股上市,最新8月18日收盘价为51.45港元,总市值10535亿港元,市值远高于电信+联通之和。不过,和中国电信一样,中国移动目前市净率低于1,预计A股发行价将高于H股股价。

中国基金报整理十大看点如下:

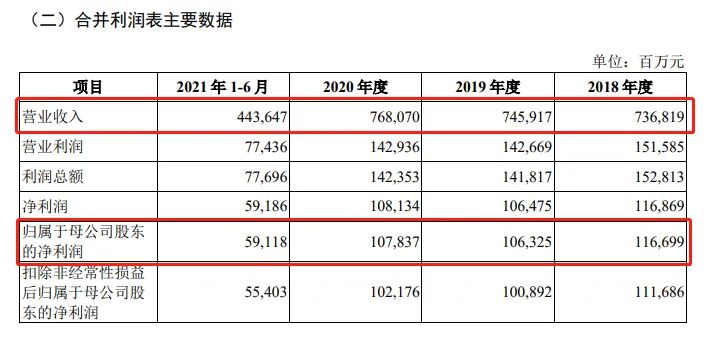

1、年净利润超千亿,今年上半年增速6%

招股书显示,中国移动2018年-2020年度营业收入分别达到7368.18亿元、7459.17亿元、7680.7亿元;同期归母净利润分别达到1166.99亿元、1063.25亿元、1078.37亿元。

2021年上半年,中国移动实现营运收入4436亿元,同比增长13.8%,其中,通信服务收入达到3932亿元,同比增长9.8%,增速创十年新高;净利润为591.18亿元,同比增长6%。

2、总资产1.77万亿元,净资产1.14万亿

财务数据显示,截至今年6月底,中国移动总资产1.77万亿元,股东权益的净资产1.14万亿元。

3、募投金额560亿元将成为2010年来最大IPO

招股书显示,超额配售选择权行使前,拟发行人民币股份数量不超过9.65亿股,即不超过人民币股份发行后公司已发行普通股总数的4.50%(行使超额配售选择权之前)。

本次募投项目中,拟投入的募集资金金额为560亿元,用于5G精品网络建设、云资源新型基础设施建设、千兆智家建设、智慧中台建设以及新一代信息技术研发及数智生态建设项目,而这些项目的总投资金额将达到1569亿元。

560亿元的IPO募集资金,将成为2010年7月农业银行IPO以来,A股最高IPO募资额,超过了刚刚中国电信的542亿募资额。

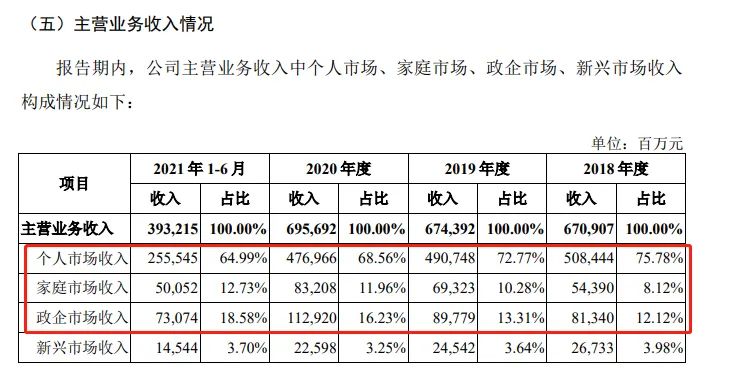

4、个人市场收入占比65%,但在逐渐下降

从中国移动主营收入占比来看,个人市场收入占比仍高达65.99%,但逐年在下降,从2018年底的75.78%,一路递减。家庭市场收入和政企市场收入占比,在逐年增加。

5、三大运营商将齐聚A股

在被迫从美股摘牌后,三大运营商即将在A股会师,中国联通早早在A股上市,而此前中国移动、中国电信在港股上市N多年,如今在近期相继回A也上市。

中国联通A股早已上市,而中国电信刚刚完成发行,并且在8月18日晚间公告,将于8月20日在上交所挂牌上市。与此同时,中国移动A股上市招股申请在证监会网站披露。

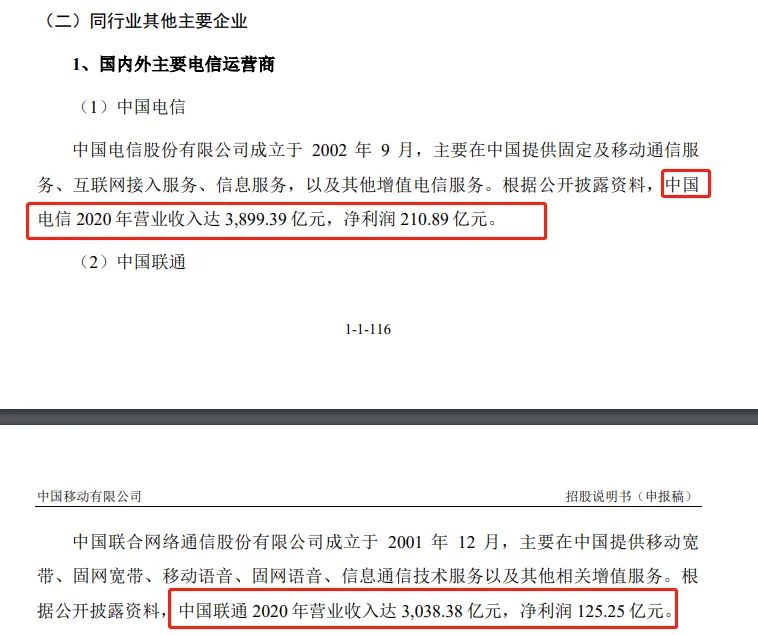

6、中国移动是三巨头中的绝对大哥

不论从万亿市值,还是营收、净利润,中国移动都远高于中国电信和中国联通,并且都比后两者加起来还高。

从市值来看,中国移动目前万亿港元市值,中国电信、中国联通在港股市值合计不到4000亿港元。

而营收和净利润,中国移动也比两者加起来都多。2020年中国移动净利润1078亿元,中国电信、中国联通分别为211亿元、125亿元,合计也就330多亿元。

7、业务覆盖全球200多国家和地区,服务全国9.46亿用户

中国移动业务覆盖全球200余个国家和地区,服务全国9.46亿移动客户、2.05亿家庭客户、1553万政企客户。

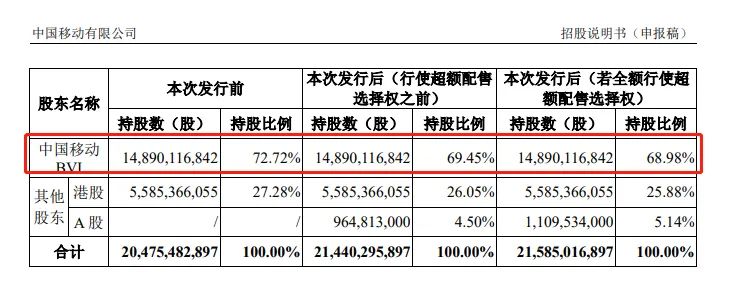

8、发行前中国移动集团持股72.72%

从股本情况来看,本次A股IPO发行之前,控股股东中国移动集团通过中国移动BVI持股72.72%,发行后(超额配售权行使前)持股比例降至69.45%;发行后(全额行使超额配售权)持股比例降至68.98%。

9、公司员工44.69万人,远高于电信的约28万人

中国移动这几年人员有所精简,从2018年底的45.92万人,降至最新的2021年6月底的44.69万人。不过,仍远高于即将上市的中国电信披露的28万人。

10、中金和中信两大龙头券商保荐护航

巨头的IPO保荐机构(主承销商)基本都是最头部券商,此次中国移动A股IPO由投行两大巨头中金公司和中信证券保荐。

2021-08-19 07: 36

2021-08-19 12: 34

2021-08-19 13: 25

2021-08-19 12: 42

2021-08-19 11: 58

2021-08-19 10: 29