近日,A股市场除了成交额连续超过万亿元外,两融余额总体也在不断攀高,目前规模已超过1.9万亿元;不过多项数据也表明,当下两融总体仍未呈现过热的状态。

另外,种种迹象显示,随着环境的变化,2万亿元的两融规模可能成为未来的“新常态”。

两融规模又上新台阶 2万亿元将成“新常态”?

两融规模显然已上新台阶。

截至9月16日收盘,A股两融余额已经连续7个交易日超过1.9万亿元,这是今年以来两融规模持续增长,走上一个新台阶的缩影。按照目前的增长速度,两融余额2万亿元的规模已近在咫尺。

另据统计,如果将超过1.5万亿元视为近期年来两融余额相对较高的规模水平,那么最近一轮保持相对较高水平的时间显然更长。上一轮两融规模超过1.5万亿元的水平主要发生在2015年杠杆牛市期间:2015年4月1日,两融余额首次突破1.5万亿元,至当年7余初重新跌至1.5万亿元以下,前后持续了约3个月时间。

本轮两融余额超过1.5万亿元始于2020年9月,截至目前已有一年的时间都在1.5万亿元以上,单从持续时长上看,已远超2015年。某种程度上可以说明,1.5万亿元的两融规模早已成为常态。照此速度发展下去,2万亿元的规模或也将成“新常态”。

近年两融规模的增长背后,有多方面的因素影响,比如市场容量本身在扩大,上市公司股票数量在增长,而两融标的数量本身也较前些年有明显增长,这些都构成了两融规模扩大的直接助力。

数据显示,目前,两融标的(含股票和ETF)已超过2200只,而2015年末,两融标的(含股票和ETF)仅有900只出头,数量的大幅增长直接体现了市场的扩容。

除了数量在扩容,两融结构也在变化,融资规模与融券规模极度失衡的情形已有一定改变。

据记者统计,A股市场自开展融资融券业务以来,融资余额通常是融券余额的百倍以上,平均值为151倍,中位数为117倍。2015年末,融资余额是融券余额的近400倍,但近年来随着融券余额的快速增长,两者的差距已快速缩小,特别是2020年以来,这一转变进程加快,目前融资余额已稳定在融券余额的10倍左右。

从个股两融规模来看,截至9月16日收盘,已有437只股票融资融券余额超过10亿元,其中13股融资融券余额超过100亿元。从融资余额和融券余额两方面的细分情况看,9只股票融资余额超过100亿元,其中中国平安和贵州茅台是目前仅有的两只融资余额超过200亿元的股票。另外,目前有26只股票融券余额超过10亿元,其中招商银行融券余额超过45亿元,暂属最高,其次是中芯国际的34.5亿元。

不过,目前两融也并未走向过热的状态。

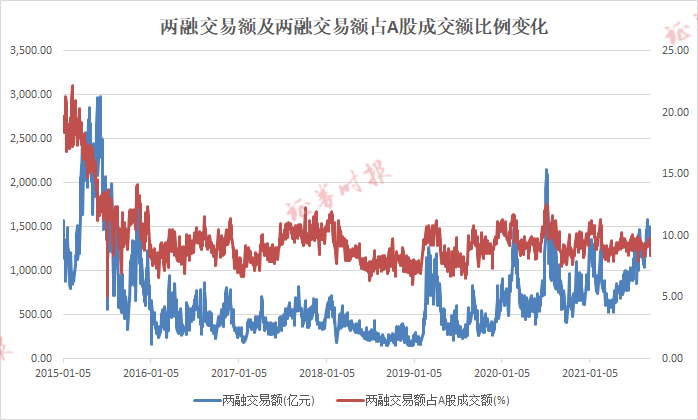

数据显示,2015年,单日两融交易额曾出现接近3000亿元的情形,而两融交易额占A股成交额的比例在2015年也曾有多个交易日突破20%,不过这些都成为此后数年两融交易活跃度的“天花板”。

2021年以来,单日两融交易日虽总体有稳步提升,但与此同时,A股成交额以更快的速度在增长,目前两融交易额占A股成交额的比例在8.4%左右,甚至低于今年以来的平均水平,这一方面说明目前两融交易还远算不上活跃,另一方面也说明今年A股市场成交量的增长主要并非来自于两融,而主要是来自其他方面。

两融标的分化剧烈

目前两融标的阵容已相当庞大,股票类两融标的已超过2100只,占到两市A股总数的近一半,这样庞大规模的股票群体自然也出现分化。

从股价表现来看,今年以来有1135只两融标的股价下跌,其中225只股票跌幅超过30%。这里面,ST凯乐、华夏幸福、康泰医学、*ST易见、中公教育、盈建科等30只股票跌幅超过50%(即腰斩)。在相关两融标股价的大幅下跌的情况下,融资做多行为加大了相关投资者的损失。

在股价年内腰斩的股票中,中炬高新、中公教育、华夏幸福等股票目前融资余额仍达到数亿元。

值得注意的是,部分股价大幅下跌的股票期间被剔出两融标的。如上交所8月16日公告表示,2021年8月17日,凯乐科技被实施其他风险警示。根据《上海证券交易所融资融券交易实施细则》第三十一条规定,上交所于2021年8月17日起将其调出融资融券标的证券名单。目前凯乐科技的证券简称已变为ST凯乐。

与此同时,也有496只两融标的年内股价涨幅超过30%,其中57只标的股价翻倍。两融标的之间的股价分化非常明显。

2021-09-19 21: 18

2021-09-19 20: 23

2021-09-19 15: 29

2021-09-19 15: 33

2021-09-19 19: 56

2021-09-19 19: 07