这两天,我大A又凭添一桩奇葩事!

2月9日,至今已经停牌1025天的“A股停牌钉子户”*ST德奥发布公告称,2022年2月7日收到公司恢复上市保荐机构联储证券有限责任公司(以下简称“联储证券”)发来的《关于终止德奥通用航空股份有限公司恢复上市保荐的通知函》。

简单说来就是,*ST德奥的保荐机构联储证券认为,公司已不具备恢复上市的条件,不再为公司恢复上市提供推荐服务。

主治医生都宣布放弃治疗了,可是*ST德奥却发挥了“永不放弃”的拼搏精神,在12日回复深交所的关注函时,用洋洋洒洒的几千字告诉公众:我还能上。

发生了什么?我们一起来看看……

保荐机构“放弃治疗”

A股钉子户“永不言弃”

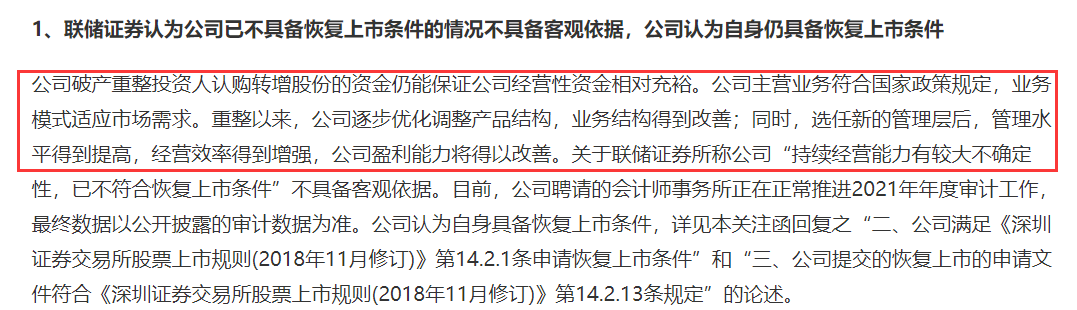

*ST德奥在回复深交所关注函时给出了若干项,认为自身具备恢复上市条件的理由。基金君给总结了一下,主要是一下三大理由:

1、公司破产重整投资人认购转增股份的资金仍能保证公司经营性资金相对充裕。

2、公司主营业务符合国家政策规定,业务模式适应市场需求。重整以来,公司逐步优化调整产品结构,业务结构得到改善。

3、选任新的管理层后,管理水平得到提高,经营效率得到增强,公司盈利能力将得以改善。

因此,*ST德奥关于联储证券所称公司“持续经营能力有较大不确定性,已不符合恢复上市条件”不具备客观依据。目前,公司聘请的会计师事务所正在正常推进2021年年度审计工作,最终数据以公开披露的审计数据为准。公司认为自身具备恢复上市条件。

根据公告,2020年6月14日,*ST德奥与联储证券签署《关于推荐恢复上市、委托股票转让持续督导之协议书》,联储证券于2020年7月初协助*ST德奥向深交所提交了恢复上市申请文件。

《协议书》“第一部分推荐恢复上市”第三章第五条约定“在推荐甲方(*ST德奥)恢复上市过程中,如果乙方(联储证券)经合适的审核程序,有充分理由认为甲方不具备恢复上市的条件,乙方可以不再推荐甲方恢复上市。”

为什么联储证券最终放弃了推荐*ST德奥恢复上市呢?

联储证券也列出了三大理由:

1、2020年、2021年1-9月份扣除非经常性损益前后孰低的归母净利润分别为-2699.45万元、-2469.29万元,公司预计2021全年归母净利润为-9000万元至-6000万元。*ST德奥持续经营能力有较大的不确定性,已不符合恢复上市条件。

2、2020年11月,广州农商行提起诉讼,要求公司就贷款本金、利息、罚息等合计约25亿元的资金承担差额补足义务。截至目前,该案件尚在审理中,公司对该案件的义务承担情况尚无定论,存在重大不确定性风险。

3、公司重整引入的投资人曹升等与迅图教育出现不和迹象,对后续公司经营存在较大不利影响。

公说公有理,婆说婆有理。现在*ST德奥能做的,要么更换保荐机构,要么向深交所申请撤回恢复上市相关申报材料。

上市10多年几度易主

市值最高蒸发90%

据公开资料显示,*ST德奥的前身迅达模具创立于1993年,是一家为家电品牌做配套业务的外商合资企业。几年后涉足家用电器业务,经过数次更名后,以“伊立浦”的品牌名,于2008年上市。

没想到,上市五年后,原股东悉数跑光了,此后,*ST德奥就被各路资本玩弄于股掌之间。

2013年6月,公司上市5年后,德奥通航的实际控制人变更为刘长乐家族控制的梧桐翔宇。

就在这一年,德奥通航宣布进军通航领域,推行双主业模式。两年后,在公司的通航业务刚刚起步的时候,公司就心急火燎地更名为“德奥通航”。

搭着通用航空概念的小火箭,先后两次募资造势,再加上当时本就异常繁荣的牛市行情,德奥通航2015年上半年的股价一路近乎垂直飙升,一度总市值高达164亿元。

而*ST德奥停牌前的总市值仅剩18亿元,较2015年的巅峰时刻蒸发了146亿,减少了近90%。

在股价飙升的同时,刘长乐家族开启了减持模式。2016年,公司的实际控制人将梧桐翔宇的大部分股权转让给了宋亮控股的两家公司华亚博纳和北京瀚盈,宋亮成为德奥通航的实际控制人。

名下有多只基金的宋亮在跌跌不休的股价面前,放出了一个大招:2017年准备以“类借壳”的方式,把德奥通航卖给珍爱网。

当时,德奥通航还煞有介事地表示,准备对珍爱网超过1亿实名注册用户进行分析,为公司的电器业务和通航业务锁定客户。

不过,后来珍爱网不干了,拒绝了德奥通航。德奥通航的股价一落千丈。

不仅股价一落千丈,公司的业绩也大幅“变脸”。根据年报,公司2017、2018年度连续两年经审计的净资产为负值,于2019年5月10日收到深交所《关于德奥通用航空股份有限公司股票暂停上市的决定》,而后公司股票自2019年5月15日起暂停上市。

根据其最新的业绩预告,*ST德奥预计2021年净利润为-6000万元至-9000万元,较上年同期的2101.71万元下降了385.48%至528.22%。

与此同时,2021年12月10日,

这给*ST德奥恢复上市增添了不少不确定性。

卷入25亿“砍头息”风波

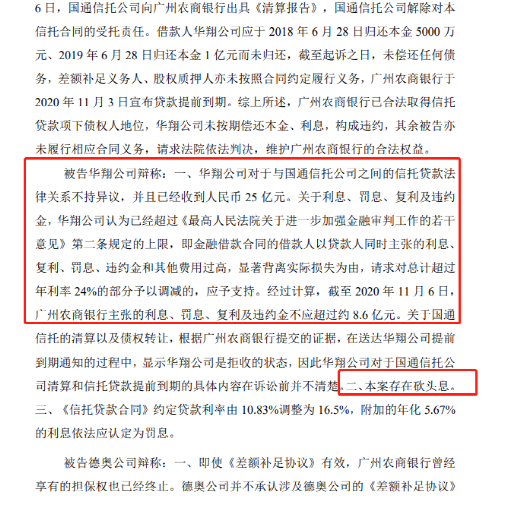

把*ST德奥最后推向深渊的,可能是1月30日,与广州农商行的一份25亿元债务《差额补足协议》。

2022年2月9日,

上述违规担保事项涉及

那么,这起25亿元的巨额债务是什么情况?

公开信息披露,2017年6月27日,

同日,

同时,

最后的结果是,2020年4月14日,

根据《信托贷款合同》的约定,

一审判决结果显示,

问题出现了!

同时,

2022-02-13 14: 15

2022-02-13 13: 35

2022-02-13 13: 00

2022-02-13 11: 18

2022-02-13 10: 56

2022-02-13 10: 18