内蒙古银保监局原党委委员刘金明,近期一审被判12年!

一审判决书显示,刘金明受贿金额特别巨大,达到3166万元,主要的行贿人为包商银行相关人员,行贿手段包括送银行股份、送北京房产、送钱等,包商银行在2020年11月被批复破产。

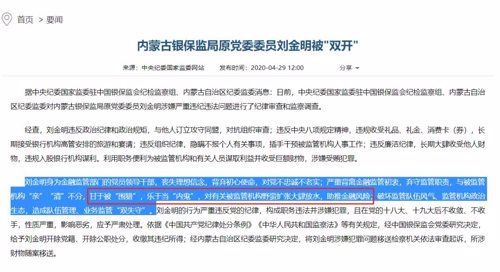

中纪委此前指刘金明:甘于被“围猎”,乐于当“内鬼”。

刘金明的相关同事也有“出事”。2020年12月“最高人民检察院”发布消息,内蒙古检察机关依法对薛纪宁决定逮捕,薛纪宁为内蒙古银监局党委书记、局长;中纪委2019年底发布消息,内蒙古银保监局原党委委员贾奇珍涉嫌严重违纪违法,接受调查。

原内蒙古银保监局官员受贿被判12年

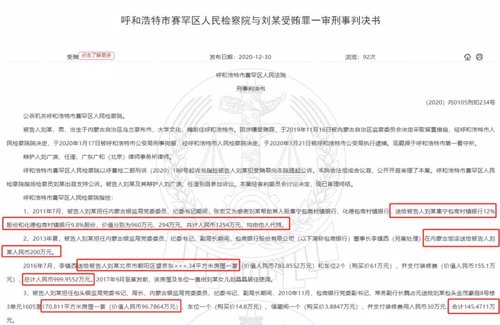

2020年年末,12月30日,中国裁判文书网披露刘金明受贿罪一审刑事判决书。法院认为,被告人刘某身为国家工作人员,利用职务上的便利条件为他人谋取利益,非法收受他人财物,共计价值人民币3166.2902万元,数额特别巨大,其行为构成受贿罪。

判决如下:

一、被告人刘某犯受贿罪,判处有期徒刑十二年,并处罚金人民币一百万元。

二、涉案违法所得,依法继续予以追缴。

三、查封、扣押、冻结涉案物品,由查封、扣押、冻结机关依法处理。

虽然法院判决书并未直接指明刘某为刘金明,从刘某履历来看,结合2020年4月底中纪委发布的刘金明被“双开”消息比照,此刘某就是刘金明。

如判决书中,2019年夏季,被告人刘某担任内蒙古银保监局党委委员;而刘金明,2018年10月至2019年11月,历任内蒙古银保监局筹备组成员,党委委员;

判决书中,2017年10月,被告人刘某担任内蒙古银监局党委委员、副局长;而刘金明,2011年6月至2018年10月,历任内蒙古银监局党委委员、纪委书记,党委委员、副局长;

判决书中,2009年底,2010年12月,被告人刘某担任包头银监局党委书记、局长;而刘金明,2009年10月至2011年6月,任包头银监分局党委书记、局长。

中纪委:甘于被“围猎” 助推金融风险

刘金明的受贿,主要涉及方为包商银行相关人等,包括收受银行股份、北京房产、收钱等。

呼和浩特市赛罕区人民法院刑事判决书显示,经审理查明的犯罪事实包括:

1、2011年7月,张宏艾为感谢刘某帮助其入股集宁包商村镇银行、化德包商村镇银行,送给被告人刘某集宁包商村镇银行12%股份和化德包商村镇银行9.8%股份,价值分别为960万元、294万元,共计人民币1254万元,均由他人代持。

2、2013年夏,包商银行董事长李镇西(另案处理)在内蒙古饭店送给被告人刘某人民币200万元。

2016年7月,李镇西送给被告人刘某北京市朝阳区望京东房屋一套(价值人民币783.8552万元)和车位2个(购买价61万元),并支付装修费(价值人民币155.1万元),总计人民币999.9552万元。2017年9月至案发前,该房屋及车位一直由刘某女儿居住使用。

3、2010年11月,包商银行党委副书记、常务副行长魏占元送给刘某包头金茂豪庭8号楼3单元1605室170.811平方米房屋一套(价值人民币96.7864万元)、车位一个(购买价14.8万元)、储藏间一个(购买价3.8847万元),并支付装修费用人民币30万元,合计145.4711万元。

2010年至2018年,魏占元先后送给刘某人民币345.4711万元。

在法院宣判前,2020年4月底,中纪委发布消息,内蒙古银保监局原党委委员刘金明被“双开”。

中纪委指,刘金明身为金融监管部门的党员领导干部,丧失理想信念,背弃初心使命,对党不忠诚不老实;严重背离金融监管初衷,弃守监管职责,与被监管机构“亲”“清”不分,甘于被“围猎”,乐于当“内鬼”,对有关被监管机构野蛮扩张大肆放水,助推金融风险;破坏监管队伍风气、监管机构政治生态,造成队伍管理、业务监管“双失守”。

涉案包商银行宣告破产

刘金明主要涉案的包商银行,已于1个多月前被批复进入破产程序。

2020年11月23日,银保监会网站发布的公告显示,原则同意包商银行进入破产程序。而2019年5月24日,包商银行因出现严重信用风险,被人民银行、银保监会联合接管,成为中国金融发展史上的一个重大事件。

2020年8月6日,央行发布的《2020年第二季度中国货币政策执行报告》(下称《报告》)设专栏回顾了包商银行风险处置具体细节。

《报告》介绍,2019年6月,为摸清包商银行的“家底”,接管组以市场化方式聘请了中介机构,逐笔核查包商银行的对公、同业业务,开展资产负债清查、账务清理、价值重估和资本核实,全面掌握了包商银行的资产状况、财务状况和经营情况。

此前,包商银行接管组组长周学东在《中国金融》刊文透露,2005年以来,包商银行的大股东明天集团通过大量的不正当关联交易、资金担保及资金占用等手段进行利益输送,包商银行被逐渐“掏空”。

清产核资结果显示,2005年至2019年的15年里,“明天系”通过注册209家空壳公司,以347笔借款的方式套取信贷资金,形成的占款高达1560亿元,且全部成了不良贷款,每年利息甚至多达百亿元。

结果表明,包商银行在接管时存在严重的资不抵债缺口,已出现严重的信用风险,若没有公共资金介入,理论上一般债权人的受偿率将低于60%。也就是说,466.77万个人客户、6.36万企业及同业机构客户中的大多数将受到严重影响。

为承接包商银行的资产负债,处置该行风险,银保监会于2020年4月9日,批准了蒙商银行的筹建申请,该行也在5月25日正式开业。成立当日,包商银行接管组发布公告称,包商银行将相关业务、资产及负债,分别转让至蒙商银行和徽商银行。