又一股商誉“暴雷”!

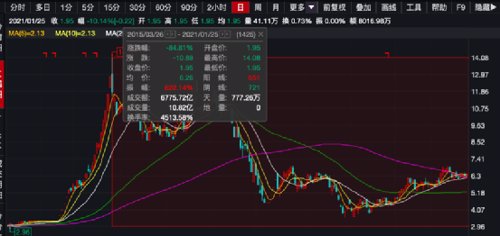

今日,百亿网贷“小巨头”二三四五股价一字跌停,封单198万手,股价报收1.95元/股,最新市值仅112亿元。相比2015年3月高点(前复权),已暴跌近85%。

截至去年三季度,二三四五仍有26万多户股东。

昨晚,二三四五公告称,经公司初步测算,公司2014年重大资产重组通过发行股份方式收购的上海二三四五网络科技有限公司100%股权形成的商誉存在减值迹象,拟计提11.96亿元—13.48亿元的商誉减值准备,占公司2019年度经审计的归属于上市公司股东的净利润绝对值的比例超过30%。

拟计提约13亿的商誉减值 业绩预计亏损近10亿

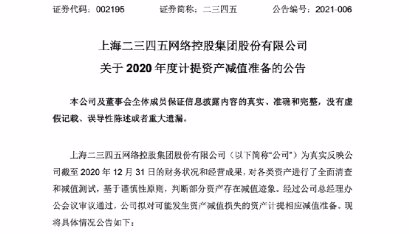

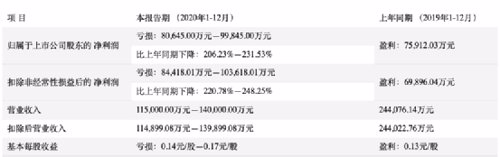

1月24日晚间,二三四五发布业绩预告,2020年业绩预亏8.06亿元-9.98亿元,同比下降206%-231%。同时,公司发布了2020年度计提资产减值准备的公告,拟计提减值准备11.96亿元-13.48亿元。计提减值准备的主要原因是,公司2014年重大资产重组通过发行股份方式收购的上海二三四五网络科技有限公司100%股权形成的商誉存在减值迹象。

若剔除商誉减值因素影响,2020年归属于上市公司股东的净利润预计为3.5亿元-3.9亿元,较2019年归属于上市公司股东的净利润下降48%-53%。

公司的业绩出现大幅下滑的主要原因是互联网金融业务的萎缩,公司2017年半年报显示,互联网金融服务收入达到5.5亿元,占比51.9%,PC端业务收入达到4亿元,占比37.7%,而公司2020年半年报显示,二三四五的主营业务为互联网信息服务业、金融信息服务业务,占营收比例分别为83.9%、16.06%。

公开资料显示,2014年,二三四五通过借壳海隆软件上市,公司凭借“2345网址导航”进军互联网行业,致力于打造互联网导航入口平台。二三四五自借壳上市以来,历年均保持净利润为正值,2020年或是二三四五登陆深交所上市后,收到的第一个亏损年份。

7年前重组上市“埋雷” 公司已无实控人

二三四五前身是海隆软件,2014年实施重大资产重组,通过发行股份收购上海二三四五网络100%股权。

根据2014年7月的重组公告,当时交易方对二三四五34.51%股权评估值为9.19亿元, 估值增值率是23.54倍;瑞信投资100%股权(主要资产为二三四五38.00%股权)评估值为10.12亿元,估值增值率是23.54倍;瑞美信息100%股权(主要资产为二三四五27.49%股权)评估值为7.39亿元,估值增值率是18.68倍。彼时,交易方承诺二三四五2014年至2016年实现的净利润分别不低于 1.5 亿元、 2 亿元、 2.5 亿元。这三年,二三四五实际的净利润分别是2.16亿元、3.78亿元、3.66亿元,分别超额完成了业绩承诺。

但二三四五的此次重组产生的24亿元商誉持有到如今。值得一提的是,2021年1月7日,曾有投资者担忧二三四五的商誉减值风险。彼时公司只是称:“截至2019年末,公司商誉账面价值为24.08亿元,占公司2019年末总资产比例为21.15%,主要系公司2014年重大资产重组通过发行股份方式收购上海二三四五网络科技有限公司100%股权带来的商誉”。

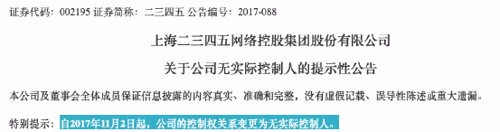

值得一提的是,自2013年11月海隆软件重大资产重组停牌起,原实控人及法人包叔平及一致行动人曲水信佳更是大举减持。公告显示,自2017年11月2日起,公司的控制权关系变更为无实际控制人。

高管减持董事辞职、股价较高点暴跌近85%

值得注意的是,二三四五的高管及大股东也不断抛出减持计划。

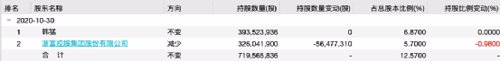

2020年11月2日,二三四五发布公告表示,浙富控股于2020年5月13日至2020年10月30日期间通过集中竞价交易和大宗交易的方式合计减持2.47亿股,占公司目前总股本的比例为4.23%。截至公告披露日,该股东减持后持有股份3.26亿股,占目前总股本持股比例5.7%。

同时,浙富控股计划自2020年11月2日(含)起的六个月内通过集中竞价方式及大宗交易方式合计减持公司股份不超过3.26亿股。截至10月30日,二三四五的股东中浙富控股为第二大股东,仅仅一个月时间便减持5647万股。

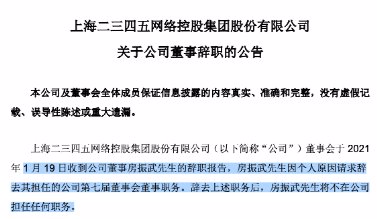

今年1月19日,二三四五发布公告称,房振武因个人原因请求辞去其担任的公司第七届董事会董事职务。

股价方面,在2015年3月份触及历史高点后,便一路呈下跌之势,多次遭遇腰斩式下跌目前而言,股价已较2015年3月高点跌去84.81%,当前最新总市值为112亿元。