科华生物爆出巨额仲裁案,因为三年前一份投资协议,按照仲裁申请人的最新要求,科华生物被申请支付剩余投资价款105亿元,而当前科华生物总市值也只有80亿元。仲裁案消息一出,今日科华生物股价直接跌停。

同时,科华生物105亿元的巨额仲裁案也波及到了另外两家上市公司格力地产和圣湘生物。原本圣湘生物以19.5亿元向格力地产全资子公司购买科华生物18.63%股份,现在这宗交易同样充满了不确定性。

三年前一宗投资交易 现四名仲裁申请人要求支付剩余投资价款105亿元

事情的起因还要从三年前说起,2018年6月11日,科华生物公告披露了《关于投资西安天隆和苏州天隆并签署<投资协议书>的公告》,为了把握行业快速增长带来的发展机遇,巩固并进一步提升公司在分子诊断领域的竞争优势,丰富并完善公司在分子诊断方面的产品布局,公司以现金方式对标的公司合计投资553,750,000元,取得本次交易完成后西安天隆和苏州天隆各62%的股权。

据科华生物披露,根据《投资协议书》约定,天隆公司的全部股权收购共分两个阶段完成,第一阶段为本公司以人民币553,750,000元的对价获得天隆公司62%股权;第二阶段为本公司在2021年度以按照天隆公司2020年度净利润情况相应计算的股权价值完成对四申请人持有的剩余38%股权的收购,最终完成对天隆公司100%股权的整体收购。

就第二阶段天隆公司38%股权的转让事宜,《投资协议书》约定,四申请人于2021年度内有权要求本公司受让该38%股权。届时天隆公司的整体估值以下列两者孰高为准:(1)90,000万元;或(2)标的公司2020年度经审计的扣除非经常性损益后的净利润×25倍。如果本公司未依约付款,根据《投资协议书》第10.3条第二款约定,应自拒绝或逾期之日起10个工作日内向四申请人支付相当于该等剩余投资价款10%的违约金,且每迟延支付1日,本公司还应当向四申请人支付相当于违约金万分之三的迟延付款违约金。

鉴于天隆公司2020年度经审计的扣除非经常性损益后的净利润金额合计为人民币1,105,719,905.78元,根据《投资协议书》约定,四申请人向本公司发出《关于要求贵公司支付剩余股权转让价款并纠正违约行为的通知函》,要求本公司按照天隆公司2020年度经审计的扣除非经常性损益后的净利润×25倍的标准向四申请人支付剩余38%天隆公司股权的投资价款共计人民币10,504,339,104.91元。

但科华生物表示拒绝,原因是2020年新冠肺炎疫情爆发导致天隆公司收于和利润出现爆发式增长,该增长已经超出当初订立《投资协议书》时正常可预见及可预测的范围,按协议继续交易对科华生物明显不公平。科华生物要求与申请人进一步磋商,以重新协商交易条款。

科华生物表示,公司正在收集整理相关证据材料,积极做好各项仲裁准备工作,并将视需要向上海国际经济贸易仲裁委员会提出仲裁反请求,坚定捍卫公司和股东,尤其是社会公众股东的利益。

天隆公司2020年扣非净利润11.06亿元 科华生物6.59亿元,被要求支付105亿元 科华生物总市值仅80亿元

目前,105亿的仲裁案尚未开庭,结果未知。不过,从科华生物2020年年报来看,天隆公司对科华生物来说十分重要,而105亿也不是个小数目。

根据科华生物披露的2020年年度业绩,2020年科华生物整体归属于上市公司股东的扣除非经常性损益的净利润约为6.59亿元,而根据公告,天隆公司2020年度经审计的扣除非经常性损益后的净利润约为11.06亿元。

同时,记者注意到,比起105亿元的仲裁金额,科华生物2020年总资产仅不到60亿元,按今日午间收盘价计算,科华生物总市值也只有80.86亿元。

在今年5月科华生物的年报业绩说明会上,有投资者提问“2020年度财报除去西安天隆科技业绩,公司本部营收及利润多少(占比)?”科华生物方面的回复是“科华股份单体报表,2020年度营业收入6.02亿,净利润2033万元。”

也有投资者问道,“上市公司净利润6.8亿都是天隆的盈利,其他公司都是亏损或微利,在无控股股东的前提下那为何对外担保何其多?”科华生物方面则回复:“报告期内,国内经济普遍受到新型冠状病毒肺炎疫情影响,2020年上半年国内医院的常规门急诊就诊人数明显下降,公司传统生化免疫业务受疫情影响,试剂业务收入下降。同时,公司仍在研发创新和新产品市场推广方面的持续加大投入。公司担保全部系为全资子公司提供的担保,是子公司正常开展业务所必须。”

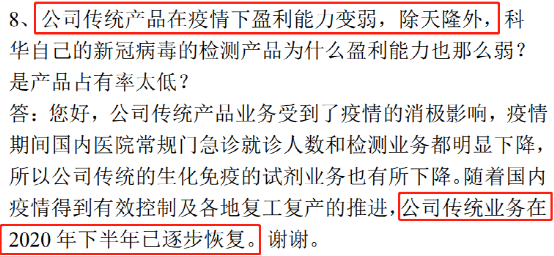

此外,有投资者提出“公司传统产品在疫情下盈利能力变弱,除天隆外,科华自己的新冠病毒的检测产品为什么盈利能力也那么弱?是产品占有率太低?”科华生物方面的回复是,“公司传统产品业务受到了疫情的消极影响,疫情期间国内医院常规门急诊就诊人数和检测业务都明显下降,所以公司传统的生化免疫的试剂业务也有所下降。随着国内疫情得到有效控制及各地复工复产的推进,公司传统业务在2020年下半年已逐步恢复。”

圣湘生物拟以19.5亿元向格力地产全资子公司购买科华生物18.63%股份 交易存不确定性

值得注意的是,科华生物这宗105亿元的仲裁案还牵扯到了另外两家上市公司,格力地产和圣湘生物。

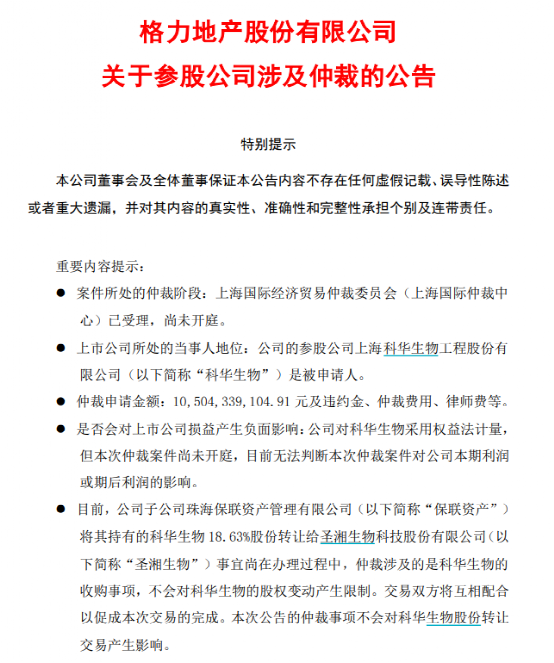

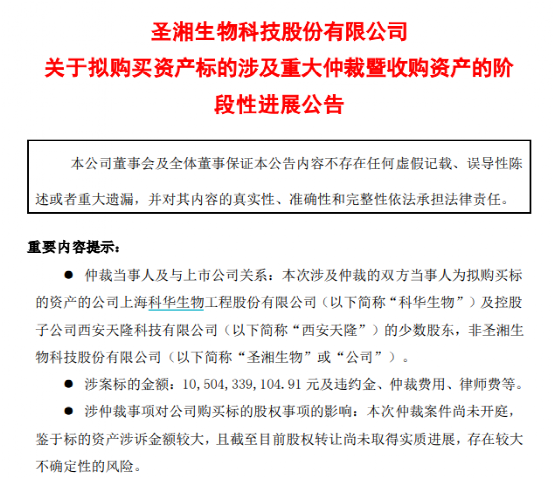

7月13日晚间,格力地产发布《关于参股公司涉及仲裁的公告》,而圣湘生物发布《关于拟购买资产标的涉及重大仲裁暨收购资产的阶段性进展公告》,均与上文中科华生物105亿元仲裁案有关。

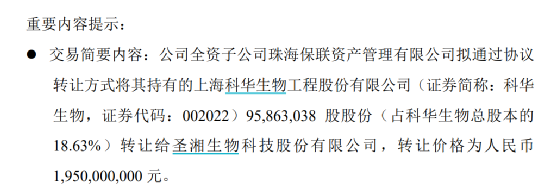

原来,在今年5月13日,格力地产与圣湘生物发布公告,格力地产全资子公司珠海保联资产管理有限公司拟通过协议转让方式将其持有的科华生物95,863,038股股份(占科华生物总股本的18.63%)转让给圣湘生物,转让价格为人民币19.5亿元。

圣湘生物当时表示,圣湘生物与科华生物的战略合作,将能够实现双方在技术平台、产品线、渠道、市场等领域的优势互补。具体来看,技术平台方面,科华生物作为2004年上市的体外诊断企业,长期深耕体外诊断领域,控股的西安天隆科技有限公司拥有自动化核酸提取、基因扩增、荧光PCR、测序技术、ATP荧光检测等技术平台,特别是拥有覆盖从纳米磁珠法核酸提取仪、基因扩增热循环仪、实时荧光定量PCR仪、大型自动化核酸工作站等系列分子检测仪器平台。

不过,现在半路生出是非,科华生物105亿元的仲裁案无疑对这宗交易产生影响。对此,格力地产公告中表示,仲裁涉及的是科华生物的收购事项,不会对科华生物的股权变动产生限制。交易双方将互相配合以促成本次交易的完成。本次公告的仲裁事项不会对科华生物股份转让交易产生影响。

同时格力地产也表示,本次交易能否顺利实施仍存在不确定性。

而科华生物18.63%股份的购买方圣湘生物在公告中表示,截至目前,该股份转让事宜尚未收到深交所通知及决定,本次转让交易存在不确定性。此外,由于105亿元仲裁案涉案金额过大,即使本次收购科华生物的股权转让事项能够顺利实施完成,公司对科华生物投资收益或将受到因本仲裁事项导致的潜在或有损失。圣湘生物称,本次交易能否顺利实施仍存在不确定性。

2021-07-14 19: 13

2021-07-14 19: 11

2021-07-14 16: 33

2021-07-14 16: 31

2021-07-14 12: 31

2021-07-14 12: 29