对冲基金又爆出巨额亏损了!

今年3月有对冲基金高杠杆押注中概股爆仓狂亏200亿美元,创下有史以来对冲基金亏损纪录;这次是宏观对冲基金亏创出新高,累计亏损可能达15亿美元(约合人民币100亿元)。

美股还在续创新高之际,到底发生了什么?

这次出事的对冲基金,恰好并非是传统在股票领域进行多空投资的产品。宏观对冲基金是指利用预测宏观经济指标的方法在外汇、股票、债券、期货及期权上进行押注,中国投资者最为熟知的宏观对冲基金,恐怕要算亚洲金融危机时期做空港元的索罗斯量子基金。

这家名不见经传的对冲基金来自纽约,叫做Alphadyne (音译:阿尔法达因),谋求在利率和外汇市场获利。从名字来看就知道,该对冲基金意图创造阿尔法(alpha超额收益),只是事与愿违。这只规模达120亿美元的基金因为债券的轧空行情被打了一个措手不及。

何为轧空行情?

轧空本意指出乎做空投资者的意图,市场出现上涨,迫使借入证券的投资者强迫平仓。现在用来形容美债的走势最为合适。

去年下半年以来,美国通过接种疫苗市场恢复信心,加上受新冠疫情影响,全球供应链恢复不畅,而美国大开宽松闸门,直升机般撒钱,供需错位极速推高了通货膨胀。

按照一般宏观经济上的理解,通胀上升会推来参加利率上涨,也会反映在10年期美国国债收益率上,3月美债的一波上涨行情让许多对冲基金受益,这也是Alphadyne做多美债收益率的原因。

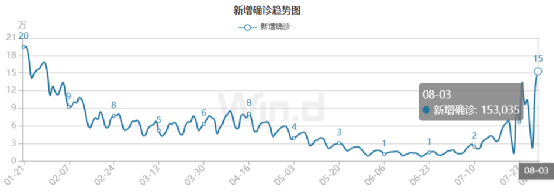

只是市场行情的走势令人出乎意料:10年期美债在3月份冲高后,一路回撤,在7月下旬触底小幅反弹后,8月以来又调头向下。8月3日,美国10年国债收益率隔夜大幅下滑,触发投资者对经济前景担忧。但同时,美国通胀并没有出现放缓,6月通胀指标PCE同比增速达3.5%,创下30年最高水平,远超美联储2%的通胀目标。

由于债券价格走势与收益率呈反向关系,美债这一传统安全资产价格的反弹,反映了市场对于美国经济前景不乐观的态度。同时,美国第二季度GDP增速并不如市场预期的那般强劲。最近Delta病毒变种的肆掠,美国疫情确诊数量飙升,给经济复苏前景又重新蒙上一层阴影。

这种反常的市场走势让不少专业人士都束手无策,到底是押注疫情还是押注依赖经济反弹的通胀?实际上,做多美债的头寸已经在最近悄然转空:美国商品期货交易委员会数据显示,截至6月初,杠杆基金曾一度建立了2013年以来最大的10年期国债期货净多头头寸。而在这以后投机者已转为看跌,杠杆基金转而持有近一年来最大的净空头头寸。

一些巨头也早已降低了美债头寸:早在今年一季度,世界最大的养老基金日本政府退休养老金将美国政府债券和票据的持有比例从之前的47% 削减至35%。

错判行情 “未败”基金累亏10%

依据媒体爆料,该宏观对冲基金旗下的旗舰基金Alphadyne国际基金(Alphadyne International Fund)在7月经历了收益率暴跌后,累计下跌约10%。公司旗下另一只规模相当的杠杆基金业绩也应当不会更好。

这一亏损纪录虽然不能和Archegos多倍杠杆导致的200亿美元相比,但也已经创下公开有纪录宏观对冲基金的最大亏损。而令人唏嘘的是,2006年成立以来,该基金策略还未出现过亏损。

这家对冲基金自从6月以来就进入大幅亏损期,当月下跌4.3%,创下其有纪录最差一个月;7月,该基金面对债券市场行情缴械投降:减少空头押注并平仓,当月跌幅2.5%。

公司官网

依据其官网介绍,Alphadyne作为一家另类投资管理公司,由创始成员兼首席投资官 Philippe Khuong-Huu 领导。投资者包括养老基金、保险公司、资产管理公司、投资顾问和主权财富基金。公司成立于2005年,在纽约、伦敦、东京、香港和新加坡设有办事处。

该对冲基金在全球利率、外汇、股票、商品和信贷市场采取了宏观和固定收益相对价值投资策略。在发达国家和新兴市场国家都有投资。该对冲基金着重于利率和外汇市场,并通过互换、期货、期权和现金工具,寻求在与主要资产类别相关性较低的情况下,获得经风险调整后的优异回报。

其创始人和首席投资官Philippe Khuong-Hu曾为高盛合伙人,被指为有越南血统的法国人,曾担任过多个重要职务,包括全球利率产品部门的负责人。在此之前,他在摩根大通工作了10年,任期权、信用衍生品交易全球主管、欧洲互换业务联席主管和东京股票衍生品交易主管。

对冲基金整体是大年 业绩创10年来最佳

尽管不时有对冲基金传出巨额亏损,但今年整体却是难得的大年,包括宏观策略也整体业绩领先。

全球对冲基金业绩上半年上涨8.9% ,为2009年以来最强劲的上半年业绩;全球对冲基金资产逼近4万亿美元大关,总资产比三个月前的3.8万亿美元增长了4.2% ,连续第五个季度净增长。第二季度净流入为123亿美元,为第一季度 61亿美元的两倍多。

实际上,自2008年金融危机以来,全球对冲基金很长一段时间在3万亿美元规模徘徊。受益于全球央行放水,资产价格上涨,共同基金及对冲基金从中受益。

来自行业协会的调查显示,对冲基金经理对未来12个月的业务前景越来越乐观。依据对今年上半年业绩的调查,80% 的人表示对对冲基金今年上半年的表现感到满意。

依照valuewalk上半年业绩盘点,宏观策略在今年除6月份外的所有月份都获得了正回报,是表现最好的策略。4月是其最好的一个月,其回报率超过0.8% ,而在6月,其回报率为 -0.92% 。过去12个月,这项策略的回报率超过10% ,其中去年11月份的回报率超过2.9% 。

同时,按对冲基金受资金追捧程度来看,表现最佳的也仍然是宏观策略:依据HFR数据,在四个对冲基金类别中,上半年有三个类别的资金净流入为正数,其中宏观策略领先,第二季度的资金流入为83亿美元,宏观策略资产规模增加255亿美元,达到6438亿美元。

另类投资基金协会预计,今年下半年最有可能出现资金流入的是全球宏观基金,其次是多/空股票基金和多策略基金。该协会指出,宏观策略基金是防范通胀上升的最佳对冲工具。

2021-08-05 09: 38

2021-08-05 07: 26

2021-08-05 00: 23

2021-08-04 20: 23

2021-08-04 20: 17

2021-08-04 16: 42