9月5日晚,葛洲坝发布公告称,上海证券交易所(以下简称“上交所”)决定受理本公司股票主动终止上市的申请,公司将在刊登股票终止上市公告之日起5个交易日内摘牌并终止上市。

9月1日停牌前最后一个交易日,葛洲坝盘中一度拉升至10.13元/股,最后收涨6.2%,每股报收9.93元,总市值定格在457.25亿元。

24年5次配送股

葛洲坝股票于1997年5月8日在上交所上网发行,1997年5月26日在上交所挂牌交易。发行上市完成后,葛洲坝的总股本4.9股。

上市次年,葛洲坝向全体股东每10股送1股,同时每10股配3股,共计送、配1.33亿股。当时每股价格在14元左右波动。2000年9月,葛洲坝第二次向全体股东配股,每10股配3股,共配股0.82亿股,至此葛洲坝总股本增至7.05亿股。

2006年4月,经国务院国资委批准,葛洲坝对股权分置进行改革,以葛洲坝流通股3.58亿股为基数,流通股股东每持10股流通股将获得10股的转增股份,非流通股股东所持股份以此获得上市流通权,公司总股本增至10.52亿股。

2009年,葛洲坝每10股配3股;2010年,向全体股东每10股派送红股5股。截至2010年,葛洲坝总股本达到34.87亿股。葛洲坝前后共向全体股东进行了5次配股及送股。

中国能源建设回A

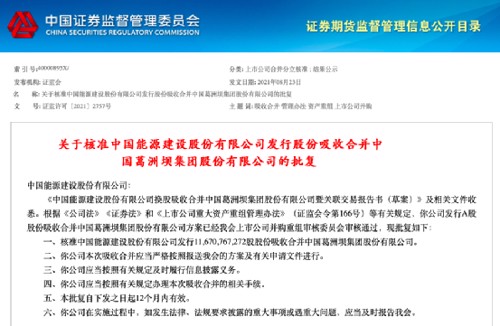

2021年4月9日,葛洲坝召开2020年年度股东大会,审议通过中国能源建设股份有限公司(以下简称“中国能源建设”)换股吸收合并中国葛洲坝集团股份有限公司,并与今年8月23日获得中国证券监督管理委员会出具的《关于核准中国能源建设股份有限公司发行股份吸收合并中国葛洲坝集团股份有限公司的批复》(证监许可[2021]2757号)核准。

公告显示,合并完成后,葛洲坝将终止上市,中国能源建设作为存续公司,将通过接收方葛洲坝集团承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务,葛洲坝最终将注销法人资格。

由于是主动终止上市,根据《上海证券交易所股票上市规则》,葛洲坝将在刊登股票终止上市公告之日起5个交易日内摘牌并终止上市,公司股票不进入退市整理期交易。

中国能源建设则会在本次合并完成后,申请在上交所主板上市流通,中国能源建设原内资股将转换为A股并申请在上交所主板上市流通。

能源概念新龙头

天眼查显示,葛洲坝全称为中国葛洲坝股份有限公司,公司第一大股东是中国葛洲坝集团有限公司,持股比例为42.84%,后者正是中国能源建设全资子公司。

中国能源建设是中国能源建设集团有限公司子公司,其主要出资人正是国务院国资委。

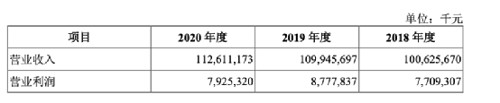

近3年,葛洲坝业绩整体呈现增长态势。2018年至2020年,葛洲坝营业收入分别为1006.25亿元、1099.45亿元、1126.11亿元。葛洲坝终止上市的消息也引发股民关注和讨论,多数股民认为并购完成后,中国能源回归A股市场后,公司股票将上涨。

截至6月30日,葛洲坝股东户数多达20万。

国泰君安(香港)研报显示,后疫情时代基建投资被视作将全球经济恢复至疫前水平的最有效途径。为了促进美国经济以及进一步恢复增长,拜登政府目前正在考虑一项超过2万亿美元的基础设施法案,此外还有近期批准的纾困现金津贴。我们相信更多国家可能会加入美国的行列,推出基建投资计划以刺激增长。

国泰君安并预计A股上市将于2021年下半年或2022年初完成。

另据业内证券分析师表示,能源建设等基建投资一直是国家重点布局的产业项目。中国能源建设是国内最大的能源工程建设服务供应商之一,在国内特高压电网市场市占率局第一。中国能源并购完成回归A股市场后,在风电、光伏、水电占有较大市场份额,公司有望冲击千亿市值。

2021-09-06 00: 00

2021-09-05 21: 01

2021-09-05 20: 53

2021-09-05 18: 20

2021-09-05 13: 33

2021-09-05 13: 28