发布业绩盈警后,奈雪的茶(2150.HK)股价持续下探。

周三早盘奈雪的茶一度跌至9.06港元,创52周新低。至截稿时,奈雪的茶报9.08港元,下跌1.41%,与上市之初相比,市值缩水约一半。

三季度及全年由赢转亏

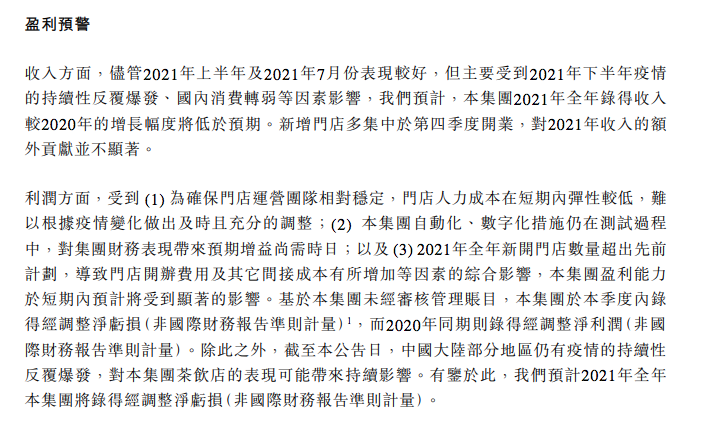

新茶饮赛道竞争愈发激烈,率先冲刺港股IPO的奈雪的茶,上市后的股价表现一直不尽如人意。近日,奈雪的茶发布三季度运营情况及盈利预警公告,更是连累股价持续下挫。

公告称,受到下半年疫情反复、国内消费转弱等因素的影响,预计2021年全年收入的同比增幅将低于预期。在收入下滑的同时,门店成本短期内弹性较低,加之2021年新增门店数量超出计划,导致门店开办费用等成本增加,预计今年三季度经调整后的业绩将由盈转亏。

今年第三季度,奈雪的茶共新增90间门店,关闭3间门店,另有17间标准店转为奈雪PRO茶饮店,预计全年将新开约350间门店。截至9月底,奈雪的茶门店总数已达668间,其中超过一半为成本效益相对较低的标准店(474间)。

奈雪的茶预计,内地部分地区疫情持续反复爆发,预计可能对业绩表现带来持续影响,全年经调整后的业绩也将由盈转亏。在上市前,奈雪的茶就处于亏损状态,2018年至2020年亏损规模分别为6973万元、3968万元和2.03亿元,2020年经调整后业绩终于实现小幅盈利1664万元。

今年上半年,奈雪的茶收入同比增长80.2%,经调整后净利润0.48亿元,刚刚保持住去年底的增长势头,下半年就又将跌回亏损区间。

短期压力不可避免

奈雪的茶预计,疫情影响将逐步缓解,随着新开门店占全部门店数量的比例逐步下降,现有门店提供人力支持新开门店的压力将逐渐降低,现有门店经营利润率将逐步提升。此外,自动化、数字化改造和新开门店增加属于前期投入,预计将对后续运营带来正面影响。

浦银国际分析师林闻嘉认为,奈雪的茶上半年取得经调整后的净利润,市场对其盈利能力稍有恢复信心,而现在四季度刚过一个月就发布了全年盈警预告,可见疫情对其经营带来的巨大挑战,并且短期内没有好转迹象,可能再次打击市场对其盈利能力的信心。在茶饮市场激烈的竞争环境下,奈雪的茶需要更多时间向市场证明其盈利模式的有效性和可持续性。

中信证券指出,对奈雪的茶而言,短期压力已不可避免,但长期而言,现制高端茶饮的行业红利期还没结束,奈雪的茶作为第一个上市的茶饮品牌存在品牌和资金的保障力。

连跌五个交易日

自上周三开始,奈雪的茶至今已经连跌6个交易日,股价从周二收盘价10.54港元跌至截稿时的9.08港元,盘中一度跌至9.06港元,创出52周新低。

近期,内地多地疫情反复之下,股价受到影响的不止奈雪的茶一家。海底捞(6862.HK)也面临类似压力,其股价已经连续9个交易日下跌,今日早盘最低跌至20.25港元,同样创52周新低,市值跌至不足1108亿港元,只有市值顶峰时的1/4左右。

2021-11-03 20: 31

2021-11-03 16: 25

2021-11-03 16: 23

2021-11-03 13: 06

2021-11-03 13: 03

2021-11-03 08: 35