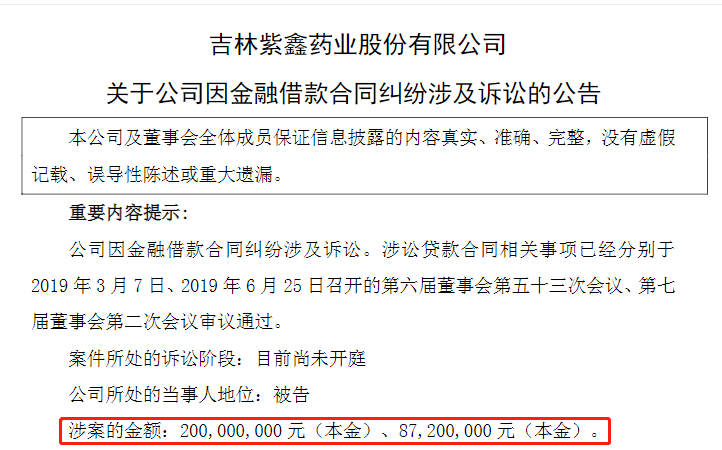

11月10日晚,吉林上市公司紫鑫药业公告,公司因金融借款合同纠纷涉及两起诉讼,被告为来自广州的广州农商行。这是一起典型的通过信托通道的跨省放贷,涉及本金金额分别为2亿元和8720万元。

目前紫鑫药业早已陷入困境,逾期债务总金额高达26.78亿元,但是账上现金仅有792万元,甚至不足以支付3384万元的应付员工薪酬。紫鑫药业现主要资产是存货,三季度末存货账面余额为68.31亿元,占总资产的62.47%,而存货绝大部分是“卖不动”的人参,金额超过52亿元。

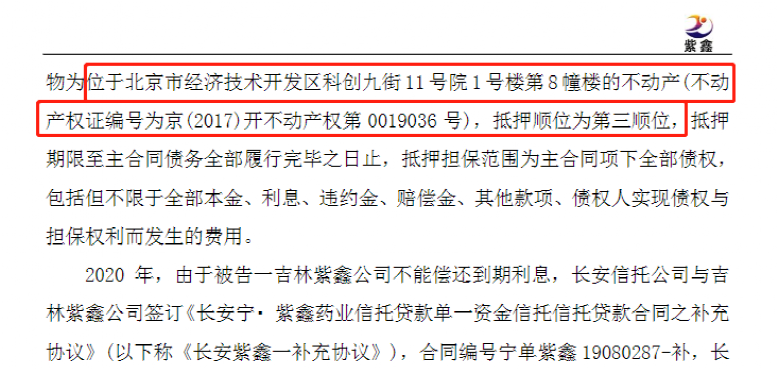

广州农商行这两笔借款,抵押物是靠近南六环的北京经济技术开发区的一栋物业,且抵押顺序排在第三顺位,即便官司打赢,回款也凶多吉少。

农商行“跨省放贷”出事

2019年6月27日,广州农商银行与长安信托签订《长安宁紫鑫药业信托贷款单一资金信托信托合同》。2019年6月20日,长安信托作为贷款人与紫鑫药业签订《长安宁・紫鑫药业信托货款单一资金信托信托贷款合同》,约定由长安信托向吉林紫鑫提供货款,期限两年,即自2019年6月24日至2021年6月23日,货款利率为年利率9.5%。

2019年6月24日,长安信托按合同约定向紫鑫药业发放货款2亿元。但一年又两个月后,紫鑫药业自2020年9月起便未按合同还款付息,2021年6月23日贷款到期后,其也未按合同约定清偿全部债务。

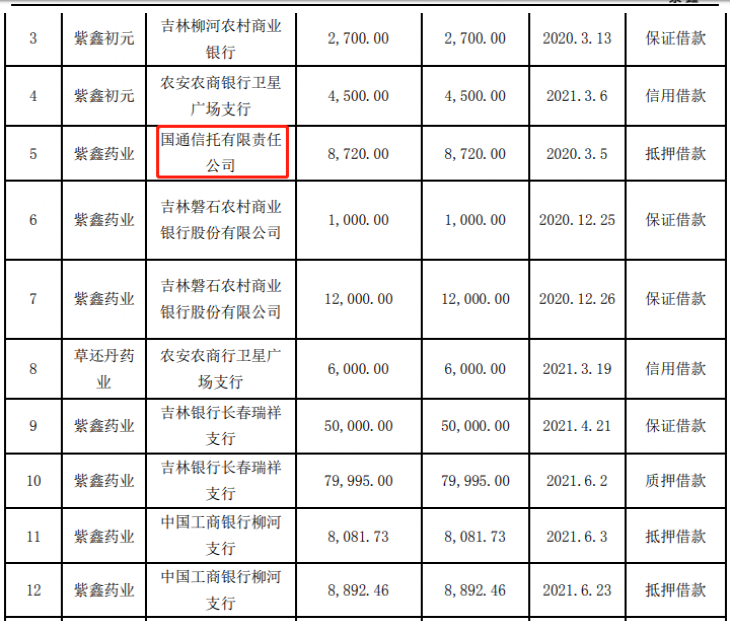

2019年2月19日,广州农商银行与国通信托签订《国通信托・广州农商3号紫鑫药业单一资金信托信托合同》,信托期限为12个月。2019年2月20日,国通信托作为贷款人与紫鑫药业签订《吉林紫鑫药业股份有限公司与国通信托有限责任公司之信托贷款合同》,约定由国通信托公司向紫鑫药业提供贷款,贷款期限为12个月,贷款利率为年利率9.5%。

2019年2月20日,国通信托向紫鑫药业发放货款本金9500万元。2020年贷款到期后,紫鑫药业也未能按合同约定还款付息。

上述两笔贷款是典型的通过信托通道来实现的跨省放贷,贷款利率高达9.5%,超过彼时贷款市场报价利率(LPR)一倍以上。

早在2019年1月,银保监会就发布《关于推进农村商业银行坚守定位 强化治理 提升金融服务能力的意见》。“意”见要求农村商业银行应准确把握自身在银行体系中的差异化定位,确立与所在地域经济总量和产业特点相适应的发展方向、战略定位和经营重点,严格审慎开展综合化和跨区域经营,原则上机构不出县(区)、业务不跨县(区)。

高收益往往伴随高风险,广州农商行高利率“跨省放贷”果然出事了。

50多亿人参卖不动 “东北参王”现金枯竭

根据紫鑫药业10月26日的公告,对广州农商行的贷款逾期只是其总逾期债务的约十分之一。

公司逾期债务金额合计约为26.78亿元,占最近一期经审计净资产71.65%,占总资产的25.48%。而上述逾期只是本金,还没有包含未支付的利息以及因逾期可能产生的违约金和罚息等。

今年半年报披露,公司短期借款有36.63亿元,长期借款10.83亿元,逾期债务仍有可能进一步上升。

值得一提的是,紫鑫药业的逾期债务中,唯独只有广州农商行属于外地金融机构,其余19笔逾期均为本地的四大行分支行、本地城商行、农商行等。

作为一家加工销售中成药、人参等产业的企业,紫鑫药业成立于1998年。2018年,紫鑫药业人参系列产品收入高达7.51亿元,在营收中占比56.69%,是行业中的佼佼者。但是,其业绩在2018年后急转向下,过度囤积、货品滞销、合同纠纷、“欠薪、欠税、欠息”纷至沓来,将曾经的“东北参王”置于不利位置。

三季报显示,紫鑫药业存货期末账面余额为 68.31 亿元,占流动资产80.04%,占总资产 62.47%,其中绝大部分是“消耗性生物资产”,账面价值高达约52.5亿元,而在“消耗性生物资产”中,又包含约52.39亿元的林下参。

紫鑫药业自2014年起,不断加大对人参的投入,特别是在2017年后,存货金额从20亿跃升为48.33亿元。2018年,紫鑫药业制定了《人参产业发展战略规划(2018—2022 年)》,再次加大对人参产品的投入,当年存货金额跳涨为61.09亿元。到了2019年,存货金额高达67.56亿元。到了2020年,人参产品收入仅984万元,而存货金额达到历史峰值68.52亿元。

截至三季度末,公司货币资金余额仅为792万元,现金已经枯竭,甚至连3383.98万元的应付职工薪酬都无法覆盖。深交所在11月2日的问询函中,要求公司说明累计欠薪、欠税、欠息情况,及报告期内公司员工人数变动情况等。

企图引入国资纾困

10月20日,紫鑫药业公告称控股股东与国药兆祥签订了《表决权委托协议》,国药兆祥成为公司的控股股东,取得公司控制权。公告显示,国药兆祥隶属于药材股份,从事大宗常用中药材经营、中药材进出口业务、中药材种植、中成药生产,形成了药材贸易、代理业务、中成药生产三足鼎立协调发展的业务格局。

紫鑫药业在公告中称,国药兆祥具有国有资产及中医药产业背景,其成为公司股东有助于公司走出当前由债务危机导致的经营困境,进一步提升上市公司资产质量,有力保障公司中小股东利益等。

紫鑫药业还进一步称,引入国药药材“有利于在资金、资源上给予上市公司有效支持,优化公司股东结构,降低公司负债水平,同时控股股东的中医药产业背景有助于上市公司聚焦主业,全面提升上市公司的持续经营能力,推动公司持续发展。”

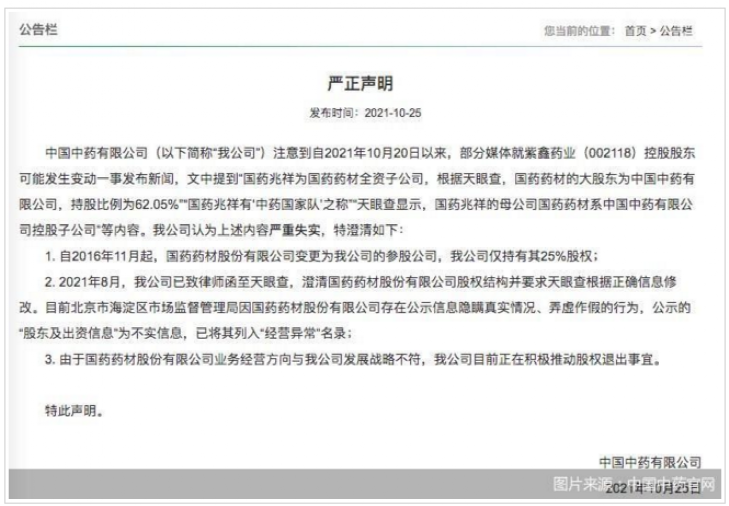

不过,上述说法却遭到中国中药“打脸”。

10月25日,中国中药发布严正声明称,自2021年10月20日以来,部分媒体就紫鑫药业控股股东可能发生变动一事发布新闻,文中提到国药兆祥为国药药材全资子公司、“国药兆祥有“中药国家队之称”等内容,公司认为上述内容严重失实。

声明还称,自2016年11月起,国药药材变更为中国中药的参股公司,公司仅持有其25%股权。此外,由于国药药材业务经营方向与中国中药发展战略不符,中国中药目前正在积极推动股权退出事宜。

此情况下,广州农商行2.87亿的逾期贷款希望通过“东北参王”恢复正常运营收回,无疑希望渺茫。

从广州农商行的风控措施来看,多数是紫鑫药业关联公司和个人的保证担保,唯一“硬核”一点的措施是物业抵押。不过该抵押物位于靠近南六环的北京经济技术开发区,地段、土地性质在评估和变现上都不具优势,且广州农商行仅是第三顺位受偿,即便官司打赢,回款也凶多吉少。

2021-11-11 19: 19

2021-11-11 19: 09

2021-11-11 17: 02

2021-11-11 16: 56

2021-11-11 12: 55

2021-11-11 12: 50