又是一个资本市场造富的经典故事,实控人携一众董监高持续减持两年多后,最终来了个一把梭哈。

2月7日晚,路畅科技公告,公司控股股东、实控人郭秀梅拟转让其所持公司29.99%的股份并进行控制权转让,接盘方为中联重科。本次转让价款7.8亿元,转让完成后郭秀梅承诺放弃所持剩余35.83%股份的表决权,并协助中联重科改组董事会及展开后续要约收购,使后者持股比例最终不少于48.82%。

2016年10月,顶着无人驾驶等光环的路畅科技上市,连续拉出22个涨停板,但回头看不管业绩还是市值均是“上市即巅峰”:营收三年停滞不前,并演变成大幅下滑,扣非净利润上市两年就报亏,并连亏四年,股价五年多则从近80元的高位跌到20元附近。但实控人和董监高在2019年10月解禁期一过,就开始了持续套现,基本每隔半年就来一波减持,直至此次实控人直接卖壳。

“功成身退”卖壳

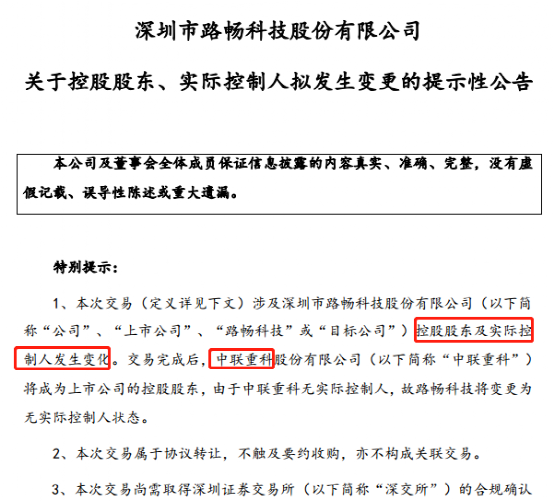

因重大事项1月25日路畅科技宣布停牌,7日晚公司公告,接控股股东、实际控制人郭秀梅通知,郭秀梅拟转让其所持公司股份并进行控制权转让,控制权转让事项的交易对手方为中联重科。

具体来看,郭秀梅及其配偶朱书成(合称“承诺方”)于2022年2月7日与中联重科签署了《股份转让协议》,中联重科拟受让郭秀梅所持路畅科技3598.8万股、占总股本29.99%的股份,每股转让价为21.67元,即不低于停牌前一个交易日(1月24日)路畅科技收盘价的90%,转让价款总额为人民币7.8亿元。

同时,郭秀梅签署了《关于深圳市路畅科技股份有限公司之表决权放弃承诺》,自愿在本次股份转让完成后放弃所持全部剩余股份4299.97万股(约占路畅科技总股本的35.83%)的表决权。本次交易前,郭秀梅持有公司股份7898.77万股,占公司总股本的65.82%。

交易完成后,中联重科将有权改组董事会和管理层,并将成为路畅科技单一拥有表决权份额最大的股东,即成为公司的控股股东。后续,中联重科将视情况向公司全体股东发起部分要约,拟收购股份的比例不低于公司总股本的18.83%。

根据约定,郭秀梅方将根据中联重科的要求提供支持和配合(包括但不限于促使公司董事会就要约收购出具致全体股东的报告书并在公司董事会上对该议案投赞成票、接受中联重科发出的要约邀请等),以确保中联重科在要约收购完成后持有的公司股份比例不少于48.82%。

上市即巅峰

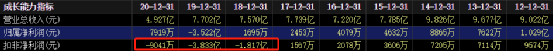

就在路畅科技宣布停牌不到一周前的1月20日,公司发布了2021年度业绩预告,归属于上市公司股东的净利润预计盈利500万至750万元。而上年同期的这一数据为7919.12万元,同比下降超90%。其中,2021年扣非后的净利润更是亏损50万-350万元。公司称,2021年汽车电子零部件业务销售额持续下降,导致净利润较2020年同期大幅下降。

实际上,这已经算是路畅科技近年业绩相对比较好的状态,自2016年10月12日上市以来,公司营收就停滞不前随后开始大幅下滑,扣非净利润则一直处于下滑并持续亏损状态。

具体看,2016年上市当年其营收就下滑近10%至7.22亿元,此后的2017年至2019年持续维持在7亿多元,2020年则下滑超40%,仅有4.93亿元。

扣非净利润方面,2016年录得2078万元,下滑42%;2017年录得1567万元,下滑25%;2018年则直接亏损1.81亿元,2019年亏损扩大到3.83亿元,2020年继续亏损9041万元,2021年继续预告亏损。

但是,路畅科技的归母净利润却仅有2019年是亏损,原因是花式繁多的“非经常性损益”。比如2020年,路畅科技称“经过股东大会批准核销以前年度计提的应付专利许可使用费2402.77万美元(折合人民币约1.58亿元)”,增加2020年度归属于母公司净利润人民币约1.58亿元。

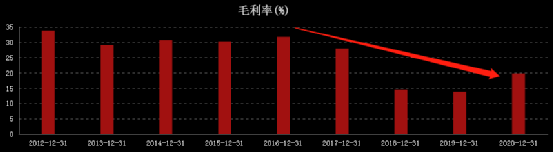

盈利能力和现金流上市后也是持续走低的态势。

路畅科技上市前毛利率基本维持在30%左右波动,2017年跌到30%以下,2018年直接掉到15%,2019年则只有14%,2020年略有回升但也不足20%。经营现金流净额则在上市后持续为负,2016至2020年分别为-1.19亿、-1.59亿、-2.4亿、-2.43亿和5244万元。

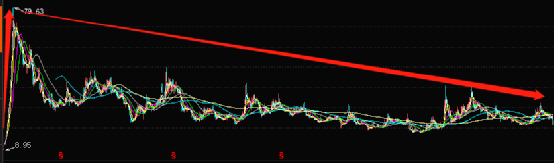

与业绩走向一致,路畅科技的股价同样是“上市即巅峰”。

路畅科技主要从事汽车信息化、智能化及智能出行相关产品的开发、生产、销售及服务,说得通俗点,主要就是生产、销售车载导航产品。但是顶着智能驾驶、无人驾驶等热门光环,公司2016年10月12日首发当日就顶格44%涨停,随后连续收获22个涨停,其中19个交易日是一字涨停板,第23个交易日冲击涨停未遂,最终股价定格在79.63元,与上市开盘价8.95元相比,上涨近800%。

此后,路畅科技迎来5年多的漫长阴跌,最低价在2020年12月只有17.1元,最新价也仅仅20元出头。期间,公司还发生过“杀猪盘”事件,2020年9月中旬路畅科技遭遇连续一字跌停,随后有股民爆料路畅科技遭遇“杀猪盘”套路,所谓的“老师”让一众小散高位接盘,投资者最高点买入四天浮亏最大接近30%。

一解禁就持续减持

与糟糕的业绩和股价反差巨大的是,实控人和董监高这些首发原始股东三年限售期一到,就开始密集减持,基本上每半年来一波,不浪费任何减持时间窗口。

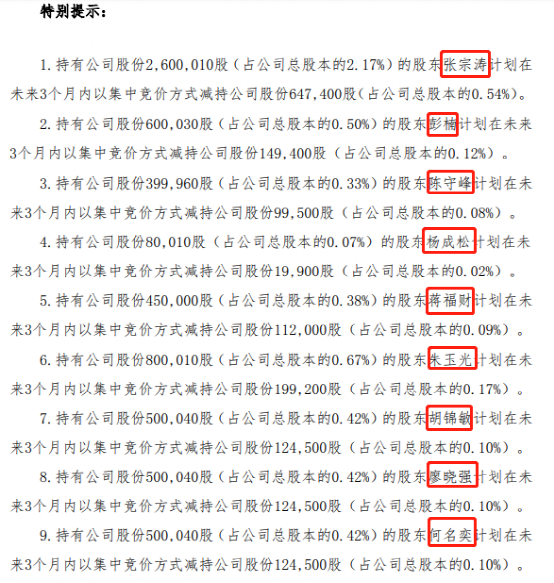

2019年10月13日,刚刚解禁一天,路畅科技9名董监高就集体宣布减持,时任董事长、总经理张宗涛减持额度最高,按当时价格算约在1500万元。

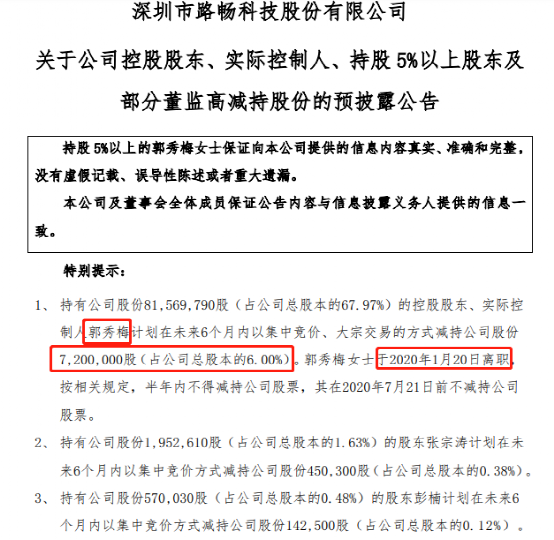

半年后的2020年4月,完成第一波减持的董监高们又来了。与此同时,实控人郭秀梅也加入到减持行列,并一口气要减持6%的股份,减持市值超过1亿。

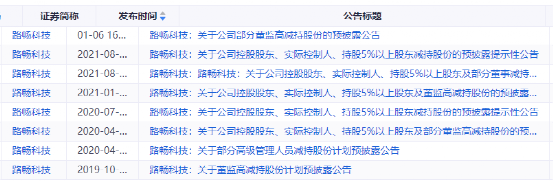

中国基金报记者查询过往公告,从2019年10月解禁至今不到两年半时间,路畅科技实控人和董监高共发出过五次减持预披露公告,基本上踩着监管规定的时间窗口,到点就减,最近一次为今年1月6日,张宗涛等五名董监高宣布未来半年减持。

实控人郭秀梅则最终在2月7日晚“一把梭哈”,直接卖壳。

中联重科“留一手”

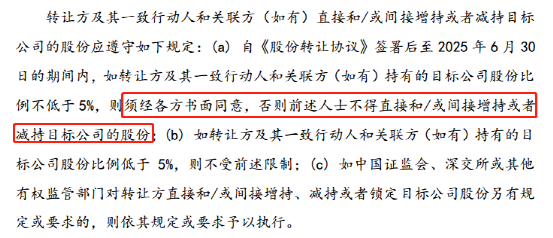

不知道是否与实控人及董监高们的持续减持有关,中联重科此次交易对相关方增减持明确约定了一个限制条款。

据公告,此次股权转让方及其一致行动人和关联方(如有)直接和/或间接增持或者减持路畅科技的股份应遵守如下规定:自《股份转让协议》签署后至2025年6月30日期间,如转让方及其一致行动人和关联方(如有)持有的公司股份比例不低于5%,则须经各方书面同意,否则前述人士不得直接和/或间接增持或者减持。

此外,中联重科也要求郭秀梅一方对转让后的重要子公司业绩进行保底承诺。

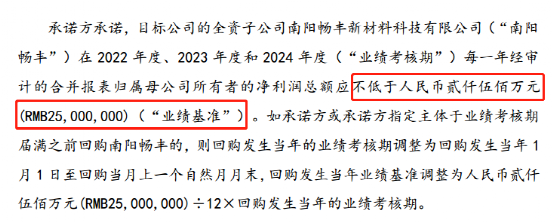

具体看,路畅科技的全资子公司南阳畅丰在2022年度、2023年度和2024年度(“业绩考核期”)每一年经审计的合并报表归属母公司所有者的净利润总额应不低于2500万元。如果业绩没有达成,中联重科有权要求对方通过支付现金的方式履行补偿义务,若补偿承诺逾期,每日按逾期未支付金额的0.05%支付罚息,直至承诺方完全履行相应的支付义务。

此外,据公告,“特别地,各方承诺将尽最大努力促使目标公司汽车电子业务于业绩考核期内每一年度:(a)经审计的营业收入总额不低于人民币壹亿伍仟万元(RMB150,000,000);且(b)经审计的合并报表归属母公司所有者的净利润总额不低于目标公司2021年度经审计的合并报表归属母公司净利润总额”。

2022-02-08 09: 20

2022-02-08 08: 27

2022-02-07 14: 00

2022-02-07 08: 00

2022-02-06 20: 06

2022-02-06 20: 01