在疫情影响之下,商业银行的资产质量、盈利能力受到市场广泛关注。随着三季报的披露,相关变化也得以揭晓。截至目前,在37家A股上市银行中,除新上市的厦门银行外,其他36家均披露了三季度财报。

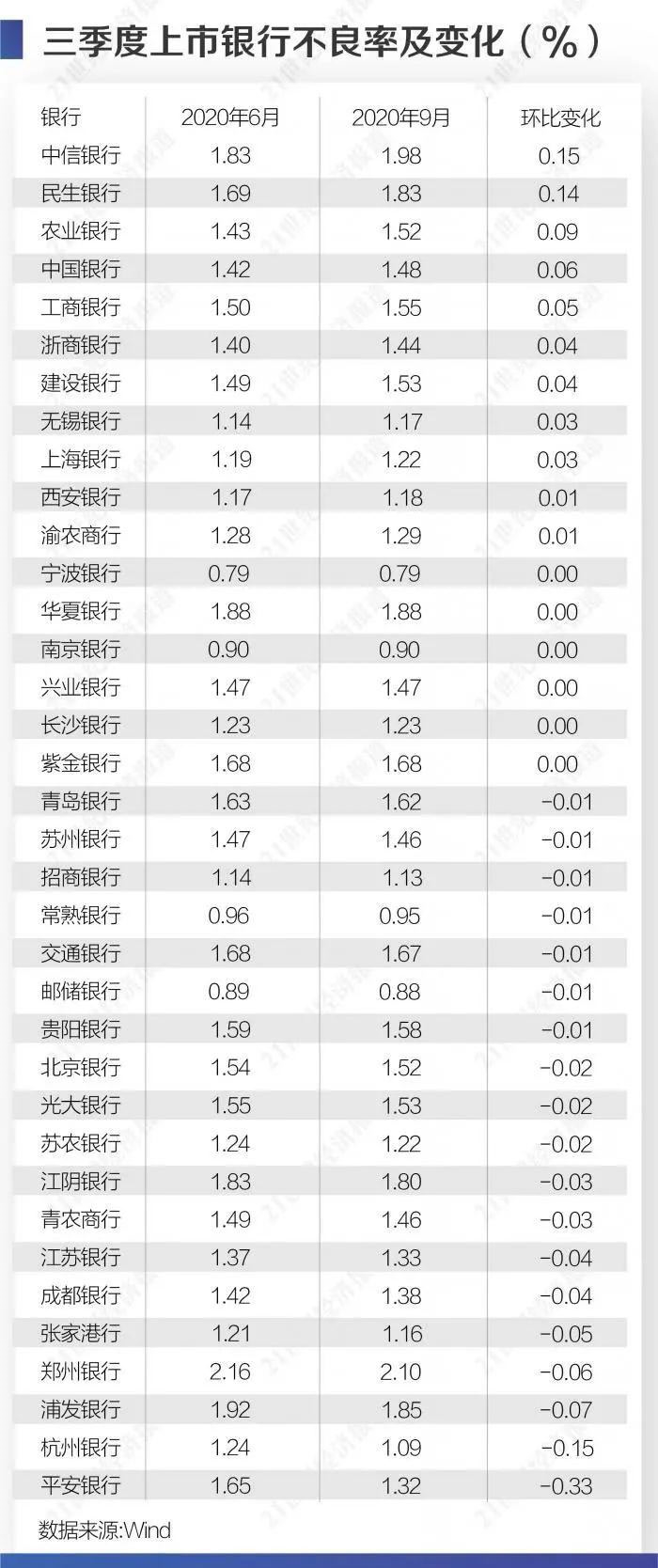

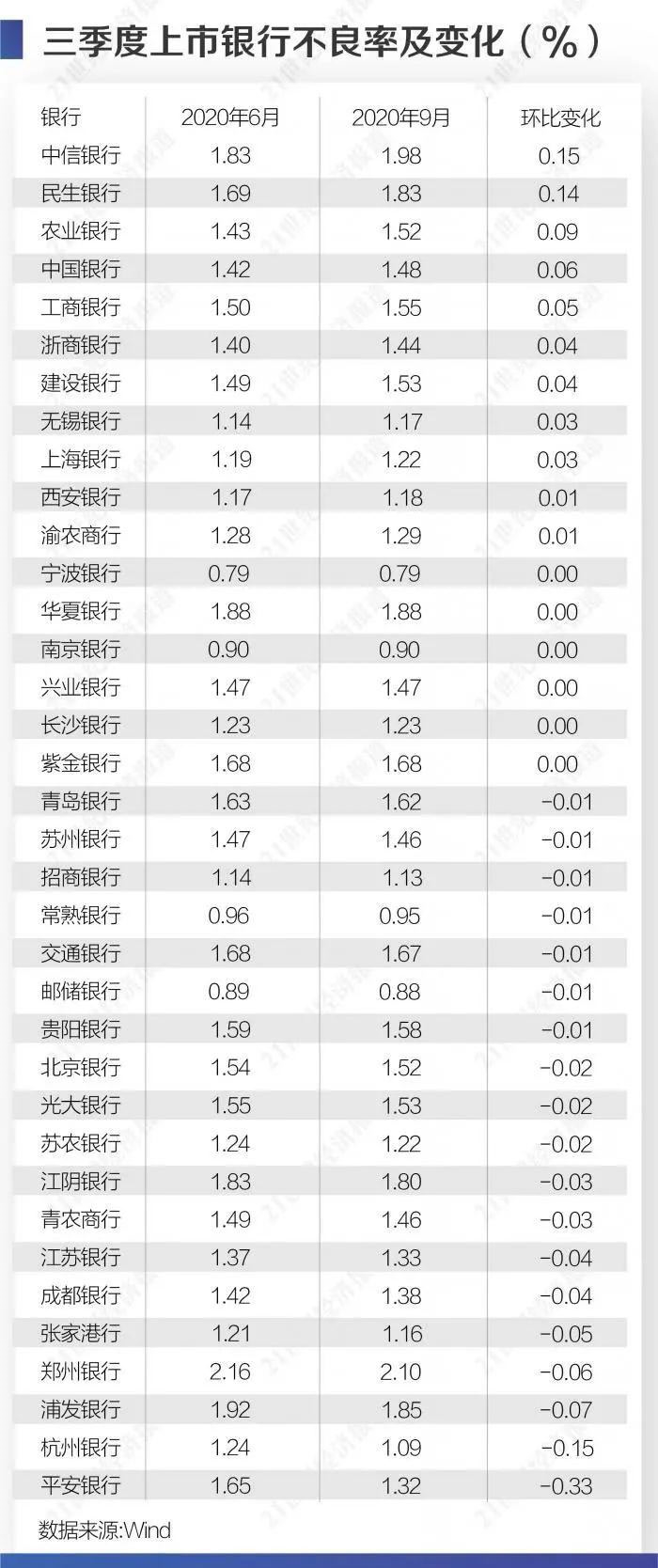

21世纪经济报道记者根据数据统计显示,三季度末19家银行不良率相比二季度下降,占比超过半数。这一定程度上反映上市银行资产质量出现企稳的态势。但不良是否出现拐点,市场仍存争议。

净利润方面,由于拨备计提力度下降,三季度25家上市银行净利润增速相比二季度有所回升,占比达到七成。

交通银行金融研究中心高级研究员武雯表示,随着疫情对宏观经济及银行业的冲击逐步减弱,银行业整体经营环境相对宽松,大幅计提拨备的可能性减弱,但不良确认趋严的态势延续,未来净利润增速有望迎来拐点,逐步由负增长转正,但利润增长仍将低位徘徊。

超半数上市银行不良率下降

按照风险程度分类,商业银行贷款分为正常类、关注类、次级类、可疑类、损失类,后三类合称不良贷款。银保监会公布的数据显示,截至2020年6月末商业银行(法人口径)不良贷款余额2.74万亿元,不良贷款率1.94%,相比去年末上升0.08个百分点。目前银保监会尚未公布三季度数据。

如以1.94%的绝对水平衡量,目前36家A股上市银行仅有两家银行不良率超过平均水平。其余35家不良率低于平均水平,其中常熟银行、南京银行、邮储银行、宁波银行四家银行不良率低于1%,处于较低的水平。这显示上市银行资产质量在整个行业中较为优良。

纵向对比看,上半年诸多上市银行不良率出现反弹,显示疫情对银行业的资产质量造成了较为明显的冲击。记者统计显示,上半年共有18家上市银行不良率出现上升,占比达50%。而三季度不良率上升的银行为11家,占比降至30%。这一定程度上反映上市银行资产质量出现企稳的态势。

在不良率上升的11家银行中,中信银行、民生银行不良率反弹较大,二者反弹幅度均超过10BP。财报数据显示,三季度末中信银行不良贷款率为1.98%,较二季度末反弹15BP,增幅为各家银行之最。

在不良率上升的11家银行中,中信银行、民生银行不良率反弹较大,二者反弹幅度均超过10BP。财报数据显示,三季度末中信银行不良贷款率为1.98%,较二季度末反弹15BP,增幅为各家银行之最。

中信银行在财报中称,2020年以来,由于疫情爆发、经济增速放缓,房地产业、批发和零售业、住宿和餐饮业等行业的部分企业受影响较大,交通运输、仓储和邮政业以及制造业企业受到冲击较为明显,本行资产质量有所下降。但不良贷款的变动情况处于预计和可控范围内。

余下25家上市银行中,6家银行不良率持平于二季度末,19家银行不良率相比二季度末下降,占比达到52%。

交通银行首席风险官张辉在该行业绩会上表示:“截止三季度末,交行不良贷款率较二季度末开始下降,虽然只降了一个基点,但是已出现下降态势。三季度交行对公贷款的风险暴露的确有所抬头,下一阶段,我们将继续强化各类风险管控措施。”财报显示,三季度末交行不良贷款率为1.67%,相比二季度末下降0.01个百分点。

在不良下降的19家银行中,平安银行、杭州银行降幅较大。其中三季度末平安银行不良率为1.32%,相比二季度末下降33BP。平安银行称,受疫情影响,本行信用卡不良率有所上升,但三季度开始不良率已经趋于稳定。本行信用卡业务将继续贯彻全流程风险管理理念,充分利用量化工具,有效管控风险。

天风证券银行业首席分析师廖志明表示,随着个贷延期还本政策到期,平安银行三季度个贷不良生成增加,体现了疫情的影响,但个贷不良生成高峰或已过去。为应对个贷不良的集中确认,平安银行三季度单季度核销不良贷款210亿元。这使得三季度平安银行不良贷款率环比下降明显,不良拐点已来。

对于下一步银行业资产质量走势,武雯表示,未来不良贷款率可能略有回升。一方面,外向型企业的信用风险仍有可能上升,部分信用卡、消费贷的不良仍未出清。另一方面,延期还本付息的部分贷款将在明年一季度到期,部分可能转为不良,将会阶段性抬升不良贷款率。

拨备计提力度下降

随着上市银行资产质量有所好转,拨备计提逐渐恢复正常:三季度末36家A股上市银行的拨备覆盖率的算术平均值为269%,相较二季度略提升1BP。

相比二季度而言,上市银行三季度计提拨备的力度有所下降。如以资产减值损失/信用减值损失来衡量当期拨备计提规模,二季度35家上市银行(北京银行缺相关数据)计提拨备规模为4608亿,计提规模历史最高;而三季度计提拨备规模为3563亿,相比二季度减少23%。

武雯表示,三季度商业银行拨备计提力度下降主要有两方面的原因,一是宏观经济企稳修复下,银行整体经营环境有所改善,资产质量的管控压力好于此前预期,因此拨备计提节奏进一步回归常态。

二是随着利率市场化的深入推进,银行以量补价的趋势显著。同时,银行自身也在不断加大对实体经济的支持力度,资产规模高增,资本压力持续加大。而外源资本补充难度较大,有必要通过利润内生补充资本,因此银行利润需要维持在合理的区间,相应减少了拨备计提。

按照现行会计准则,计提拨备将计入资产减值损失或信用减值损失,冲减当期利润。由于二季度大幅增加拨备计提,36家上市银行二季度合计实现利润3732亿,相比去年同期下降23%;当拨备计提减少后,三季度36家上市银行实现净利润4347亿,相比去年同期下降4%,三季度降幅明显收窄。

“资产投放力度加大,费用增长的放缓对银行利润亦有贡献。但整体来看,拨备计提力度的减弱是首要因素。”武雯称。

记者根据数据统计显示,三季度25家上市银行净利润增速相比二季度有所回升,占比达到七成。其中光大银行、平安银行、邮储银行利润增速回升较为明显,三家银行三季度利润增速高于二季度30多个百分点。

以邮储银行为例,该行二季度净利润同比增速为-28.1%,而三季度为13.6%,相比二季度回升41.7个百分点。广发证券称,拨备贡献大幅转正是邮储银行单季业绩好于预期的核心,同时规模增速和手续费收入贡献提升,息差负贡献收窄也有贡献。

财报显示,三季度邮储银行计提信用减值损失69.75亿,相比去年同期下降42%,相比二季度下降68%。值得注意的是,虽然大多数上市银行利润增速回升,但三季度利润增速为正值的仅有11家。

在

在