12月3日,中国信托业协会网站披露了2020年3季度末信托公司主要业务数据,数据显示,3季度末,信托行业管理资产规模进一步压缩,业务结构持续改善,主动管理类及投资类业务表现积极。

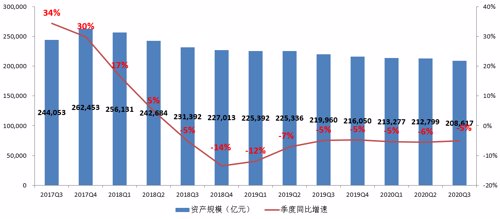

信托资产规模连降11个季度

3季度末我国信托资产规模进一步压降。信托业协会数据显示,3季度末信托资产规模为20.86万亿元,同比下降5.16%;信托资产余额较2季度末减少4182.31亿元,环比下降1.97%。这也是自2017年4季度以来信托业管理资产规模连续11个季度下降。

对此,中国信托业协会特约研究员邓婷指出,行业管理规模的持续下降主要是顺应监管导向、主动控增速、调结构的结果,表明行业正从注重规模转向注重发展质量。此前复旦大学信托研究中心主任殷醒民表示,随着“去通道、去嵌套”监管政策的要求下,信托资产规模进入了平稳下降期。

来源:信托业协会网站

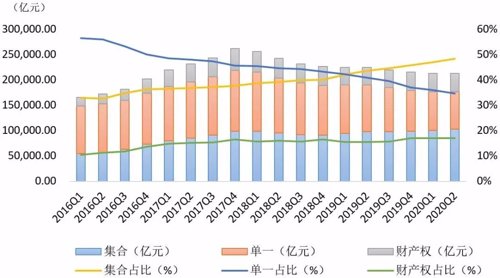

主动管理业务进一步推进 规模占比接近七成

在信托资产规模持续压降的同时,主动管理类业务占比进一步提升。

信托业协会数据显示,在资金来源方面,2020年3季度末,我国集合资金信托规模为10.31万亿元,较上年末增加3873.18亿,占比49.42%,较上年末提高了3.49个百分点;管理财产信托规模为3.63万亿元,较上年末减少370.3亿,占比17.41%,较上年末提高0.43个百分点;单一资金信托规模为6.92万亿元,较上年末减少10935.77亿,占比为33.18%,较上年末下降3.92个百分点。

据统计,三季度末集合资金信托加上管理财产信托规模占比从二季度的65.37%进一步上升至66.82%,信托业主动管理类业务进一步推进。

来源:信托业协会

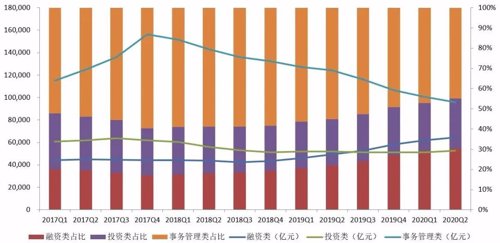

信托行业逐渐转向投资类业务 融资、事务管理类规模占比双降

按功能分类,截至2020年3季度末,融资类信托余额为5.95万亿元,占比28.52%,较上年末提高1.53个百分点;投资类信托余额为5.68万亿元,占比27.23%,较上年末提高3.52个百分点;事务管理类信托余额为9.23万亿,占比44.26%,较上年末降低5.04个百分点。

从规模占比角度来看,2020年3季度末,融资类信托占比为28.52%,年内占比提高1.53个百分点,环比下降1.77%;投资类信托占比27.23%,年内提高3.52个百分点,较二季度末提升2.54个百分点;事务管理类信托占比44.26%,占比年内降低5.04个百分点,较二季度下降0.76个百分点。

在融资类信托以及事务管理类信托规模和占比不断压降的同时,投资类信托规模及占比双双提升,显示在当前行业转型的大背景下,信托由融资类和通道类业务逐渐向投资类信托业务转型。

来源:信托业协会网站

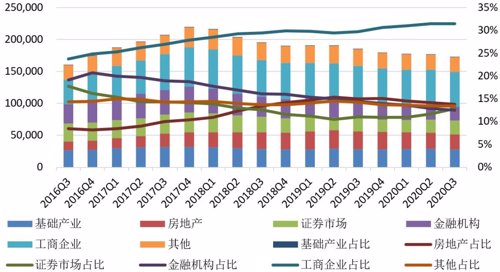

信托资金投向由房地产 向实体经济和证券市场倾斜

从信托资金的投向来看,信托资金逐渐向实体经济和证券市场倾斜,而信托资金投向房地产等领域规模则相应减少。

截至2020年3季度末,资金信托投向基础产业余额为2.75万亿元;房地产资金信托余额为2.37万亿元;信托资金投向证券市场2.21万亿元,其中,投向债券、基金和股票的分别为1.35万亿元、0.25万亿元及0.61万亿元;信托资金流向金融机构余额为2.15万亿元;投向工商企业5.42万亿元。

占比方面,2020年3季度末极大信托资金投向占比由大到小分别是工商企业(31.47%)、基础产业(16.01%)、房地产(13.80%)、证券市场(12.85%)和金融机构(12.48%)。比起二季度末,信托资金投向证券市场占比已经超过投向金融机构。

来源:信托业协会

中国信托业协会特约研究员邓婷指出,随着我国新冠疫情得到有效控制,2季度以来,我国经济开始逐步走出低谷并持续复苏,在此背景下,信托业按照“六稳”和“六保”的要求,综合运用贷款、债券投资、资产证券化等手段积极响应基建投资、企业复工复产以及消费回补中的融资需求,并加大对实体经济中民营企业、中小企业、个体经营者的资金支持力度,切实引导更多资金进入实体经济领域,助力经济企稳回升。

三季度信托业营业收入增长 资产减值损失加大导致利润下滑

在营业收入方面,信托业协会数据显示,2020年前三季度,信托业实现经营收入841.6亿元,同比增长5.78%,其中,信托业务收入为615.78亿元,同比增长11.69%。但就第三季度而言,2020年3季度,信托行业实现营业收入291.09亿元,同比增长6.75%。

利润方面,今年前三季度信托业实现利润总额为485.89亿元,同比下降13.13%,降幅较上半年扩大4.08个百分点。2020年3季度,信托行业实现利润总额144.87亿元,同比下滑21.43%。邓婷表示,三季度利润总额降幅较1、2季度明显扩大,可能与信托公司加大资产减值损失计提力度有关。

来源:信托业协会

中国信托业协会特约研究员邓婷总结道,今年以来,信托公司作为金融机构的一员,积极响应号召通过加大企业融资需求保障力度、提升投放精准度、降低融资成本等方式为实体经济发展提供了重要的支持。下一阶段,信托业要坚持稳中求进,既要严格落实监管的要求,完成压缩融资和通道类业务的目标,也要紧密围绕“十四五”规划制定未来的经营规划,调整经营策略,在更好服务经济发展和居民财富管理需要的同时,推动发展模式从粗放增长向高质量发展的转型。