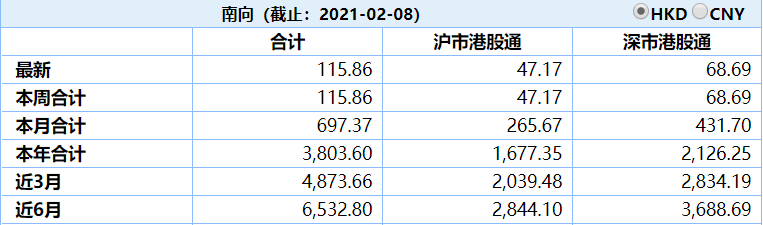

千亿资金南下成为2021年以来资本市场一大热门现象。据Wind统计,2021年至今2个月,仅港股通已累计净流入超3800亿港元(约合人民币近3200亿)。

作为资本市场最重要的机构投资者之一,保险资金早在2020年便加快港股投资。据中国保险业协会披露数据,险资2020年全年举牌港股多达13次。对于红火的港股市场,险资如今如何看?券商中国记者从多位保险投资经理处了解到,其中一些已经在去年和今年初涉足港股投资,在当下资金热潮之时更加谨慎。由于保险资金的负债特性,险资注重从价值和长周期角度考量投资配置,关注个股的“发展确定性”和“稀缺性”。

一家保险资管权益投资负责人表示,港股市场资产定价受全球多个因素的影响,具有较高的复杂性和风险性。在投资港股时应高度重视基本面,在深度研究基础上挖掘结构性机会,切勿盲目随波逐流。

今日港股开盘, 香港恒生指数涨1.66%报30675.82点,猫眼娱乐开盘涨14.7%,平安好医生涨6.33%,美团涨2.25%,创历史新高;华虹半导体、中芯国际涨逾4%。

受益春节票房拉动,港股影视娱乐板块全线高开,猫眼娱乐涨14.7%,IMAX中国涨14.2%,阿里影业涨10.2%,欢喜传媒涨1.8%。据统计,中国大陆春节档总票房已超60亿元,IMAX也录得有史以来票房最佳春节档。

险资关注“确定性”和“稀缺性” 寻找结构性机会

2020年,港股恒生指数下跌3.4%。年初以来,在南下资金带动下,港股市场上涨明显。2021年初至今,恒生指数上涨10.81%,虽低于创业板和沪深300指数,但跑赢深证成指和上证指数。

相较其他机构资金,保险资金和养老金更多以长周期的投资思路来进行资产配置和标的选择布局。券商中国记者从多位保险投资经理处了解,其中一些已经在去年和今年初涉足港股投资,在当下资金热潮之时更加谨慎。在个股选择上注重关注发展确定性、估值性价比和稀缺性。

一家大型保险资管投资经理表示此前已经布局港股。该人士解释,布局港股的原因主要有两点:一是港股去年跑输A股,估值低于A股,具有一定性价比;二是港股有一些独有品种,这些品种在A股市场没的,有成长性和稀缺性,此外加上中概股回归,使得港股有一些优质资产可以买入。

另一家大型保险资管权益投资负责人认为,资金蜂拥进入港股是A股预期回报有所下降后,充沛的微观流动性追求估值性价比的选择,具体而言,港股上涨逻辑大致有以下几方面原因:

一是在A股赚钱效应和真实无风险收益率下降驱动下,中国居民加速配置权益资产,近期公募基金发行放量,大部分新发基金都可以买入港股通标的;同时,美联储澄清短期不会缩减资产购买规模,流动性总体充沛;

二是AH溢价处在高位,港股总体看具有较好的估值性价比;三是港股部分标的具备较好的吸引力:南下资金集中买入的中字头和互联网龙头,要么是估值较低、基本面边际有改善,要么是A股稀缺的新经济标的。

也有险资投资经理表示非常谨慎。券商中国记者今年初开展的保险投资官调查显示,21.74%的投资官认为“港股有战略性机会”,65.22%的投资官认为港股机会比较大。另有13.04%的人表示“难确定”。

“对港股也研究了几年了,我们去年跟踪过几个,但是没下手,今年会继续看,直到找到具有稳定增长性和估值性价比的标的才会下手。”一家保险资管公司投资经理如是表示。

警示热潮下的追高风险

国盛证券张启尧团队最新发布研报认为,早在2018年,中国内地便已取代英、美,成为港股市场最重要的外地交易者,港股通累计净流入规模已达1.73万亿港元。当前随着外资流出放缓甚至转为流入,与此同时南下资金加速流入,从而港股市场大幅上涨。

据其研报分析,从港股通标的的行业分布情况看,金融、信息技术、可选消费类公司占据了半壁江山,3个行业市值规模占比均达到15%以上,合计占比达60%。而从港股通持股来看,金融、信息技术与可选消费仓位同样位居前三。

今年以来,随着港股成为资本市场热门话题,一些个股估值到达新高。注重风控的险资投资经理纷纷认为,这种情况下,投资港股更应高度重视基本面,在操作上要特别谨慎。

一位投资经理表示,港股逻辑和A股不很不一样,获取阿尔法收益比较难。一是港股市场以机构投资者为主,二是港股受到美股和A股双边影响。但港股个股分化也非常严重,一些个股估值已经非常高。因此操作上会从熟悉的板块入手,多角度考量A股和港股的比较收益后再低位配置。

“港股方面我们之前做了一些底仓配置,年初以来涨的比较急,但越是这种时候越要小心。港股有做空机制,目前外资仍掌握者港股定价权,因此在操作上要特别谨慎。”另一位投资经理如是表示。

一家保险资管权益投资负责人表示,港股市场资产定价受全球多个因素的影响,具有较高的复杂性和风险性。在投资港股时应高度重视基本面,在深度研究基础上挖掘结构性机会,切勿盲目随波逐流。