针对银行信贷资金违规流入股市、楼市,监管近期密集下狠手,多家国有大行、股份行领罚单。

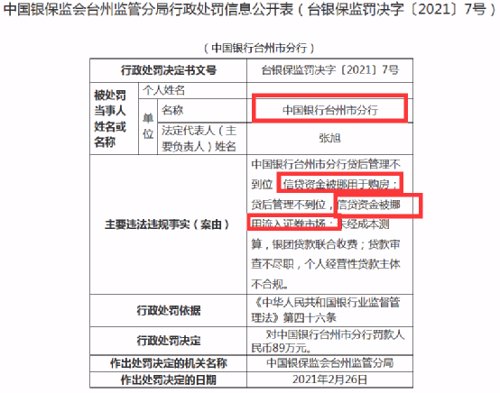

信贷资金流入证券市场、购房 中行台州市分行被罚89万

据中国银保监会台州监管分局公布的行政处罚信息公开表, 中国银行台州市分行存在贷后管理不到位,信贷资金被挪用于购房;贷后管理不到位,信贷资金被挪用流入证券市场;未经成本测算,银团贷款联合收费;贷款审查不尽职,个人经营性贷款主体不合规等违法违规事实。

根据《中华人民共和国银行业监督管理法》第四十六条,银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任:

(一) 未经任职资格审查任命董事、高级管理人员的;

(二) 拒绝或者阻碍非现场监管或者现场检查的;

(三) 提供虚假的或者隐瞒重要事实的报表、报告等文件、资料的;

(四) 未按照规定进行信息披露的;

(五) 严重违反审慎经营规则的;

(六) 拒绝执行本法第三十七条规定的措施的。

据此,中国银保监会台州监管分局决定对中国银行台州市分行罚款人民币89万元。

监管密集整治贷款流入房市、股市 多家大行中招

事实上,近期监管密集出手整治贷款流入房市、股市,中国银行并非唯一被罚的银行。

仅浙江省各地银保监分局26张和银行相关的罚单中,近半案由都明确包括“贷款资金流入股市/证券市场”,多家国有大行、股份行、地方城/农商行、村镇银行均有涉及。

例如浙江临海湖商村镇银行因贷款资金被挪用流入股市、贷款资金被挪用于购房等违法违规行为,被罚69万元。温州银行台州分行则因部分贷款资金支付后用于缴纳土地款、个人经营性贷款资金流入证券市场等被罚70万元。

另外,平安银行台州分行被罚79万元,主要是由于该行贷后管理不到位,信贷资金被挪用流入股市、被挪用于购房。农业银行台州分行被罚款72万元,同样涉及贷后管理不到位,信贷资金被挪用流入证券期货市场。

此外,银行的主要违规分布在信贷业务上,贷款“三查”不尽职、贷前调查、贷后管理漏洞等成为最常见的问题。

如重庆银行巴南支行由于贷款三查严重不合规且贷款资金被担保公司挪用,被处以20万元的罚款,该行有关负责人也被警告并罚款5万元。西安银行安康分行因贷款资金回流借款人,未按约定用途使用,被罚25万元,两名负责人遭到警告。

2020年,A股市场展现出较强的赚钱效应,上证综指全年上涨13.87%,深证成指全年上涨38.73%,创业板指全年上涨64.96%。截至2020年12月31日,A股总市值比2019年年末增加了18.36万亿元,人均增加市值达10.49万元。

3月5日,中国结算最新公布的数据显示,2020年1月1日至2021年2月28日,我国证券市场共新增投资者2172.63万个。截至2021年2月底,全市场投资者数量为18147.87万个,继2020年7月超过1.7亿个之后,首次突破1.8亿个。其中,自然人投资者数量占比99.77%,机构投资者数量占比0.23%。

业内人士认为,在此背景下,有人“艺高人胆大”,除掏空自家“腰包”外,打起了银行贷款的主意,由此出现银行贷款资金违规流入股市的情况。

另一方面,国家统计局最新数据显示,1月份,4个一线城市新建商品住宅销售价格环比上涨0.6%,涨幅比上月扩大0.3个百分点。

“这一轮楼市从2020年市场翘尾到2021年小阳春,核心原因是信贷政策,特别是与经营贷入房市有关。”中原地产首席分析师张大伟表示,调控效果如何,就看严查资金违规入房市政策的执行力度如何。

多地发文 严查经营贷消费贷违规入楼市

随着楼市的持续火热,多地金融监管部门近期也纷纷出手严查个人信贷资金违规入市。1月30日,北京银保监局发布消息称,要求各行对2020年下半年以来新发放的个人消费贷款和个人经营性贷款合规性开展全面自查。

同时,北京银保监局已会同人民银行营业管理部、北京市住建委等部门组建联合工作组,将于近日赴银行机构开展专项核查。对于银行因经营不审慎、内控管理不到位导致消费贷、经营贷资金违规流入房地产领域等问题,一经查实将依法从严从重处理。北京银保监局还将结合银行自查及监管核查情况,指导北京市银行业协会积极行动,对个人和中介的不当和违规行为启动联合惩戒机制。

而在1月29日晚间,上海银保监局发布《关于进一步加强个人住房信贷管理工作的通知》,要求银行严格审核首付款资金来源和偿债能力,对于违规获取首付款资金、存在造假行为等申请个人住房贷款的,应拒绝其房贷申请,将其列入黑名单,并作为失信行为信息报送本市公共信用信息服务平台。并对2020年6月份以来发放的消费类贷款、经营性贷款以及个人住房贷款进行全面自查。

此外,根据《第一财经》2月10日的报道,从广东银保监局获悉,广东银保监局将多措并举严肃查处经营贷、消费贷违规流入房地产领域的行为。

业内人士认为,作为调控楼市的重要一环,个人信贷资金违规入市再次成为重点打击的对象。随着个人房贷集中度考核的落地,未来个人按揭贷款将有望从量和价两方面调控影响个人房贷增量资金入市。

根据《经济参考报》,易居研究院智库中心研究总监严跃进也认为,监管部门对经营贷流入楼市严查体现了对房地产金融的强管控信号。

这会促使一些商业银行、中介机构等在信贷方面审查更加严格。严跃进认为,对于一些后续想借助经营贷购房的人,操作空间会降低。客观上将会使得房产市场有所降温,尤其是一些热点楼盘。他表示,落实“房住不炒”,资金管控一定要到位,这样房地产市场才会更加趋于平稳。

监管持续加大力度防范资金违规入市

监管层也正在加大力度防范信贷资金违规流入股市、楼市。

知情人士表示,去年以来,监管一直都在严查小微企业的经营贷投向问题进行自查,防范银行的较低的信贷资金违规进入股市、楼市。

值得一提的是,信贷作为银行传统业务,其资金流向始终是监管关注重点。在2020年,关于银行违规“输血”房地产的罚单“毫不逊色”于往年,在年内13张超千万元级罚单中,8家银行涉及房地产领域。

值得一提的是,早在去年5月9日,银保监会发布《商业银行互联网贷款管理暂行办法(征求意见稿)》,再次明确,单户用于消费的个人信用贷款授信额度不超过人民币20万元,贷款资金不得用于购房及偿还住房抵押贷款,股票、债券、期货、金融衍生产品和资产管理产品等投资。

针对银行金融机构信贷资金违规流入房市股市的风险,2020年11月30日,银保监会主席郭树清发表《完善现代金融监管体系》指出,房地产与金融业深度关联,“目前,我国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。可以说,房地产是现阶段我国金融风险方面最大的‘灰犀牛’。”

此后,2020年12 月 31 日,人民银行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。为房地产贷款余额占比、个人住房贷款余额占比划出红线。对于房贷超标的银行而言,后续的降贷不可避免。