银行们新一年的信用评级报告纷纷出炉。

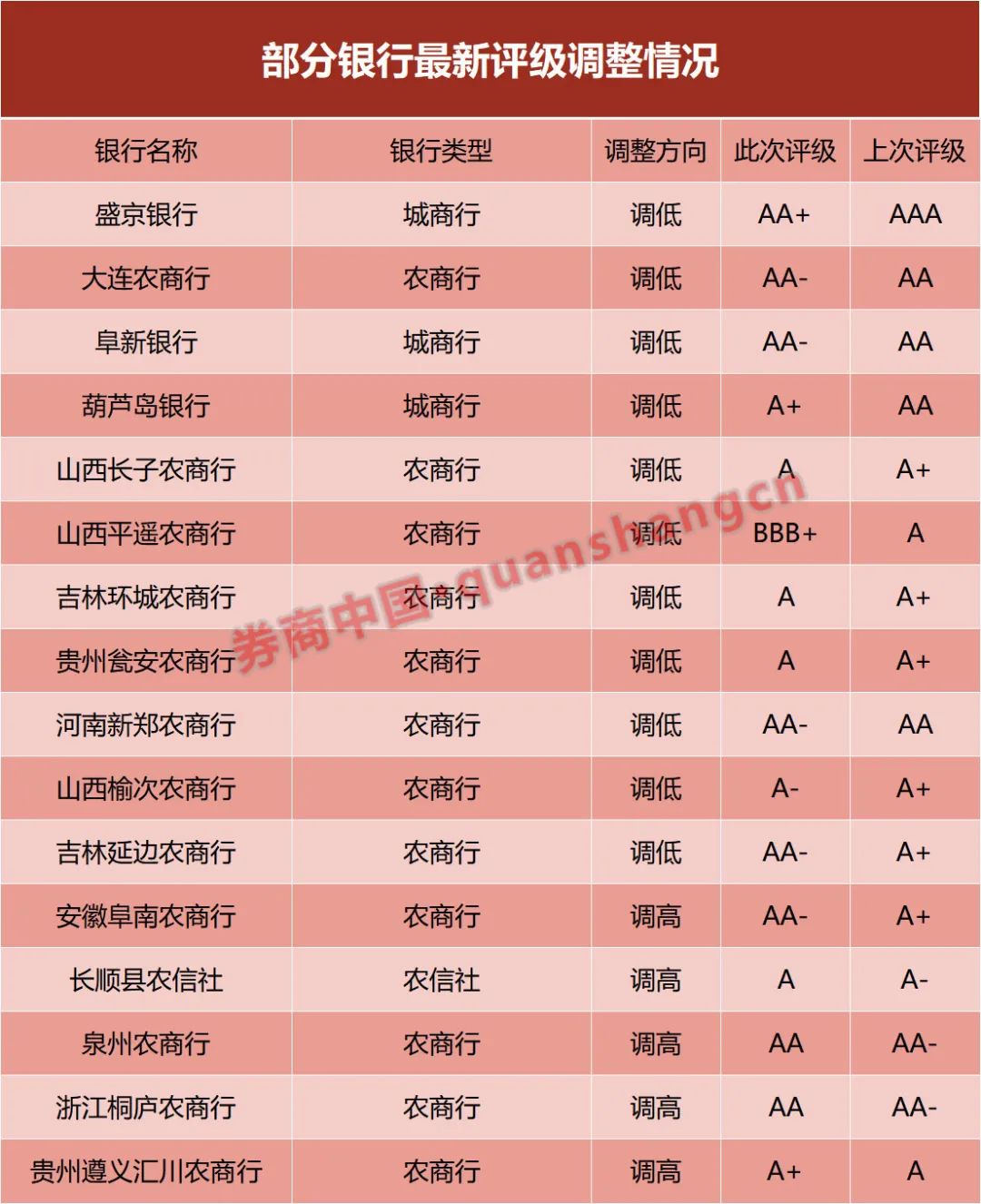

从评级机构们披露的情况来看,相较于去年,今年有不少中小行出现了评级以及展望的调整。券商中国记者整理发现,今年以来,已经有16家银行的主体长期信用等级出现调整,其中有11家银行的等级被下调,5家出现了评级的调高;评级展望层面,亦有3家银行的评级展望由稳定被调至负面。

有评级机构人士向券商中国记者指出,在银行当中,农商行作为发债主体,其抗风险能力更弱,资质更差,问题更多,因而也往往成为评级被下调的主要对象。

资本问题为评级下调主因

从目前披露的评级情况来看,被下调的银行主体均为中小银行,其中以农商行为主,地域分布主要集中在北方,例如辽宁省、吉林省、山西省和河南省等地。

“评级主要是为发行债券融资服务的,而在银行当中,农商行作为发债主体,其抗风险能力更弱,资质更差,问题更多。”有评级机构人士向证券时报·券商中国记者表示,回顾过往的评级表现,遭到下调的银行主体类型也以农商行居多。

具体来看,此次评级遭到下调的银行有盛京银行、大连农商行、葫芦岛银行、吉林环城农商行、吉林延边农商行、贵州瓮安农商行、河南新郑农商行、阜新银行、山西长子农商行、山西平遥农商行和山西榆次农商行。

此外,四川天府银行、贵州花溪农商行、广州农商行3家银行的主体信用评级展望由稳定被调为负面。不过,中诚信目前已将广州农商行的信用评级再度调至稳定。

从上述的评级报告中不难发现,此次被下调的银行们大多都面临着资本补充的压力,记者对比发现,这些银行的资本充足率均较去年末出现了不同程度的下降。而贷款行业及客户集中度高、信贷资产质量下滑等问题也屡见不鲜。

值得注意的是,港股上市的盛京银行尽管资产规模过万亿元,此次也经历了评级的下调。联合资信评级报告显示,盛京银行主体长期信用等级被下调至AA+,有四只债券信用等级被下调至AA+,另有一只债券信用等级被下调为AA,评级展望为稳定。

其中,联合资信指出,该行客户及行业集中风险、信贷资产质量有所下降且仍面临一定下行压力、拨备水平有所下降、非标投资规模仍较大带来的业务结构调整压力、盈利水平下降等。不过,为提升资金收益水平,盛京银行去年增加了房地产贷款投放。随着行业融资政策持续趋紧,房地产贷款集中度限制落地,该行房地产行业的信贷资产质量有待观察。

再融资可能面临压力

有分析人士向记者指出,当前多数中小银行本身就存在资本充足率不足的问题,评级遭遇下调后,通过债权、股权方式补充资本难度就更大了。

去年同期,评级或展望被下调的银行共有6家。尽管今年以来被下调的银行明显增多,但依旧有个别中小金融机构出现了资产质量等方面的指标改善,迎来了主体评级的调高,如安徽阜南农商行、长顺县农信社、泉州农商行、浙江桐庐农商行、贵州遵义汇川农商行等。

对于城农商行主体及债券评级的调整,有市场分析人士向记者表示,这也是评级机构履职尽责的体现,“一些个别地区的中小银行特别是农商行,资产质量、不良率均有表现堪忧。”他表示,自包商银行被接管之后,各地监管部门也加强了对属地银行系统性风险的排查与管控。”

亦有评级机构高管人士向记者透露,近几年,银行业的业务结构调整也使得负债端出现了一些变化,最明显的表现是对市场资金的依赖度减弱,二存款在负债中的占比呈现上升。

“银行之间也有一些差别,国有行和多数农商行的负债来源以存款为主,而股份行、城商行的同业负债占比较高,因而其同业负债下降更加明显。”其进一步表示,在当前经济下行、同业竞争加剧和资管新规等多重因素之下,银行整体也面临的吸存压力普遍较大,“中小银行由于品牌影响力和业务资质影响,存款压力会更大”上述高管称。

不过,也有某银行资深从业者告诉券商中国记者,评级对于银行来说主要是外部品牌声誉层面的影响,有时可能会对贷款整体额度带来下调,但总体来说对内部影响不会特别大。

2021-09-10 13: 21

2021-09-10 11: 12

2021-09-10 09: 53

2021-09-09 08: 50

2021-09-07 21: 32

2021-09-07 11: 20