为阻断奥密克戎变异毒株大流行,中国各城市采取了较为严格的防疫措施,给经济带来了新的变数。多位从业人士感受到其所在银行对于新增贷款的态度更趋审慎,行业资产质量压力依然不小。

自2020年初至今,新冠疫情已经进入第三个年头,但疫情对经济造成的影响及其带来的不确定性仍让人难以忽视。“今年银行的风控压力可能还要超过2020年。”一位东南地区城商行风控人士向证券时报·券商中国记者直言。

从账面数据来看,银行业的不良贷款指标呈现出较大分化,主要表现为:个别行业(如房地产)不良率明显抬头;上市银行资产质量基本保持稳中向好,但部分非上市中小行则出现一定程度的风险暴露。

展望2022年,房地产行业等个别大户潜在的资产劣化风险仍是银行重点关注的对象,而在疫情加速数字化转型趋势下,数字化的风控能力建设成为现阶段银行重点投入的领域。

此外,一些银行从业人士也向证券时报·券商中国记者表露了对中小企业不良风险的担忧:部分中小企业受到防疫措施的影响,偿债能力减弱,还可能出现风险传导。不过,券商中国记者也向多家银行处了解到,为防止中小企业因疫情短期因素出现资金困难,银行业也在通过延期、展期、再贷款等多途径为其“输血”,积极纾困。

风控压力不减

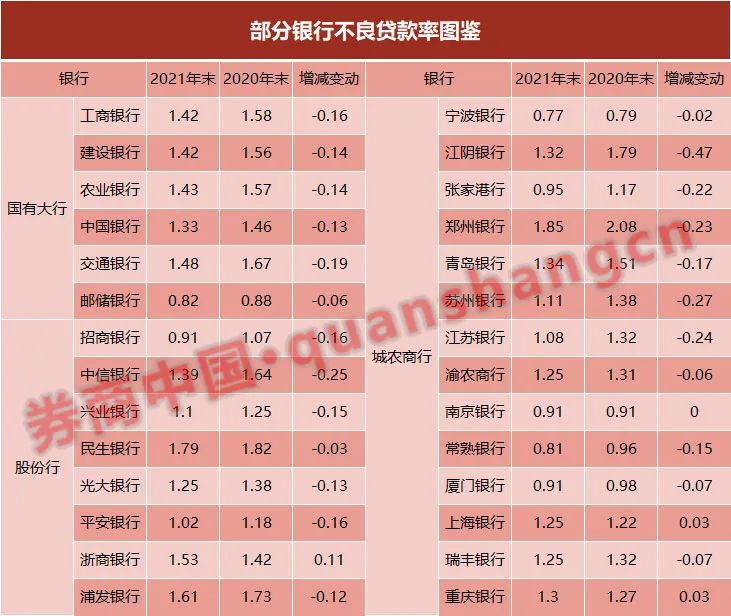

证券时报·券商中国梳理42家A股上市银行2021年度报告发现,36家银行不良贷款率指标改善,较上年末下降2-47bp不等;5家银行不良贷款率有所上升,分别为青农商行、西安银行、浙商银行、上海银行、重庆银行,分别增加30bp、14bp、11bp、3bp、3bp;另有南京银行年末不良贷款率与上年持平。

再看今年一季度的情况,上市银行财报显示,不良指标继续呈现稳中向好态势。具体而言,A股42家上市银行中,27家银行不良率呈现下降,仅贵阳银行、兰州银行、招商银行3家银行不良率较上年末微升,其余银行则与上年末持平。

与上市银行普遍呈现不良指标改善的情况相比,非上市银行表现分化较大。例如,江西新建农商行、新疆天山农商行等非上市银行不良贷款率均在3%以上,且2021年末较上年末上行1-21bp。值得一提的是,上市银行资产规模在中国银行业占比超八成,非上市银行不良情况的披露细化了银行业的信息颗粒度,但难以反映行业全貌。

“上市银行现在的不良指标,应该跟过去两年的‘净表’努力和疫情初期对一些困难企业的延期、展期政策较为宽松有很大关系。”一位华南地区银行人士告诉券商中国记者,“但这不意味着银行的资产质量压力减小。”

招商银行管理层也在今年业绩发布会上坦言,今年银行业整体的经营都面临着经济下行的巨大压力,“银行业的增长遇到困难,风险管理面临也巨大的挑战”。

从多位受访银行人士感受来看,今年银行风控压力或超往年,这是基于对外部风险形势的判断。“现在整个大环境还是经济下行压力比较大,经济趋势也是我们一直在关注的,其中最直接的影响因素就是疫情。”前述城商行风控人士认为,“目前来看,制造业的复产复工情况还是最首要的,对经济起着比较决定性作用的因素。”

一位资深大行从业人士也向券商中国记者指出,资产质量压力一直存在,“原有的项目发展的运行过程中如果是出现了波动,不管是市场还是资金呀,都会对这个项目(贷款)有影响的,所以要时刻绷紧这个弦”。

三大风控压力来源

从多位受访银行人士及多家上市银行2021年业绩发布会来看,2022年,银行业最为关心的三个影响资产质量的因素包括:疫情较为严重的地区及受疫情影响较大的行业,如餐饮、旅游、服务业等;仍在持续释放风险的房地产领域;小微企业贷潜在的劣化风险。

部分区域、行业挑战加大

整体形势之下,部分区域银行也承压,例如南京银行高管层在业绩发布会上提到,进入今年二季度,长三角地区特别是上海地区由于疫情管控的原因,整体形势面临比较大的压力。

“除了面对国际国内的一些宏观经济等存在的一系列挑战,广大投资者近来关注的也是上海疫情,可能对长三角地区以及有可能对我们银行所带来的一些挑战。”南京银行高管层坦言,除了北京分行以外,该行其他的分行都在长三角地区,也在积极按照当地政府的要求来投身防疫与抗疫支持。

受疫情封控措施升级的影响,无论是企业还是银行,许多业务的正常运营与拓展受到影响。华东区某区域银行从业者向券商中国记者表示,在此情形下,企业的的盈利规模与经营状况都会受到打击,相应地偿债能力也会降低,特别是对于中小企业来说,恶化容易出现传导之势。

“不同地区的银行肯定有明显差异,如果贷款方向以服务业等受疫情影响较大的行业为主,或者一些政府当时看好的项目中途如果改变的话,后续肯定要受影响的。”前述大行从业人士表示。

他认为,与疫情最初爆发以来的情况一致,今年的风险质量可能会主要是来自于新兴产业和服务行业领域,比如旅游、外贸等产品项目比较单一的领域与行业。

房地产仍为主阵地

受个别房企出险波及,国、股银行对公房地产业贷款不良明显抬头。券商中国记者梳理上市银行2021年年报发现,国有银行中,2021年末,工、农、中、建四大行对公房贷不良率出现37-247BP不等的上行;股份制行对公房贷不良率更是全部增长。

其中,2021年末,工商银行对公房贷不良抬头程度位居国有行首位,不良率从2020年末的2.32%增至去年末的4.79%;股份制行中,中信银行对公房贷不良率最高,为3.63%,较上年末增加28个BP,民生银行不良率抬头最为显著,较上年末增加197BP至2.66%。

银行房地产行业不良率上升的主要原因是“个别风险大户贷款劣变”。民生银行行副行长石杰在该行业绩发布会上表示,2021年下半年来,该行房地产行业前期累积的风险开始显现,“部分高杠杆的房企出现了资金链问题,我行房地产业务资产质量承压”。

多位银行人士均认同,目前房地产行业仍处于风险上升和风险释放阶段,银行业的房地产业务资产质量还会继续承压,“至于该行业何时见顶,要密切关注一手、二手市场端的销售数据变化”。

“因为对公房地产项目其实是闭环模式,也就是贷款投向和还款来源都是一个项目,这样项目的资金流动起来就靠销售端回款。”一位银行人士表示。

当前多地呈现对房地产政策松绑之势,但房地产行业区域性的“冷暖”差异较大。“在现在房市整体比较萧条的环境下,不同房企差异还是比较明显,一线城市和一些地理位置占优的项目回暖肯定比较快,可是很多中西部城市本身去化能力就比较弱,现在大家避险心理也比较重,还是有很多房企回款困难。”前述银行人士表示。

当谈到今年风控压力最大、资产恶化趋势最为明显的领域时,前述银行风控人士向券商中国记者指出,房地产行业仍然是主阵地。“有关于头部房地产企业实际违约状态的事情一直在被曝出,房地产行业也比较受到关注。”该人士进一步表示,“不仅是头部房企,连中小投资商可能在一线城市的一些项目超红火的,但也会因为自身的现金流问题,导致逾期、进而发展成不良。”

小微业务受冲击

“现在资产劣化压力比较大的,还有很多来自于近几年推行的小微企业贷款。”华东地区某银行一线人员向券商中国记者坦言,小微企业服务方向比较单一,有抗风险能力弱的隐患,“所以就很容易出现不良,这种情况再加上疫情和封闭呀,产品再卖不出去,这都这是一种毁灭性打击”。

“一些中小企业、个体工商户等与社会面情况紧密相连,受到外部经济环境和疫情影响也较大。”前述银行风控人士也表示,“而且这部分企业贷款和零售贷款是联动的,比如一些小企业主还有个人经营贷,他生意不好的话,两头都换不上”。

但前述华东银行人士认为,扶持小微企业不仅符合政府倡导,银行也要积极承担支持实体经济的社会责任。事实上,中小微企业作为实体经济的“毛细血管”,受到疫情反复的影响难以完全投入复产复工,为这类企业纾困已成为当务之急。

近期,监管层也在不断出台相关引导政策。5月13日,银保监会有关部门负责人表示,下一步要继续保持小微企业贷款支持力度,引导大型银行努力提升小微企业首贷户比重,合理调整小微企业贷款结构,“大型银行今年新增普惠型小微企业贷款要达到1.6万亿元,全年新增小型微型企业法人首贷户数量要高于上年”。

官方数据显示,今年一季度末,6家大型银行普惠型小微企业贷款余额7.3万亿元,较年初增加8504亿元,增幅13.1%。新发放普惠型小微企业贷款平均利率4.1%,较2021年平均利率下降0.1个百分点。一季度累计新增小型微型企业首贷户9.1万户,较去年同期多增2万户。

此外,监管继续鼓励银行做好延期还本付息政策接续,助力稳就业。有关部门负责人明确表示,要进一步推广“随借随还”模式,主动跟进小微企业融资需求;统筹考虑展期、重组等手段,按照市场化原则自主协商贷款还本付息方式。

就在今年3月24日,国务院常务会议宣布“将普惠小微企业贷款延期还本付息政策和信用贷款支持计划进一步延至今年底”。

长三角地区某区域性银行人士告诉证券时报·券商中国记者,倡导为企业纾困将是业内普惠很长一段时间的“主旋律”,也希望企业能够借助银行提供的资金实现自身良性发展与运营,加快复苏。

数字化投入必要性凸显

原本随着科技、非现金交易加速发展以及零售转型的结构性变化,银行业近几年都在卯劲推动数字化转型,而受疫情影响,非接触式的金融服务更进一步催化了行业的智能化转型,在此情形下数字化风控的重要性也越发显得重要起来。

在以往传统的风险管理流程中,常常占用大量的资源且效果也无法得到很大的保障。不论是从全球性银行还是地区性银行来看,在核心风险领域的损失与罚款也会令银行深陷舆论以及处罚的“漩涡”。

从刚刚落幕的“年报季”中不难看到,各家银行也在年报中积极进行数字化风控赋能情况的汇报,比如在资产质量的把控中结合大数据、云计算等数字化手段,提高风控效率。在金融科技赋能下,流程、决策、监控以及预警都可以趋向于自动化,由此银行的抗风险的能力进一步提升。

风险管理数字化、智能化转型确实得以强化着银行资深风控管理体系的优化升级。相较于人工开展的数据收集、授信以及归档,数字化风控大幅减少流程出现问题的可能性。

“数字化转型主要体现在风控体系建设上,特别是量化风控的手段方面,这几年提升比较明显,比如说我们的智能评级、智能预警和智能贷后。”招行管理层在业绩发布会上表示。

不少银行开始强调要全面深化数字化技术在风控领域的应用,例如南京银行在年报中立下的目标是:将继续在各个领域深化科技应用数字化的转型,来进一步提升风险全过程的管理能力,以此来保障战略转型;光大银行高管也表示,今年的主要任务之一是大力推动风险管理数字化智能化转型,同时推动全面风险管理体系的优化升级,全面强化“新三大风险”管理。

“在未来,银行需要加大数字化投入。”华东区某股份行人士告诉券商中国记者,一旦数字化技术引进或者运用的方法得到,那么就会极大提高效率,“风控的数字化转型在降本方面会成效显著”。

2022-05-17 10: 30

2022-05-17 13: 05

2022-05-17 09: 15

2022-05-17 00: 10

2022-05-13 20: 47

2022-05-14 00: 17