时隔两个多月时间,国泰君安再次出手,拿下华安基金8%股权,距离控股华安基金仅差“临门一脚”。

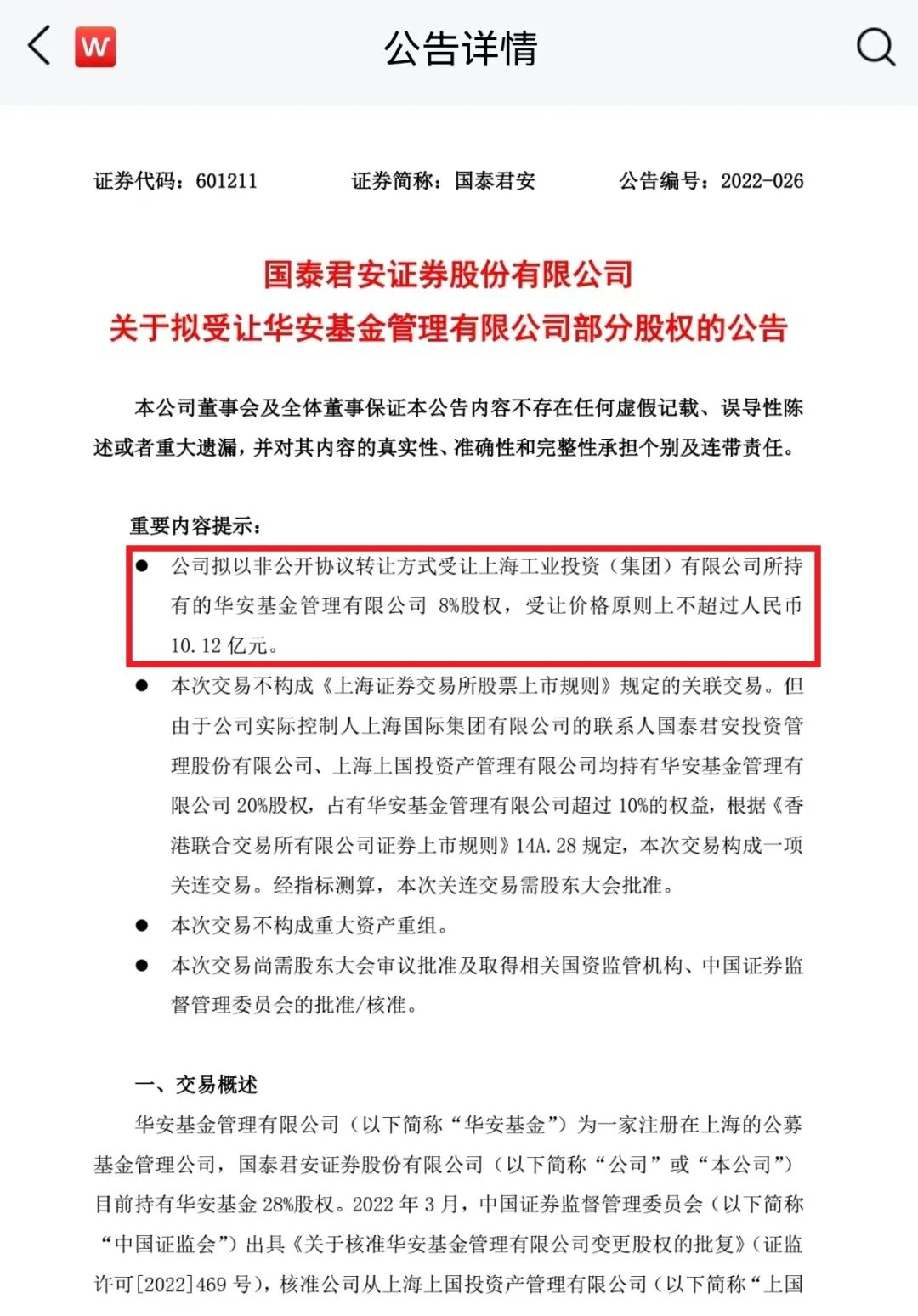

近日,国泰君安证券公告,公司拟以非公开协议转让方式受让上海工业投资(集团)有限公司所持有的华安基金8%股权,受让价格原则上不超过人民币10.12 亿元。待此前拿下的15%股权工商变更登记及本次交易完成后,公司持有华安基金的股权比例将增加至 51%,华安基金将成为公司控股子公司。

在业内人士看来,资管行业是目前金融行业里面增速最快的细分行业,且发展势头良好,券商控股基金公司的意愿很高,从目前市场表现上看,持有头部基金公司股权的券商估值也普遍高于同业平均水平。

两年多时间三次提升持股比例

国泰君安拟控股华安基金

“券商巨头”国泰君安证券在基金公司股权布局上又有新动作。

近日,国泰君安对外公告,为加快补齐公司大资管业务短板,实现控股公募基金公司的目标,公司拟以非公开协议转让方式受让上海工业投资(集团)有限公司(以下简称“上海工投”)所持有的华安基金 8%股权(以下简称“标的股权”),受让价格原则上不超过人民币 10.12 亿元(最终以经有权的国资监管机构备案确认的评估结果为基础确定)。本次交易完成后,公司持有华安基金的股权比例将增加至51%,华安基金将成为公司控股子公司。

证监会网站披露,华安基金此前经历过数次股权变更。国泰君安证券收购华安基金股权始于2014年,当年10月14日,国泰君安发布公告称,为优化资产管理业务布局,国泰君安全资子公司国泰君安创新投资有限公司于2014年4月9日通过上海联合产权交易所摘牌受让华安基金管理有限公司20%股权,并与转让方上海电气(集团)总公司签署了产权交易合同。

随后这一交易经过不少波折,由于当时国泰君安证券依旧控股国联安基金,受制于“一参一控”的要求,该笔交易一直未进入最终支付阶段。因逼近交易期限,2015年9月,国泰君安创新投曾在2015年9月向上海电气追加支付2980.6万元;2017年1月,国泰君安创新投再次追加支付2010万元。

2017年4月28日,国泰君安将国联安的51%股权以10.45亿元转让给太平洋资产,为接手华安基金扫除障碍。随后,证监会核准上海电气(集团)总公司将其持有的华安基金20%股权转让给国泰君安创新投资有限公司。2017年10月中旬,华安基金正式完成股权变更。

2018年12月7日,国泰君安创新投资有限公司将所持华安基金的20%股权转让给国泰君安证券,国泰君安实现对华安基金直接持股。

最近两年时间,国泰君安又连续三次提升华安基金的股权占比。2021年3月,上海锦江国际投资管理有限公司将其持有的华安基金8%的股权转让给国泰君安,国泰君安在华安基金的持股比例也顺势提升至28%。

2022年3月14日,国泰君安发布公告称,公司收到证监会批复,核准上国投资管将其持有的华安基金15%的股权转让给国泰君安。受疫情影响,受让的上述股权正在办理工商变更登记。加上此次受让上海工投持有的8%股权,国泰君安有望在不久的将来实现对华安基金控股。

待股权变更完成之后,国泰君安将持有华安基金 51%股权、上海工投将持有华安基金 12%股权、投管公司将持有华安基金 20%股权、上海锦江国际投资管理有限公司将持有华安基金 12%股权、上国投资管将持有华安基金 5%股权。

华安基金股权估值达126.50亿元

增值率227.19%

最近短短两个多月时间里,华安基金股权价值也在稳步提升。

据国泰君安公告披露,东洲评估以 2021年9月30日为基准日,为本次交易出具了《上海工业投资(集团)有限公司拟将其持有的华安基金管理有限公司 8%股权协议转让给国泰君安证券股份有限公司所涉及的华安基金管理有限公司股东全部权益价值资产评估报告》(东洲评报字【2021】2554 号)。东洲评估具有证券、期货相关业务资格。

东洲评估分别采用收益法和市场法对华安基金股东全部权益价值开展评估,考虑到华安基金主营业务的性质,最终采用市场法进行评估,以市场法评估结果作为初步评估结论。

东洲评估通过梳理国内可比公募基金管理公司股权转让历史情况,选择了近年的万家基金、泰信基金及摩根士丹利华鑫基金等基金管理公司的股权转让案例作为可比案例,采用行业通用的 P/AUM(估值/有效规模)作为可比量化指标。

经测算,上述可比案例的 P/AUM 范围为 2.78%-9.06%,根据宏观经济条件、交易条件、行业状况的变化,同时考虑华安基金收益能力、竞争能力等情况,东洲评估在结合可比交易案例的基础上拟定本次评估的 P/AUM 值为 5.71%,按评估基准日华安基金的有效规模 2,216 亿元计算,华安基金股东全部权益价值的评估值为126.50亿元,评估增值 878,373.45 万元,增值率227.19%,本次交易标的股权的初步评估估值为10.12亿元。相较于前次评估值,本次评估值增长4.72%,主要原因为两次评估期间华安基金经营情况保持良好增长。

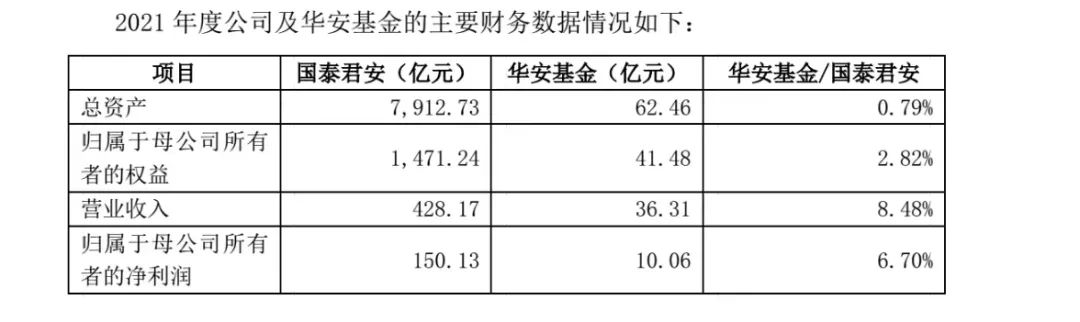

而据此前国泰君安2021年年报,截止2021年末,华安基金总资产为 62.46 亿元,净资产为41.48亿元;2021年实现营业收入 36.31 亿元,净利润10.06亿元,营业收入及净利润同比增长分别达到35.98%、41.54%。华安基金也是2021年净利润超过10亿的16家基金公司之一。而在2020年,华安基金净利润增速也一度高达58%。

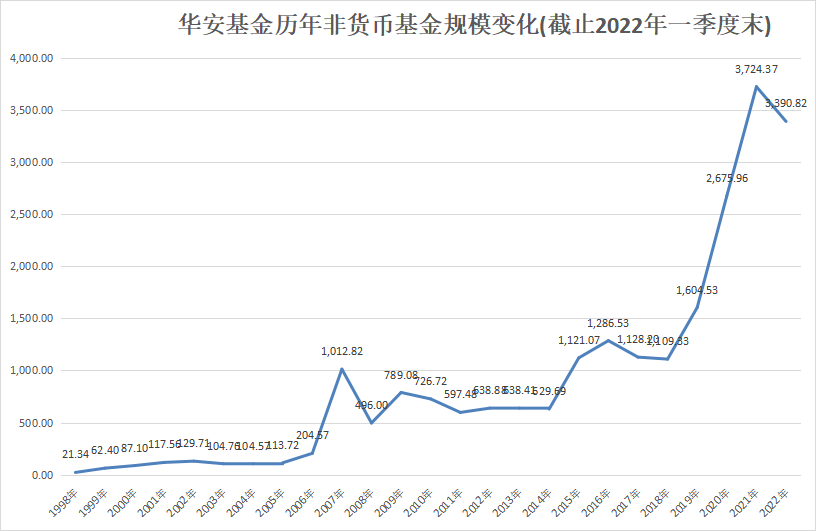

基金业协会数据显示,华安基金2022年1季度非货币公募基金月均规模达到3515.84亿元,全行业排名第15名,相比上一个季度增长了466亿元。

将实现对华安基金的财务并表

手握华安基金及国君资管两张公募牌照

在多位业内人士看来,国泰君安控股华安基金是预期之中的事,上海国资委也起到了自上而下的推动作用。

“华安基金之前的股东全都是上海国资企业,部分股东本身就没有参与管理,最近几年时间里,一直都是国泰君安在参与管理华安基金,国泰君安最终实现控股华安基金也是很早之前的计划安排。”一位业内人士评论。

也有业内人士表示,未来国泰君安控股之后,对基金公司不会有很大的影响。“国泰君安之前已经是华安基金的大股东,如今只是进一步提升持股比例,基金公司的发展战略不会产生显著变化。”

“此前上海国资委通过不同主体联合参股华安基金,国泰君安将来要实现对华安基金控股,也更多是自上而下的安排。近期,《公开募集证券投资基金管理人监督管理办法》新规也刚刚发布,未来,大型保险集团以及头部券商旗下资管也都会去申请公募牌照,公募牌照在资管行业中很受欢迎,包括ETF、公募REITs等业务的推进都需要公募牌照。”另一位业内人士如此评价。

在一位基金公司人士看来,券商控股基金公司是大势所趋。“近年来,资管行业发展趋势向好,是金融行业里增速最快的子行业,华安基金也是基金公司中的优质资产,国泰君安控股华安基金也完全复合预期。”

“大股东完成控股之后,来自股东方的支持以及联动合作可能会比以往更多,业务之间的协同发展也会加强,如在公募reits业务上的齐头并进,加强基金代销支持,投研服务合作等。而基金公司本身运作已经比较市场化,员工的薪酬待遇影响不大。”上述基金公司人士进一步分析。

国泰君安也称,华安基金 15%股权工商变更及本次交易完成后,公司控股的华安基金及全资子公司上海国泰君安证券资产管理有限公司分别持有中国证监会核准的公募基金管理牌照和资产管理机构公募牌照,符合《公开募集证券投资基金管理人监督管理办法》的相关规定。

国泰君安同时表示,华安基金将成为公司的控股子公司,有利于补齐公司公募基金业务布局短板,提升公司核心竞争力。

本次交易完成后,公司将实现对华安基金的财务并表,有助于提升公司盈利能力。对华安基金并表也将产生一次性股权重估收益,该收益金额取决于最终交易价格、并表时间及华安基金的经营状况等因素。综合考虑,预计因重估产生的利润不超过本公司 2021 年经审计归属母公司所有者净利润的 10%。最终数据以经审计师审计确认为准。

2022-05-25 12: 53

2022-05-25 00: 29

2022-05-20 17: 23

2022-05-20 17: 05

2022-05-19 11: 13

2022-05-19 08: 43