安信信托因内部控制存在重大缺陷,被上交所给予纪律处分。

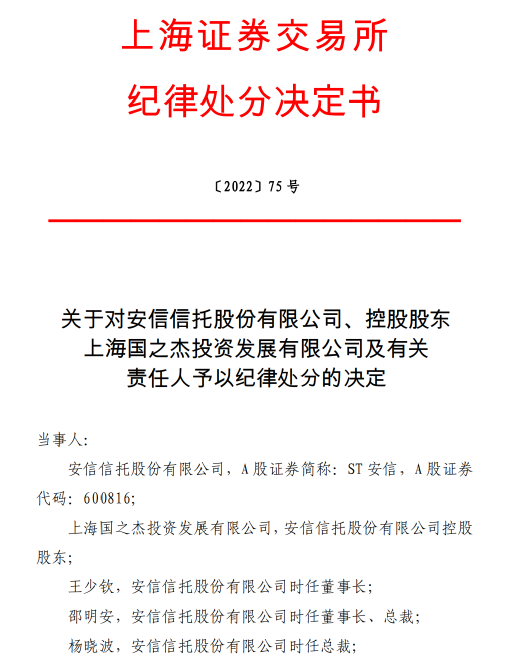

6月10日,上海证券交易所公布对安信信托、安信信托控股股东及其相关责任人的《纪律处分决定书》,具体违规行为涉及四个方面:未及时披露提供大额保底承诺事项,公司内部控制存在重大缺陷;多笔重大诉讼事项披露不及时;主要资产受限情况披露不及时、不完整;2018年年度报告财务信息披露不准确。

《纪律处分决定书》当事人具体包括:安信信托、上海国之杰投资发展有限公司(安信信托控股股东)、安信信托两任董事长王少钦及邵明安、安信信托两任总裁杨晓波及王荣武、安信信托时任主管会计工作负责人赵宝英,安信信托三任董事会秘书武国建、陶瑾宇及王岗。

安信信托存在四方面严重违规

(一)未及时披露提供大额保底承诺事项,公司内部控制存在重大缺陷。

2021年4月30日,公司披露的2020年年度报告显示,在前期展业过程中,公司存在与部分第三方签署《信托受益权转让协议》《框架合作协议》或出具《流动性支持函》等形式提供保底承诺的情形。根据中国银保监会上海监管局出具的行政处罚决定书(沪银保监银罚决字〔2020〕4号)查明的事实,上述部分保底承诺出具的时间为2016年7月至2018年4月。2020年度,公司累计解除保底承诺函163.96亿元,占公司2019年末经审计净资产的214.86%;截至2020年12月31日,公司存量保底承诺合计余额为752.76亿元,占公司2019年末经审计净资产的986.45%;截至2020年12月31日,公司因提供保底承诺等原因引发诉讼50起,涉诉本金184.91亿元。因公司提供上述保底承诺且涉及金额巨大、涉及协议或合同文件未查询到相关用印记录及审批流程、未能有效执行合同用印审批相关内部控制以避免相关违规情况的发生,公司年审会计师事务所对公司2019年、2020年内部控制均出具否定意见的审计报告。

公司对外提供大额保底承诺,未能及时履行信息披露义务,迟至披露2019年和2020年年度报告及相关诉讼公告时才予以披露,相关信息披露严重滞后。公司未能建立健全有效的内部控制机制,未有效执行合同用印审批流程,导致未及时发现前述大额保底承诺事项,相关内部控制存在重大缺陷。

另经查明,根据公司于2021年7月28日披露的收购报告书摘要及董事会关于消除部分经营风险措施的意见,公司以与部分第三方签署《信托受益权转让协议》或出具《流动性支持函》等形式提供信托项目的保底承诺,是由于控股股东国之杰和实际控制人高天国深度介入公司经营管理、涉嫌开展违法违规行为和经营不当导致。

(二)多笔重大诉讼事项披露不及时

2019年3-12月期间,公司先后发生33起诉讼事项,涉诉金额累计约114.56亿元,占公司最近一期经审计净资产的95.37%。其中,截至2019年5月28日,公司连续12个月内累计涉案金额达到12.83亿元,占最近一期经审计净资产的10.68%,首次达到披露标准。但公司未在达到披露标准时及时披露相关重大诉讼事项,直至2019年11月16日、12月17日和2020年4月22日、4月30日、7月18日才分别予以披露。

2020年1-7月期间,公司先后发生38起诉讼事项,涉诉金额累计约83.79亿元,占公司最近一期经审计净资产的109.82%。其中,截至2020年1月13日,公司连续12个月内累计涉案金额达到12.28亿元,占最近一期经审计净资产的10.22%,首次达到披露标准。但公司未在达到披露标准时及时披露相关重大诉讼事项,直至2020年1月23日、7月18日才予以披露。2020年3月25日、4月3日,公司发生5起诉讼事项,涉诉金额约14.15亿元,占公司最近一期经审计净资产的11.78%,累计达到披露标准,但公司直至2020年4月22日、7月18日才予以披露。2020年4月9日、4月21日,公司发生2起诉讼事项,涉诉金额约15.83亿元,占公司最近一期经审计净资产的13.18%,累计达到披露标准,但公司直至2020年4月30日、5月15日才予以披露。2020年5月10日至7月8日,公司发生14起诉讼事项,涉诉金额约8.12亿元,占公司最近一期经审计净资产的10.64%,累计达到披露标准,但公司直至2020年7月10日、7月18日、8月4日才予以完整披露。

2021年4月23日,公司发生6起诉讼事项,累计金额约36.15亿元,占公司最近一期经审计净资产的47.37%,已达到需通过临时公告披露的标准。但公司对相关诉讼事项未及时履行信息披露义务,直至2021年5月11日才予以披露。

(三)主要资产受限情况披露不及时、不完整

截至2020年4月30日,公司部分资产受限。其中,质押资产账面价值44亿元,冻结资产账面价值57亿元,受限资产合计达101.21亿元,占公司最近一期经审计总资产的48.6%和经审计净资产的132.63%。公司未及时通过临时公告披露主要资产被质押、冻结的情况,仅于2020年4月30日披露的2019年年度报告中披露称,报告期末,账面价值96.2亿元的资产所有权或使用权受到限制。直至2020年5月15日,公司才以临时公告的形式披露自查资产质押冻结的情况。

(四)2018年年度报告财务信息披露不准确

2019年4月30日,公司披露2018年年度报告,2018年公司实现营业收入-8.51亿元。5月1日,公司披露《关于会计差错更正暨股票复牌的提示性公告》称,经自查发现,由于工作疏忽,公司2018年度财务报表的有关账务处理存在会计差错,导致2018年度营业收入少计10.55亿元。5月15日,经公司董事会审议通过《关于会计差错更正的议案》后,公司对2018年年度报告予以更正并披露称,在2018年度财务报表编制过程中,因公司错误地将印纪传媒股票分类至“以公允价值计量且其变动计入当期损益的金融资产”科目核算,将相应-10.55亿元的公允价值变动误计入“公允价值变动收益”,导致公司2018年度营业收入少计10.55亿元,错误显示为-8.51亿元。会计差错更正后,公司营业收入为2.05亿元,同时资产减值损失项目增加10.55亿元。

根据上述违规行为,上交所作出如下纪律处分决定:对安信信托和控股股东上海国之杰,时任董事长王少钦,时任董事长、总裁邵明安,时任总裁杨晓波、王荣武予以公开谴责,并公开认定王少钦、杨晓波5年内不适合担任上市公司董事、监事和高级管理人员;对时任主管会计工作负责人赵宝英和时任董事会秘书武国建、陶瑾宇、王岗予以通报批评。纪律处分实施过程中,实际控制人高天国已因病去世,根据上交所相关规定,终止对其的纪律处分程序。此外,上交所还对安信信托时任财务总监庄海燕给予监管警示的决定

安信信托去年亏损11.29亿,净资产由负转正

根据安信信托财报数据可知,2021年安信信托营业收入为2.29亿元,同比下降24.66%,归属于上市公司股东的净利润-11.29亿元;归属于上市公司股份扣除非经常性损益后的净利润-8.72亿元。

2021年度,安信信托净资产实现由负转正。截至2021年末,安信信托归属于上市公司股东的净资产为2.50亿元,每股净资产 0.0456元,资产负债率 94.36%。安信信托2021年度亏损金额较上年度有较大幅减少,主要原因在于和中国银行及信保基金就公司部分债务达成和解,相关债务重组利得增加,导致本年度亏损减少。截至报告期末,存续信托项目212个,受托管理信托资产规模1,453.63亿元;2021年度已完成清算的信托项目37个,清算信托规模60.71亿元;本年度新增设立信托项目1个,新增信托规模0.05亿元。其中,新增单一类信托项目1个,实收信托规模0.05亿元。

安信信托的净资产为何会由负转正?安信信托在1月26日发布的公告中表示,具体与以下三项操作有关。

一是变卖公司所持有的大童保险股权。2021年11月,根据上海金融法院出具的《执行裁定书》,公司名下的大童保险销售服务有限公司占比为32.9792%的股权被以人民币110,483万元变卖给第三人并完成工商变更登记,上述司法强制执行完成后,该项资产的成交价与当前账面价值67,560万元之间的差额产生溢价收入约4.3亿元,计入公司当期损益。

二是与中国银行、信保基金及信保公司签署《债务和解协议》。公司召开2021年第一次临时股东大会,通过了“安信信托股份有限公司重大资产出售方案”、“关于公司和中国银行、信保基金及信保公司签署《债务和解协议》”等议案,公司与中国银行签署的《债务和解协议》正式生效。根据协议,公司以相关资产及8亿元货币资金偿还待和解债务(包括本金327,836万元及对应利息、罚息、资金成本、其他费用等)。本次交易完成后,公司与中国银行之间的待和解债务全部获得清偿。通过本次债务和解,本年度产生相关债务重组收益约6亿元。

三是信保公司同意债务豁免。2021年12月,信保公司向公司回复确认,同意豁免《债务和解协议》项下剩余本金、资金占用费、违约金等待和解债务总额约6.76亿元。经与年审会计师初步讨论,该项债务豁免构成权益性交易,预计计入所有者权益——资本公积约5亿元,但不影响当期损益。

重组事项仍在进行中

作为A股市场仅有的两家上市信托公司之一,安信信托的重组事项一直备受关注。

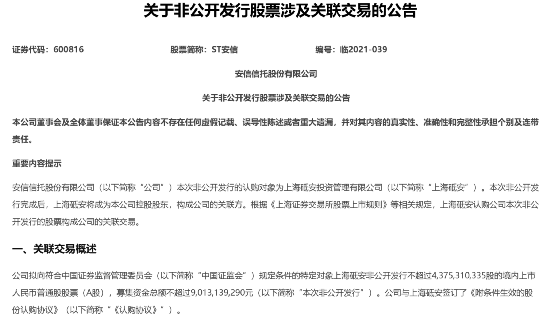

2021年7月份,安信信托披露《非公开发行股票预案》,安信信托拟向上海砥安投资管理有限公司(以下简称“上海砥安”)实施非公开发行股票,发行价格为2.06元/股,非公开发行的股票数量不超过43.75亿股,募集资金不超过90.13亿元,扣除相关发行费用后,全部用于充实公司资本金。此次非公开发行完成后,上海砥安将成为公司控股股东,持股比例为44.44%。

上述《非公开发行股票预案》提到,非公开发行是安信信托整体风险化解方案的重要组成部分,旨在降低表内债务规模、化解流动性风险,恢复增强上市公司造血能力,充分发挥上市公司金融牌照价值,支持公司后续经营及长期稳健发展。在去年发布定增预案公告的同时,安信信托还公告,拟与中国银行上海分行、中国信托业保障基金等签署《债务和解协议》。

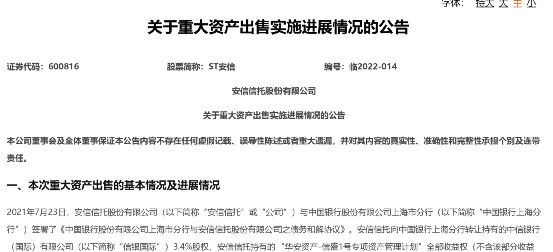

今年3月9日,安信信托发布《关于重大资产出售实施进展情况的公告》,披露了其与中国银行上海分行的债务和解进展。具体来看,相关重大资产出售的后续工作安排分为三方面:其一,对于信银国际3.4%股权的交易,待信银国际完成相应决策程序及获得香港监管部门批复(如需)后,公司将尽快与中国银行上海分行完成资产交割;其二,就本次交易中存在权利限制情形的置出资产,待查封冻结机构解除权利限制后,公司将尽快与中国银行上海分行完成资产交割;其三,对于其他不存在权利限制的标的资产,公司正在与交易对手协商办理相关资产交割手续。

4月21日,上海银保监局发布《关于同意安信信托股份有限公司募集新股份方案的批复》,同意公司以募集新股份的方式变更注册资本。募集的具体实施按照国家有关法律法规的规定和公司非公开发行股票方案执行。

同天晚间,安信信托(ST安信,600816.SH)发布《关于与保底承诺函持有人达成和解的进展公告》,公告提到,2021年以来,在有关部门指导下,经充分协商,大量保底承诺持有人与公司达成了和解。截至披露日,保底承诺仅余20.07亿元。

2022-06-12 00: 23

2022-06-11 12: 08

2022-06-11 08: 11

2022-06-09 15: 00

2022-06-09 15: 50

2022-06-09 11: 45