业内人士认为,这有利于扩大我国衍生品市场的国际影响力,扩大中国在大宗商品定价方面的话语权,也有利于加快推进人民币的国际化进程。

上期所是本次向QFII、RQFII开放品种最多的交易所。包括黄金、白银、铜、铝、锌、螺纹钢、热轧卷板期货合约,和黄金、铜、铝、锌期权合约共11个品种。

郑商所允许QFII、RQFII参与PTA期货、PTA期权、甲醇期货、甲醇期权、白糖期货、白糖期权、菜籽油期货、菜籽油期权和短纤期货9个品种。

大商所开放的品种包括黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、铁矿石、线型低密度聚乙烯期货合约,黄大豆1号、黄大豆2号、豆粕、豆油、棕榈油、铁矿石、线型低密度聚乙烯期权合约。

此外,上期能源还向QFII、RQFII开放原油、20号胶、低硫燃料油、国际铜期货合约,原油期权合约交易。

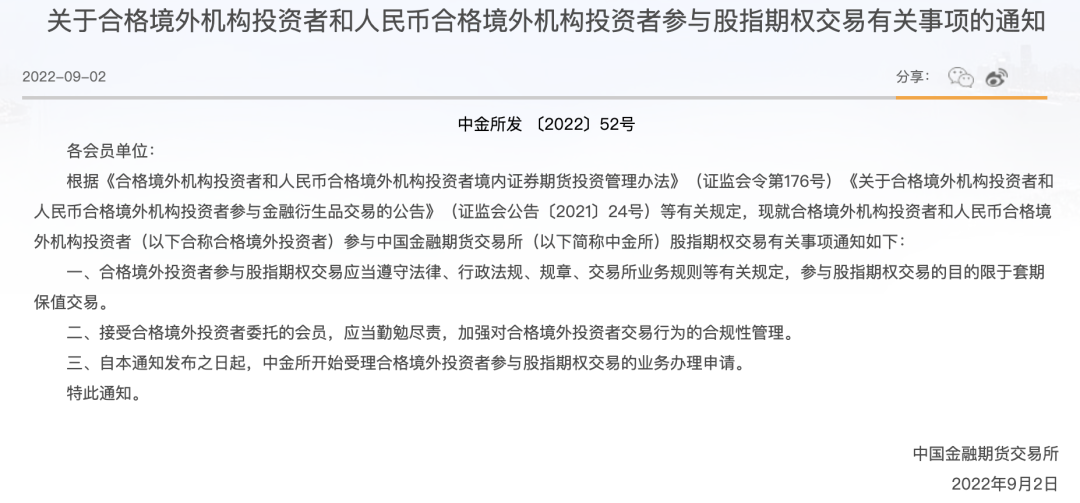

中金所放开参与股指期权,即QFII、RQFII可参与沪深300股指期权和中证1000股指期权。

2020年9月25日,经国务院批准,证监会、中国人民银行、国家外汇管理局发布《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》,证监会同步发布配套规则《关于实施〈合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法〉有关问题的规定》。其中明确提出,稳步有序扩大投资范围。新增允许QFII、RQFII投资全国中小企业股份转让系统挂牌证券、私募投资基金、金融期货、商品期货、期权等,允许参与债券回购、证券交易所融资融券、转融通证券出借交易。QFII、RQFII可参与金融衍生品等的具体交易品种和交易方式,将本着稳妥有序的原则逐步开放。本次几家期货交易所发布的公告,意味着QFII、RQFII参与商品期货、期权的政策正式落地。

中国期货市场的国际化正在加速。

今年8月26日,证监会党委委员、副主席方星海在“第十九届上海衍生品市场论坛”上表示,将坚定不移推进期货市场高水平开放。推进市场、机构、产品全方位制度型开放,积极探索多元化对外开放路径。研究推进油脂油料期货期权品种纳入特定品种,引入境外交易者参与,提升我国油脂油料期货价格的国际影响力。推动国债期货双向开放。尽快完成各项准备,向QFII、RQFII开放参与商品期货、商品期权和股指期权产品,为境外交易者提供更丰富的风险管理工具。

9月2日举行的“2022年服贸会中国国际金融年度论坛”上,方星海副主席又一次就期货市场对外开放表态,强调将稳步扩大商品和金融期货国际化品种,支持开展期货产品结算价授权合作,实现期货市场开放路径多元化。

在外资投资方面,数据显示,截至8月26日,境外投资者在股指期货市场的客户权益为317.55亿元,在原油期货、铁矿石期货、PTA期货、20号胶、棕榈油、国际铜、低硫燃料油期货市场的客户权益合计212.97亿元。

当日晚间,QFII、RQFII参与商品期货、期权的政策就正式落地。

南华期货董事长罗旭峰表示,靴子的正式落地一方面为境外资金参与我国衍生品市场提供了合法合规的通道和方式,有利于增加我国衍生品市场的深度,同时也意味着中国衍生品市场的对外开放进程更上了一个台阶,有利于扩大我国衍生品市场的国际影响力,扩大中国在大宗商品定价方面的话语权,也有利于加快推进人民币的国际化进程。

他表示,对于国内期货经营机构来讲,机遇和挑战并存。QFII和RQFII的进入有望为期货市场带来新的增量,使得期货经营机构迎来新的业务增长点,也有利于促进期货经营机构的国际化发展,但同时也对期货经营机构的各项服务能力提出了更高的要求,会在一定程度上加剧行业的分化。

物产中大期货副总经理景川指出,QFII、RQFII参与商品期货是境内期货市场开通国际交易品种后的又一个新举措,表明国内商品市场开放的步伐渐渐加快,一些进口依赖度较高的品种以及产业链条的商品优先参与交易。通过打通境内外交易联动,期货市场服务国民经济功能将得到更好的发挥。一方面,进出口的供应链各个节点都可以通过期货市场进行有效的风险管理;另一方面,通过QFII、RQFII资金进场,使得国内外价格的联系更为紧密,中国市场参与全球定价甚至取得全球定价权的条件日趋成熟。同时,通过QFII、RQFII方式引入境外交易者进场,为商品市场全面融入全球市场奠定了一定的市场基础,在逆全球化思潮涌现的情况下,这个举措无疑对中国进一步推进全球贸易表明了态度,自然更好地服务于实体经济。

本次向QFII、RQFII开放的商品期货期权品种涵盖有色金属、农产品、化工品等多个领域。东证衍生品研究院表示,随着期货市场的发展,最近几年有色金属期货与期权交易的成交量以及持仓量明显上升,单就国内而言市场参与主体也呈现出多元化的趋势。昨日各大期货交易所放开了QFII机构参与部分商品期货以及期权的交易权限,有色金属中涉及铜、铝、锌等品种。这些品种都是全球上市品种,同时市场参与度高、规模大、交易类型丰富、实物贸易通畅且频繁,因此相信QFII机构一定会深度参与到上期所的有色期货或期权市场交易当中,有利于进一步发挥期货市场价格发现、套期保值等基础功能。需要提醒广大投资者的是,大量外资的拥入,可能会加大市场波动,同时国内外交易理念以及逻辑的不同可能引发价格走势短期脱离传统趋势,需注意做好风险管理与控制。

对于农产品品种的开放,东证衍生品研究院认为,中国是全球最重要的大豆、菜籽及棕榈油进口国,进口油籽压榨所得豆粕、菜粕主要用作蛋白饲料原料,油脂则主要用作食用。正因为此,已经期货上市的油脂油料品种价格和国际市场高度相关,CBOT大豆和BMD棕榈油也通过影响我国进口成本而某种程度成为我国油脂油料定价的锚。自加入WTO以来,我国积极吸引外资,至今国际粮商进入中国市场历史已久。ACBD四大粮商、金光、益海等企业直接参与大豆的贸易、加工、油粕销售以及棕榈油的进口、精炼等各环节,这些企业为国内带来了点价、基差等新的采购和销售模式,他们也天然存在期货套期保值的需求。日前交易所发布合格境外投资者和人民币合格境外机构投资者参与油脂油料期货、期权合约的公告,油脂油料期货的流动性、国内外市场的联动性有望进一步加强,我国作为主需求国对国际市场油脂油料价格的影响可能扩大,期货发现价格的功能也能够更好地得以实现。

2022-09-04 08: 44

2022-09-04 08: 52

2022-09-04 11: 58

2022-09-04 12: 34

2022-09-04 13: 07

2022-09-01 18: 45