虽然今年主动权益类爆款基金频发,引发众多投资者争相参与,但受建仓时机和持股成本影响,今年主动权益新基金平均收益率为9.38%,落后同类产品近20个百分点。

多位行业人士对此分析,在不同市场环境中,新基金的赚钱效应与老基金存在差异,投资者应避免频繁追逐热点或者盲目参与爆款基金。

主动权益新基金平均收益率9.38% 落后同类产品近20个百分点

Wind数据显示,截至10月23日收盘,3377只主动权益类基金(份额合并计算)今年以来平均收益率28.11%。其中混合型基金27.12%,主动股票型基金35.5%。

相比上述产品的良好业绩,主动权益类次新基金平均收益率9.38%,远逊于行业平均水平,收益率最高的国泰研究精选两年,年内净赚60.68%,同样不及老基金中业绩几乎翻倍产品。

多位行业人士认为,“好发不好做”,在今年股市快速回暖,结构性行情突出,且不少新基金处于建仓期的条件下,新成立基金在仓位和资金投向上,都相对存在劣势。这也是今年新基金业绩不及老基金的重要因素。

上海证券基金评价研究中心基金分析师俞辰瑶认为,建仓期是最主要的因素,如果把去年12月至今年4月21日之前(运作满半年)成立的基金定义为次新基金的话,主动权益基金(普通股票型+混合型)今年以来的平均业绩约为25%,与老基金相比业绩差距不是很大。而4月21日以后成立的基金平均业绩不到5%,主要是这部分基金拉低了次新基金的收益率。

另外,俞辰瑶还表示,从上证综指的走势来看,今年以来快速上涨的阶段为3月底至7月初,此后市场进入震荡期板块轮动较为频繁,因此,部分在股市快速上涨期仍处于建仓期的新基金,会增加基金经理建仓的难度,最后影响了收益水平。

北京一位绩优消费基金经理也表示,次新权益基金与老基金业绩相比,一般有以下规律:在股市快速上行阶段,次新权益基金无法及时建仓跟上股市行情,业绩一般弱于完成建仓的老基金;在股市震荡或下行阶段,次新权益基金因为没有持仓压力,往往可以从容建仓,优化投资结构,投资业绩也往往优于老基金,这在2018年的熊市中体现尤为明显。

该基金经理称,“今年股市行情快速回暖,新基金发行火热,但好发不好做,在医药、消费、科技行业的优质龙头股估值不断抬升中,新基金建仓难度增加,而这些优质股票继续大幅上涨的空间也相对有限了。”

从持股仓位数据看,截至今年中报,混合型基金平均持股仓位67.89%,虽然多数新基金成立以来迅速建仓,同期次新混合基金平均仓位达到59.01%,但相对老基金仍然缺乏仓位优势。

此外,沪上一位公募人士还补充到,“目前主动权益类新基金中,部分基金为业绩报酬型产品,年化8%以上收益率会收取20%的提成,这类产品业绩也不是越高越好,可能会引发市场争议,这类产品的业绩更适合与同类型业绩报酬型基金来对比。”

建仓成本高企 投资者不应盲目追逐新基金

除了仓位的原因外,从持仓结构看,今年新成立主动权益基金不少仍以消费、科技、医药等为主要投资方向,但在这类股票快速上行阶段,新基金的建仓成本也在提升。

上海一家中型公募投资总监表示,从半年、一年等短期投资周期看,当前消费、医药、科技等板块的优质公司的估值相对偏高,近年来优质公司也获得了市场的较高溢价。但如果从3-5年,乃至更长远周期看,很多优质公司的估值仍在合理区间。因此,从新基金的建仓节奏看,他所在的公司会从资产配置的角度参与投资,并辅之以自下而上精选个股的逻辑,选择基本面优秀、景气度上行、具有优秀管理层的上市公司来参与。

北京上述绩优消费基金经理也认为,相对老基金以较低成本建仓绩优股,新发基金确实面临建仓成本的问题。尤其是同类型投资方向的基金,如何在更高估值的市场做好资产配置,将更具挑战。

不过,该基金经理认为,从估值角度看,目前竞争优势稳固、业绩增长稳健、市占率提升的消费龙头的估值水平是有支撑的,这足以建立公司发展的“护城河”;第二,人口是投资消费行业的底层逻辑,消费股也属于有复利效应的行业,在消费升级的浪潮中,景气度向上和低估值的消费子板块的投资机会,仍然值得持续关注。

事实上,在上述各类因素的影响下,新基金表现并不及老基金,这也让“赎旧买新”的投资操作显得不合时宜。

在俞辰瑶看来,销售激励机制对于新基金的倾斜、投资者对基金投资理解偏差而产生的“止盈”行为以及对市场热点的追逐都导致了“赎旧买新”的出现。“赎旧买新”虽是短期投资理念的体现,但近年来资本市场的产品创新也在加速,创新产品的出现和投资者对于多元配置需求的增加也会导致出现“赎旧买新”,这一部分的“赎旧买新”不能说是错误的。

俞辰瑶称,“对于投资者来说,我们鼓励多元配置的行为,但频繁追逐热点或者盲目参与爆款基金与长期投资的理念相悖,不利于投资者自身分享资本市场长期合理的回报,也会使基金管理人由于频繁申赎而增加组合管理难度,更不利于资本市场的有效定价。”

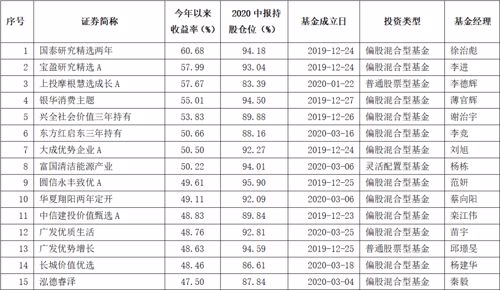

表1:今年主动权益类新基金收益率排名情况

(数据来源:wind 截止日:10月23日)