又一类基金产品有望加速扩容。

多位基金业内人士表示,此前审批节奏一度有所放缓的普通FOF基金近期受理呈现加快的现象,多只今年上半年上报的普通FOF基金10月份获得集中受理。

而在产品发行端,相比二级债基等主打股债搭配策略的“固收+”产品,偏债型FOF可以配置黄金、QDII等其他资产,收益来源更为多元化,这类产品也受到部分渠道青睐,首发规模有所升温。

普通FOF基金加速受理

多种迹象表明,普通FOF基金10月以来呈现加速受理的趋势,这类产品也有望成为继今年2月之后,年内新一批获批的产品,从而加快推向市场。

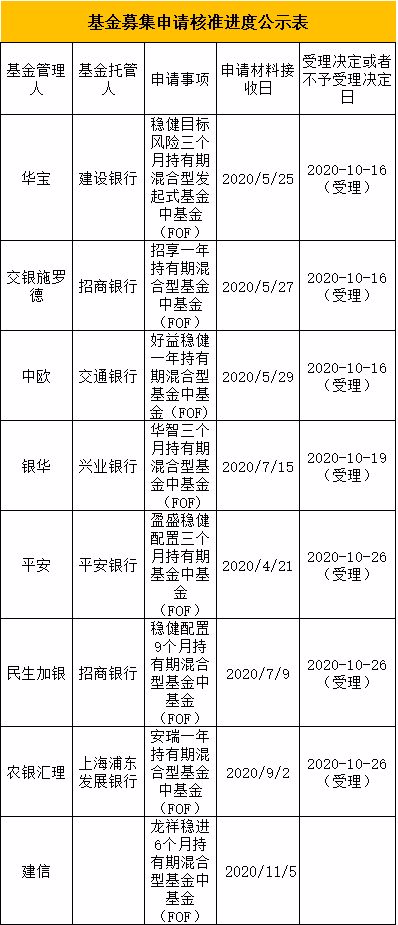

最新一期《基金募集申请核准进度公示表》显示,农银汇理安瑞一年持有期混合型FOF、民生加银稳健配置9个月持有期混合型FOF、平安盈盛稳健配置三个月持有期等三只今年4月-9月上报的FOF基金于10月26日同时获得受理。

除此之外,10月以来,还有包括华宝稳健目标风险三个月持有期混合FOF、交银施罗德招享一年持有期混合型FOF等4只基金也获得证监会受理。

而相比之下,今年上半年,获受理的普通FOF基金仅3只之多,最近一批获批的普通FOF基金还可追溯至今年2月份。

在一位基金公司人士看来,近期大家集中上报普通FOF基金或许与该类基金受理加快有关,听闻此前部分获受理的普通FOF基金有些还主动撤回了,大家当时预计未来这类基金审批可能改为简易通道。

一位基金公司FOF基金经理表示,所在公司也注意到业内近期上报普通FOF基金的力度有所加大的现象。“这或许与普通FOF产品审批流程的简化和加快有一定的关系。另外,经过3年的实际产品运行,普通FOF产品表现相对平稳,也初步证实了其投资可行性和市场接受度。特别是随着银行资管对净值型产品需求越来越大,普通FOF产品的机构投资者需求也会更加广阔。”

“从发行上看,普通FOF基金最短锁定期只有3个月,相对其他FOF基金而言,流动性更佳,这也是基金公司布局该类产品的因素之一。”另一位基金公司人士表示。

基金公司青睐布局偏债型FOF

从基金公司上报的细分产品类型上看,偏债型FOF更受青睐,7月以来受理的7只基金中,有4只名称中带有“稳健”二字。

“基金公司主要是将偏债型FOF当作“固收+”产品布局。”据北京一位基金公司产品部人士介绍,一方面,偏股型FOF作为基金组合,在当前牛市行情下,短期收益肯定不如年度权益基金冠军亮眼,偏股型FOF的长期资产配置能力需要更长时间才能体现;另一方面,偏债型FOF与二级债基等其他“固收+”品种相比,业绩差距不如偏股型产品那样明显,部分绩优偏债型FOF在“固收+”品种中业绩也排名比较靠前,这也是基金公司青睐布局偏债型FOF的原因。

另一位基金公司人士也表示,公司后期也打算上报偏债混合FOF,他认为,同样作为“固收+”产品,相比二级债基,偏债混合FOF可投的底层资产更加多元化一些。部分银行系基金公司推出的偏债混合型FOF,在银行渠道支持下,也有不错的销量。

“近几年,“固收+”产品比较热销,反映了市场对于中低风险、中低收益的产品需求比较强烈。稳健型普通FOF的风险收益水平比较类似,对于大多数稳健投资者来说,是比较好的选择。”上海一位基金公司人士如是表示。

诺德基金FOF投资总监郑源认为,普通投资者对于权益类资产的配置需求日益增加,但权益类资产具有高波动特征,因此,从资产配置角度来看,更合理的方式是对高波动资产进行收益和波动平滑之后,再让普通投资者来购买。因此,稳健型的FOF基金更适合那些愿意承担较低风险,而获取超出银行理财收益的普通投资者。

多只普通FOF年内收益超过30%

3月中旬,在避险资金涌入,债券收益率急速下行,中国10年期国债收益率一度创下2003年以来历史新低。股票市场也得益于宽松的资金面,走出了一波波澜壮阔的结构性行情,得益于债市、股市的轮番表现,以大类资产配置见长的普通FOF基金今年也取得不错的收益。

Wind数据显示,截止11月8日,海富通聚优精选、富国智诚精选两只普通FOF年内收益超过40%,平安盈丰积极配置、广发锐意进取3个月、兴全优选进取三个月、汇添富积极投资核心优势4只普通FOF年内收益高达30%以上,而分类型来看,今年之前成立的偏股、偏债型普通FOF基金年内平均收益也分别达到30.99%、14.93%。

谈及明年投资布局,海富通基金FOF投资部总监朱赟表示,如果四季度A股市场出现调整,明年市场行情可期。若四季度市场没有调整到位,加之流动性持续收紧,明年一季度行情或存隐忧。

“A股市场机构投资者占比越来越高,机构投资者对企业价值挖掘能力强,若是高估值板块调整到合理位置,机构投资者就会产生买入冲动,因此,即使股市出现调整,调整幅度可能也不会太大。而若是四季度市场没有调整,明年超额收益来源只能依靠企业盈利,预计只有10%-20%的收益空间,再考虑到流动性收紧带来的估值压缩,收益率或会更为有限。总体而言,目前时点对市场较为谨慎,展望明年,我们将做好股债配置,择机增配权益资产,并且考虑引入其他资产进行平衡和补充。”她进一步阐述。

诺德基金FOF投资总监郑源则判断,随着经济恢复和流动性的边际收缩,四季度权益市场的主要矛盾将变成业绩提升与估值收缩之间的博弈。因此,各个行业板块中,顺周期、相对低估值的标的会更具投资价值。基于此判断,从基金投资的角度,主题型基金的投资价值可能会低于前三季度,更看好行业板块相对分散的偏宽基类产品。另外,随着各种不确定因素基本被消化,四季度权益市场仍会有较好的机会。