继易方达悦兴一年持有之后,“固收+”基金再现百亿爆款。

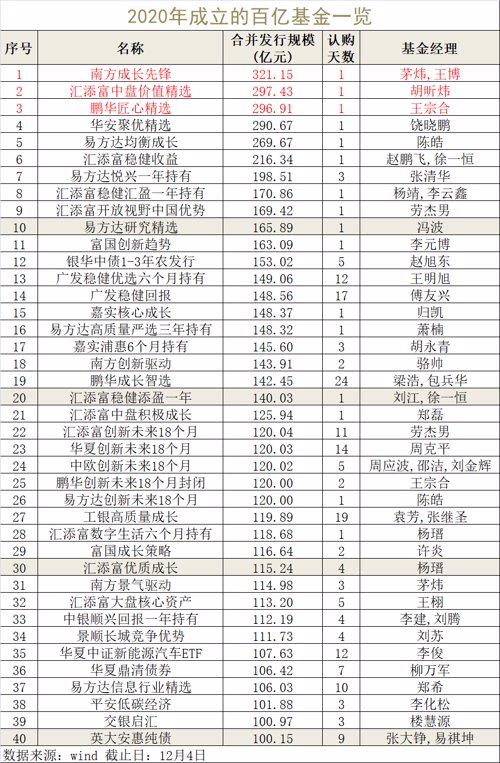

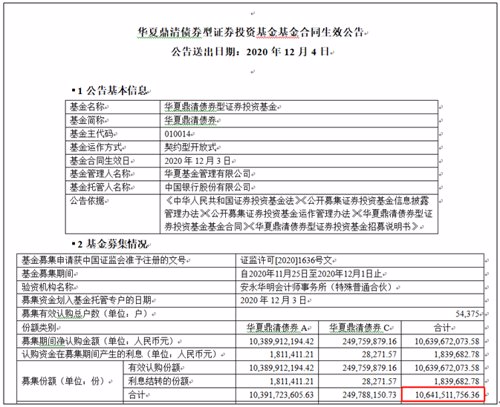

12月4日,华夏基金发布公告称,公司旗下华夏鼎清债券基金成立,首募规模达106.4亿元,这一规模在今年新成立的二级债基中排名第一,也是今年第6只发行规模超百亿的“固收+”基金。百亿基金再添丁,也让今年百亿爆款基金数量增至40只,刷新历年之最。

而最新数据显示,截至目前,今年以来成立新基金募资规模已经达到2.9万亿,年底前将冲刺3万亿大关!

爆款基金再添丁 今年诞生6只百亿“固收+”基金

12月4日,华夏基金发布公告称,公司旗下华夏鼎清债券基金成立,该只基金发行总规模为106.4亿元,成为今年又一只“固收+”爆款基金。该只基金原定发行时间是11月25日至12月8日,并于12月1日提前结束募集,“固收+”产品再度受到市场追捧。

公告显示,华夏鼎清债券属于二级债基,产品的投资目标是在严格控制风险的前提下,通过积极主动地投资管理,合理配置债券等固定收益类资产和权益类资产,追求基金资产的长期稳健增值。

该只基金的投资组合比例为,投资于债券的比例不低于基金资产的80%,投资于股票等权益类资产的比例不超过基金资产的20%,属于今年市场被资金申购活跃的二级债基品种。

华夏基金表示,一般而言,“固收+”产品投资策略是在获得稳定固定投资收益的同时,通过配置权益资产来博取业绩弹性。具体到二级债基,可以配置利率债、优质信用债,在此基础上,可以叠加股票策略、可转债策略、股指期货策略、国债期货策略等增强投资收益。

北京一位公募人士表示,今年下半年以来,受市场震荡加剧叠加无风险利率不断下行等因素影响,以二级债基、偏债混合型基金为代表的“固收+”产品受到不少投资者关注,新基金发行中,也诞生了部分爆款“固收+”基金。

Wind数据显示,截至12月4日,今年新成立的“固收+”百亿基金数量达到6只,目前汇添富稳健收益首募规模最大,达到216亿元;易方达悦兴一年持有规模也逼近200亿元;华夏、嘉实基金旗下新发基金也出现百亿爆款,且悉数出现在下半年震荡市中。

“股市震荡是‘固收+’基金受资金追捧的直接原因。”北京上述公募人士表示,震荡市中投资者更希望获得稳健投资收益,而具备稳健增值、回撤较小特点的“固收+”产品自然受到投资者青睐;另一方面,当前银行理财产品净值化转型,打破刚兑,无法做到保本保收益,“固收+”基金有望成为稳健理财的替代品种,市场需求也在不断扩容。

公开资料显示,华夏基金自2008年首只二级债基成立以来,已经在 “固收+”领域深耕超12年,积累了较长的运作管理经验。目前,华夏基金固定收益研究组共26人,包含宏观、资金、利率策略、信用策略、转债策略、信用评级等各类研究员。华夏基金也是业内最早建立信用研究团队和最早建立信用债评级系统的公司之一。

银河证券基金研究中心数据显示,截至今年三季度末,华夏基金债券投资主动管理能力在114家可比基金公司中位居前三,旗下有4只“固收+”产品获银河证券三年期五星评级。

百亿爆款基金增至40只 汇添富、易方达、华夏基金等成赢家

随着“固收+”百亿基金再现市场,今年全市场新发的百亿体量爆款基金数量也增至40只。截至目前,今年全市场新发行的基金数量接近1300只,发行总规模逼近3万亿关口,成为新基金发行的大年,也助力公募基金总规模突破18万亿关口。

其中,权益类基金发行数量超过800只,发行总规模接近2万亿,成为今年新发基金的“主力军”。

谈及今年权益类基金大发展的原因,北京一位中型公募高管认为,首先是今年权益类基金表现优异,赚钱效应突出,尤其是明星基金经理管理的新基金发行,引发了投资者的认购热情;其次,监管层大力倡导发展权益类基金,从基金注册改革、优化基金评价制度、开展基金投顾试点、引入中长期资金、倡导长期投资等角度,为权益类基金大发展营造了很好的制度环境;三是经过多年的积淀,公募基金的专业化投资价值凸显,基金长期业绩优秀,尤其是明星基金经理的投研水平历经市场牛熊考验,获得了超额回报,这也让“炒股不如买基金”的理念深入人心。

不过,值得注意的是,目前爆款基金在基金管理人中的分布极不均衡,40只百亿基金为17家基金管理人所包揽。

其中,汇添富基金是今年百亿基金中的最大赢家,公司旗下百亿爆款基金数量多达10只;易方达基金为6只,位居次席;华夏、南方、鹏华基金等各有3只产品跻身百亿基金行列,爆款基金在基金管理人中分布的头部化特征非常明显。

“基金管理人的头部化是个趋势,头部公司在渠道、股东、投研能力、创新产品、品牌影响力等方面的综合竞争力越来越强。”北京上述中型公募高管对此表示,头部化现象将导致行业头部公司和明星基金经理的影响力和市场份额越来越大,中小公司面临的市场竞争越来越激烈。但中小公司仍然有望通过苦练投研内功,做好长期业绩,走出精品、特色化发展道路,在行业中占据一席之地。